“新藥王”舞會上的那些新貴們

1年前

“新藥王”舞會上的那些新貴們

本文系基於公开資料撰寫,僅作爲信息交流之用,不構成任何投資建議。

本文系基於公开資料撰寫,僅作爲信息交流之用,不構成任何投資建議。 當今醫藥市場最受關注的靶點,非“減肥神藥”GLP-1莫屬。盡管剛剛露頭,便已被市場冠以“新藥王”的名號。 利拉魯肽、司美格魯肽、度拉魯肽,基於的全球銷售額不斷刷新着人們的預期,它們背後的諾和諾德和禮來的股價也一路向北,今年以來最高漲幅分別達到51.4%和66%。

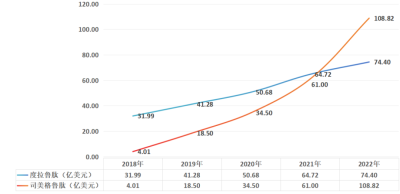

當今醫藥市場最受關注的靶點,非“減肥神藥”GLP-1莫屬。盡管剛剛露頭,便已被市場冠以“新藥王”的名號。 利拉魯肽、司美格魯肽、度拉魯肽,基於的全球銷售額不斷刷新着人們的預期,它們背後的諾和諾德和禮來的股價也一路向北,今年以來最高漲幅分別達到51.4%和66%。  圖:兩款拳頭產品營收趨勢,來源:錦緞研究院 減肥神藥們在海外市場的火爆很快傳遞到國內,整個GLP-1上下遊產業鏈都受到了極大的關注,相關公司股價逆勢大漲。今年以來(截至9月24日),聖諾生物上漲80.72%、常山藥業上漲68.18%、諾泰生物上漲48.87%,漲幅絲毫不輸於諾和諾德等國際龍頭公司。 巨大的誘惑面前,產業鏈各環節湧入大量新玩家。這些產業新貴們,都冀望在新藥王的舞會上表演到最後。

圖:兩款拳頭產品營收趨勢,來源:錦緞研究院 減肥神藥們在海外市場的火爆很快傳遞到國內,整個GLP-1上下遊產業鏈都受到了極大的關注,相關公司股價逆勢大漲。今年以來(截至9月24日),聖諾生物上漲80.72%、常山藥業上漲68.18%、諾泰生物上漲48.87%,漲幅絲毫不輸於諾和諾德等國際龍頭公司。 巨大的誘惑面前,產業鏈各環節湧入大量新玩家。這些產業新貴們,都冀望在新藥王的舞會上表演到最後。01

降糖藥“撞”上減肥藥

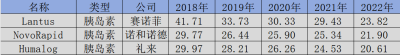

毫無疑問,糖尿病的市場規模是巨大的——巨大到可以托舉出一個新藥王的誕生。 作爲全球五大死因之一,每年因糖尿病去世的患者高達400萬人。國際糖尿病聯合會(IDF)數據顯示,2021年全球成年糖尿病患者人數達到5.37億。其中,中國是糖尿病第一大國,過去的10年間,我國糖尿病患者人數由9000萬增加至1.41億,平均每十個人中間就有一人深受糖尿病困擾。 患者數量不斷增加的趨勢下,由於糖尿病屬於慢病,具有終身用藥的特點,讓與之對應的糖尿病藥市場成爲僅次於腫瘤用藥的第二大藥品市場。據統計,2016年-2022年,全球糖尿病藥物市場規模從420.3億美元增長至596億美元,年復合增長率超過5%。 在龐大的市場份額背後,目前傳統糖尿病藥物(胰島素、雙胍類、-糖苷酶抑制劑等)仍佔據了中國糖尿病藥物市場份額的60%以上,但新制降糖藥如DPP-IV、GLP-1和SGLT-2憑借療效方面的優勢迅速搶佔市場,從三年前不到10%,增長到35.2%。 其中,GLP-1受體激動劑最爲引入矚目,司美格魯肽、度拉魯肽均是去年全球銷售額前20的明星藥物。作爲革命性的降糖藥產品,隨着周制劑產品的上市,未來有望取代胰島素成爲糖尿病治療的主线藥物,全球出貨量最大的三款胰島素產品,均在過去五年受到嚴重衝擊,營收規模大幅下滑。

圖:三大胰島素營收,來源:錦緞研究院 GLP-1藥物逐漸在降糖藥市場成爲主流的同時,又額外拓展了更爲龐大的減肥適應症。 世界衛生組織WHO指出,當前全球有超10億人遭受肥胖和超重困擾。隨着減肥藥接受度持續提高,全球減肥藥物市場規模由2016的18億美元,增長至2020年的26億美元;其中,中國減肥藥物市場規模由2016年的2.6億元增長至2021年的約30億元,復合增長率高達50.3%。 這還僅僅是目前的增速,減肥藥擁有介乎醫療和醫美之間的消費屬性,一旦出現“爆款”產品,其市場規模甚至有可能超越糖尿病藥物市場。 顯著的療效,加上兩大超級大市場,讓GLP-1藥物的銷售額不斷刷新人們的預期。2022年全球已獲批上市GLP-1藥物整體銷售規模已達225億美元規模以上,其中司美格魯肽、度拉糖肽銷售額分別達108.82億美元、74.4億美元。 在2023年中,GLP-1藥物進一步延續了增長趨勢,甚至讓諾和諾德與禮來均上調了23年全年業績預期。今年上半年,諾和諾德銷售額達到1076.67億丹麥克朗,同比增長29%,淨利潤增長43%;禮來二季度收入83.12億美元,同比增長28%,淨利潤同比增長85%。 更令市場期待的是,除了糖尿病、減肥市場外,GLP-1藥物還在不斷开拓NASH、阿爾茨海默症、心血管、慢性腎病等新的適應證,這又是一個個千億級規模的市場。 GLP-1是一座名副其實的“金礦”,而它的背後實則隱藏着我國兩大核心產業鏈條,有望成爲國內GLP-1東風的最大受益者。

圖:三大胰島素營收,來源:錦緞研究院 GLP-1藥物逐漸在降糖藥市場成爲主流的同時,又額外拓展了更爲龐大的減肥適應症。 世界衛生組織WHO指出,當前全球有超10億人遭受肥胖和超重困擾。隨着減肥藥接受度持續提高,全球減肥藥物市場規模由2016的18億美元,增長至2020年的26億美元;其中,中國減肥藥物市場規模由2016年的2.6億元增長至2021年的約30億元,復合增長率高達50.3%。 這還僅僅是目前的增速,減肥藥擁有介乎醫療和醫美之間的消費屬性,一旦出現“爆款”產品,其市場規模甚至有可能超越糖尿病藥物市場。 顯著的療效,加上兩大超級大市場,讓GLP-1藥物的銷售額不斷刷新人們的預期。2022年全球已獲批上市GLP-1藥物整體銷售規模已達225億美元規模以上,其中司美格魯肽、度拉糖肽銷售額分別達108.82億美元、74.4億美元。 在2023年中,GLP-1藥物進一步延續了增長趨勢,甚至讓諾和諾德與禮來均上調了23年全年業績預期。今年上半年,諾和諾德銷售額達到1076.67億丹麥克朗,同比增長29%,淨利潤增長43%;禮來二季度收入83.12億美元,同比增長28%,淨利潤同比增長85%。 更令市場期待的是,除了糖尿病、減肥市場外,GLP-1藥物還在不斷开拓NASH、阿爾茨海默症、心血管、慢性腎病等新的適應證,這又是一個個千億級規模的市場。 GLP-1是一座名副其實的“金礦”,而它的背後實則隱藏着我國兩大核心產業鏈條,有望成爲國內GLP-1東風的最大受益者。 02

鏈條一:爆發式增長的原料藥

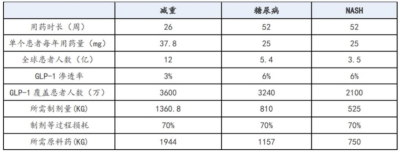

GLP-1藥物的超預期增長,所帶來的最直接影響就是原料藥供給的大幅增加。 諾和諾德年報顯示,司美格魯肽的API(原料藥的有效成分)需求量已達到2019年的4倍之上。隨着GLP-1藥物的不斷迭代,適應症不斷拓展,原料藥的短缺情況只會進一步加劇。 根據安信證券研究中心測算,GLP-1藥物原料藥在減重、糖尿病、NASH領域的最低需求分別爲1944KG、1157KG、750KG。以國外某一供應商司美格魯肽API報價5000元/克計算,市場規模接近200億元。

圖:全球GLP-1多肽原料藥需求測算,來源:安信證券研究中心 然而,這塊蛋糕不是誰都有本事喫的。 目前多肽合成的方法中,固相合成是生產的主流方法。根據多肽固相合成的工藝,合成過程中主要需要氨基酸衍生物、縮合試劑、樹脂載體、分離純化設備及原料等關鍵材料。 從原料端來看,我國擁有完整的供應體系,對應的龍頭企業包括梅花生物(氨基酸)、昊帆生物(縮合試劑)、藍曉科技(固相載體)、分離純化(納微科技、東富龍、楚天科技)等。在此基礎上,我國成爲了多肽原料藥出口大國,佔全球多肽原料藥市場的30%以上。 但是這些多肽原料藥多是低於10個氨基酸的初級原料產品,高端長鏈多肽原料藥大規模生產仍存在較高的技術壁壘。例如多肽藥物對於純度的要求較高,一般需要到達99%以上,單雜0.1%以下爲佳,但使用不同的試劑、策略和方法均會導致各環節產生不同種類和量級的雜質,這其中的工藝技術、質量控制以及生產成本控制都有較高的技術門檻。 從目前原料藥的激活備案企業數量來看,胸腺五肽、生長抑素、醋酸奧曲肽等品種的原料藥企業分別爲55家、19家、19家,競爭十分激烈;而司美格魯肽、利拉魯肽等高難度的高端產品,國內合格的原料供應商更是僅爲4家。

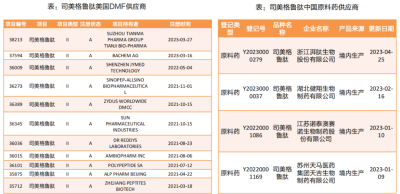

圖:全球GLP-1多肽原料藥需求測算,來源:安信證券研究中心 然而,這塊蛋糕不是誰都有本事喫的。 目前多肽合成的方法中,固相合成是生產的主流方法。根據多肽固相合成的工藝,合成過程中主要需要氨基酸衍生物、縮合試劑、樹脂載體、分離純化設備及原料等關鍵材料。 從原料端來看,我國擁有完整的供應體系,對應的龍頭企業包括梅花生物(氨基酸)、昊帆生物(縮合試劑)、藍曉科技(固相載體)、分離純化(納微科技、東富龍、楚天科技)等。在此基礎上,我國成爲了多肽原料藥出口大國,佔全球多肽原料藥市場的30%以上。 但是這些多肽原料藥多是低於10個氨基酸的初級原料產品,高端長鏈多肽原料藥大規模生產仍存在較高的技術壁壘。例如多肽藥物對於純度的要求較高,一般需要到達99%以上,單雜0.1%以下爲佳,但使用不同的試劑、策略和方法均會導致各環節產生不同種類和量級的雜質,這其中的工藝技術、質量控制以及生產成本控制都有較高的技術門檻。 從目前原料藥的激活備案企業數量來看,胸腺五肽、生長抑素、醋酸奧曲肽等品種的原料藥企業分別爲55家、19家、19家,競爭十分激烈;而司美格魯肽、利拉魯肽等高難度的高端產品,國內合格的原料供應商更是僅爲4家。  圖:司美格魯肽原料藥供應商,來源:天風證券 除上述已實現司美格魯肽原料藥中美雙報的4家企業外,普利制藥、翰宇藥業、聖諾生物均對GLP-1原料藥开展布局。 以翰宇藥業爲例,其掌握了國際先進的固相多肽合成技術,並自創了高效固相環合技術以及定序小分子多肽分離技術等核心技術,達到了規模化生產的水平。9月19日,翰宇藥業宣布獲得了海外客戶3000萬美元的GLP-1多肽原料藥訂單,由此引發了一波股價上漲。 近年來,在資本的助推下,國內企業也开始不斷針對復雜多肽的合成進行工藝改進和开發,擴大產能。從國內各大原料藥概念股的業績中也可以看出,目前GLP-1多肽原料藥的銷售額及利潤貢獻還比較小,對業績尚且無法形成重大影響。可隨着資本的不斷入局,布局GLP-1原料藥的玩家將越來越多,這個賽道的競爭也將逐漸加劇。 整體分析,GLP-1原料藥是技術含量高、客戶粘性強、原料把控嚴格的優質賽道。如果能夠順利切入諾和諾德和禮來的供應鏈條,更是能夠建立顯著的資質護城河。對於布局較早的企業而言,可以通過一筆筆訂單打开知名度、不斷完善技術平台,逐漸形成龍頭效應。

圖:司美格魯肽原料藥供應商,來源:天風證券 除上述已實現司美格魯肽原料藥中美雙報的4家企業外,普利制藥、翰宇藥業、聖諾生物均對GLP-1原料藥开展布局。 以翰宇藥業爲例,其掌握了國際先進的固相多肽合成技術,並自創了高效固相環合技術以及定序小分子多肽分離技術等核心技術,達到了規模化生產的水平。9月19日,翰宇藥業宣布獲得了海外客戶3000萬美元的GLP-1多肽原料藥訂單,由此引發了一波股價上漲。 近年來,在資本的助推下,國內企業也开始不斷針對復雜多肽的合成進行工藝改進和开發,擴大產能。從國內各大原料藥概念股的業績中也可以看出,目前GLP-1多肽原料藥的銷售額及利潤貢獻還比較小,對業績尚且無法形成重大影響。可隨着資本的不斷入局,布局GLP-1原料藥的玩家將越來越多,這個賽道的競爭也將逐漸加劇。 整體分析,GLP-1原料藥是技術含量高、客戶粘性強、原料把控嚴格的優質賽道。如果能夠順利切入諾和諾德和禮來的供應鏈條,更是能夠建立顯著的資質護城河。對於布局較早的企業而言,可以通過一筆筆訂單打开知名度、不斷完善技術平台,逐漸形成龍頭效應。 03

鏈條二:多肽CDMO接棒“新冠大訂單”

另一個現實情況是,在司美格魯肽掀起的減肥風潮下,諾和諾德現有的產能完全無法滿足高漲的市場需求。 2022年中,諾和諾德的Wegovy(司美格魯肽減肥版本)幾乎全年產能受限,銷售額僅8.74億美元,同比增長346%,其中美國市場貢獻了99%的銷售額,甚至2023年3月份EMA(歐盟簡介及歐洲藥物管理局)還發出司美格魯肽藥物持續性短缺警告。 雖然近年來諾和諾德也在加大投入GLP-1藥物的自主產能建設,但這些產能真正投入使用還需要很長的建設周期。一時間,產能成爲了制約諾和諾德業績增長的主要因素之一,但這也爲國內外的多肽CDMO公司提供了代工機會。 從成本的角度考量,外包給多肽CDMO是一個很合理的選擇。一方面多肽生產技術壁壘高,產能建設周期長;另一方面多肽藥物生產工藝的特殊性,導致其需要獨自建立一整套多肽藥物研發和生產硬件設施,需要耗費巨大的成本,而外包給CDMO公司則可以靈活地調控產能。 此外,2014-2026年或是多肽藥物重磅品種專利到期的高峰期,仿制藥的出現也爲多肽CDMO帶來了更多發展機遇。根據沙利文數據,預計全球多肽CDMO市場規模將從2025年的54億美元增長至2030年的118億美元。 與其他新興國家相比,中國擁有最完整的上、中、下遊生物產業鏈,同時工程師紅利顯著,成本優勢大,有望成爲全球主要的多肽CDMO產能轉移地。 去年生物醫藥領域的爆款“新冠口服特效藥”爲國內CDMO公司創造了上百億元的收入,相關CDMO公司業績直接爆表。今年失去了“新冠”藥物加持,各大CDMO公司業績增長大幅放緩。如今GLP-1藥物的大火,也讓國內各大CDMO企業摩拳擦掌,其中既包括CXO巨頭藥明康德、凱萊英、九洲藥業等,也包括一些專注多肽領域的CDMO公司聖諾生物、諾泰生物等。

圖:國內多肽CDMO供應商,來源:民生證券 隨着GLP-1藥物需求的不斷增加,與國內GLP-1藥物的創新藥、仿制藥行業相比,作爲生物醫藥產業上遊的CDMO公司有望再次扮演賣水人角色,或將成GLP-1紅利的另一受益者。

圖:國內多肽CDMO供應商,來源:民生證券 隨着GLP-1藥物需求的不斷增加,與國內GLP-1藥物的創新藥、仿制藥行業相比,作爲生物醫藥產業上遊的CDMO公司有望再次扮演賣水人角色,或將成GLP-1紅利的另一受益者。 04

復制特斯拉產業鏈邏輯

GLP-1產業鏈的爆發已成爲大勢所趨,在所有投資者都在尋找誰將成爲國產GLP-1藥物領頭羊的時候,其實很多人都忽略了供應鏈條中所存在的確定性。 這一點與當初投資特斯拉供應鏈的邏輯如出一轍。特斯拉產業鏈全面國產化後,首先受益的並不是其他電動車品牌,而是特斯拉背後大大小小的供應商。特斯拉依靠國內供應商壓低了成本,而國內供應商則獲得了特斯拉穩定的訂單,形成了一種雙向奔赴的情況,這也是後續特斯拉得以持續降價的核心資本。 與之類似,GLP-1藥物火爆背後也出現了供給真空,這已然給國內強大的工程師紅利留下了機會。考慮到目前減肥適應症因產能所限尚未开始放量,因此GLP-1藥物的天花板有多高仍是一個未知數。 基於此,國內GLP-1產業鏈很可能復制當初特斯拉產業鏈的投資邏輯,國內核心原料供應商及主流多肽CDMO公司將顯著受益,伴隨GLP-1藥物適應症的不斷拓展,打开龐大的市場空間,帶動了整個上下遊產業鏈,爲生物醫藥領域的復蘇添上的一把火。 但同時,過熱的資本湧入也必然會導致局部性產能過剩的情況,尤其是很多低附加值產業鏈環節,更是容易出現預期過熱的盲目投機,值得投資者警惕。(作者:青櫟 醫曜)

追加內容

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:“新藥王”舞會上的那些新貴們

地址:https://www.breakthing.com/post/100016.html