本文系基於公开資料撰寫,僅作爲信息交流之用,不構成任何投資建議。

本文系基於公开資料撰寫,僅作爲信息交流之用,不構成任何投資建議。

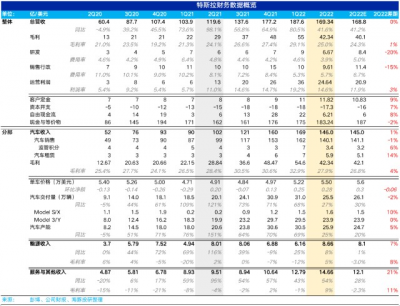

1.特斯拉的小超預期就是“平平”:二季度收入整體基本在預期的誤差範圍內,汽車收入上單價小幅低於預期,導致汽車整體收入稍低,但服務收入稍微上量,總體收入拉平。

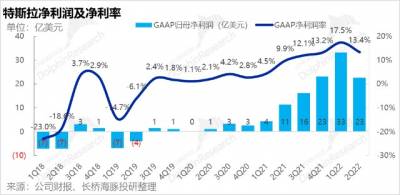

最終利潤23億美金,比市場預期的17億高不少,不過仔細看主要還是由於費用上比較節省,銷售和研發都比較少,費用減少背後的很大因素與一季度一樣,還是因爲股票激勵明顯減少。

不過考慮到特斯拉以往都是以大幅Beat的姿態來交答卷的,這次只能說是“還行”。

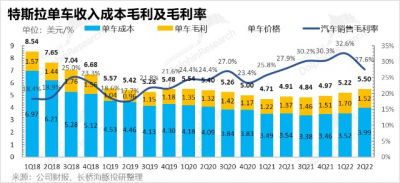

2. 汽車銷售業務:重點信息汽車單價和毛利上來看,一頓漲價操作之後,由單車漲價和車型結構共同驅動的實際單車價格漲幅比預期稍微低了一點。

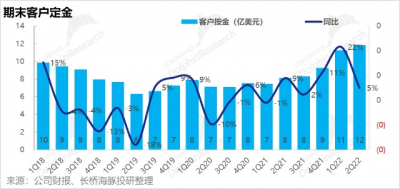

不過,這個事情在海豚君看來,並不是什么問題,考慮到用戶訂金維度的訂單依然在積壓中,說明漲價澆不滅用戶們买特斯拉的熱情,而且單車漲價只針對新訂單,高價新款車Model S/X銷量還在釋放中,估計到三季度財報才能看到價格上漲的真正效果。

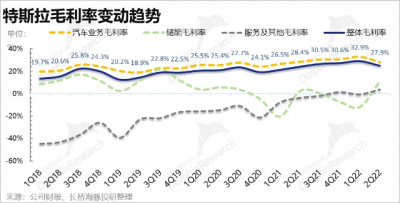

而從單車毛利來看,泵血工廠驟停,特斯拉單車毛利如期掉到了30%以下,不過還是比預期得稍微好一些,應該是車型結構改善有關。

而三季度隨着上海工廠復工、原材料、物流等一部分成本下降,加上高價車(S、X、Y)佔比提升,單車毛利率重新站上30%,問題應該不大。

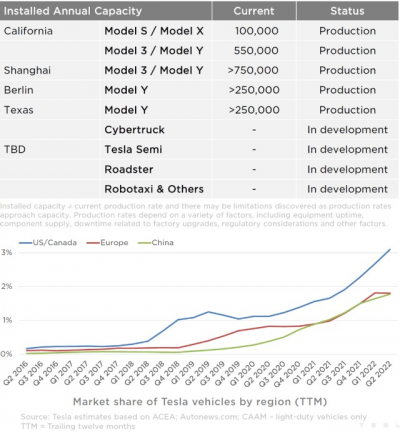

3、產能:上海廠到六月底已經滿血復活,但新工廠爬坡慢,其中柏林工廠到6月底單周交付了一千輛的Model Y,之前是說4月單周產量就要到千量,新工廠的爬坡依舊比較慢。另外4680電池產能還在建設中,沒有明顯的新進展。

4、儲能缺芯、服務上量:儲能缺芯程度重於汽車,新工廠還在爬坡,供需缺口大,導致毛利率雖然恢復了,但旺季不旺,裝機不夠。

而服務與其他上,油價飆漲之後,新能源二手車的需求依舊很旺,服務業務收入增長較高,而且毛利也轉正了。只是這兩項業務相對於公司汽車業務基本毛毛雨,影響不大。

一句話整體觀點:業績平平,信仰不破、產能解憂。

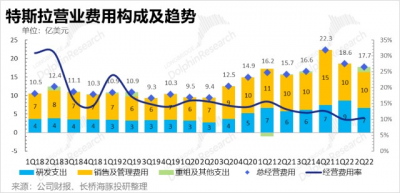

(1)業績平平:在之前銷量小幅低於市場預期之後,收入表現也沒超出一起 ,利潤超出預期的部分主要是控費用來實現的,真正高質量的利潤來源——汽車毛利這個季度的貢獻並不高。相比於之前隨意的大幅度Beat,這個季度在上海工廠暫停之後並未出現。

(2)信仰不破:連翻的漲價之後,用戶定金積壓量又上漲了,漲價沒有影響到需求,核心是產品力和品牌力扛得住漲價,後面特斯拉還有4680這種品牌助攻型電池,前景無憂;

(3)產能解憂:德州和柏林的新廠再次說明除了中國,其他地方的新廠一开始都要經歷產能煉獄,這次德州工廠只說產能還在爬坡,產多少都沒說,而柏林工廠到月底單周產了一千多輛,比原計劃的4月底單周千輛,還是晚了不少。

而稍微放長了來看,這幾個工廠產能一端解決交付,一端解決毛利率擡升問題,在訂單無憂的情況下,產能釋放才是特斯拉的真正解藥。

從投資價值的角度,特斯拉依然是值得長期陪伴和跟蹤的標的,這種公司只有在回調中才會出現稍顯性價比的機會,後續海豚君會重點關注新廠產能利用率和車輛漲價趨勢,尋找特斯拉的可能投資機會。

以下是財報內容詳細分析

一、整體業績:一切都在預期之內

1.1 營收基本與預期基本無差異。2022年二季度特斯拉實現營169億美元,同比增42%,與彭博一致預期基本沒有差異。

雖然總數差距不大,但實際單純新車銷售業務由於汽車單價增幅稍微低於預期,汽車銷售收入比預期的稍微低了一些,但由於車輛售後等服務與其他業務這個季度增長較好,最終收入與預期基本一致。

1.2 銷售研發省省省,利潤小超市場預期。2022年二季度實現經營利潤23億美元,小超市場預期18億,同比增長98%。

以往利潤比較好的核心原因一般都是由汽車毛利率表現較好帶來,但這次主要是銷售行政等費用相對比較克制,而汽車毛利率表現雖表現尚可,但考慮到以往屢屢吸睛的汽車毛利表現,這次只能說一般。

1.3 原材料、物流、上海停工,拖累毛利釋放。作爲每個季度最最重要的觀測指標,2022年二季度公司整體實現毛利率25%,同比提升幅度放緩,環比由於毛利率釋放關鍵上海工廠大部分時間都在關閉,因此自然是下降的。

不過,這樣的表現還是比彭博一致預期24.3%稍好了一點點,主要是因市場對汽車這塊的毛利估計得還更弱一些,再加上這個季度投入型業務儲能和服務/其他等業務都從毛虧轉爲正毛利,超出市場預期,對整體毛利有一定的貢獻。

1.4 2022年二季度公司研發費用6.7億元;銷售及行政費用9.6億元,均明顯較低,保持上季度的節儉風。不過這個季度偏臨時性开支的重組和其他支出有1.4億,比較多,整體經營費用率是10.5%,依然是在比較低的水位上。

這個季度費用上的優秀表現還是和股權激勵有關,3.6億的股權开支無論同比環比都在下降,其中同比降幅有24%,主要應該與高管激勵下降有關。

二、汽車業務:需求旺盛,但毛利向下

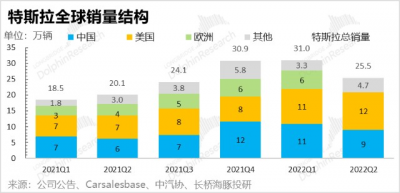

2.1 六月猛衝,二季度也才25.86萬輛

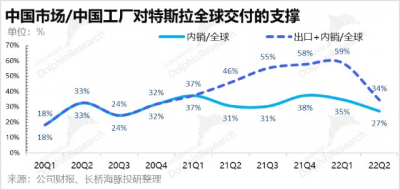

作爲貢獻了全球接近60%產量的上海超級工廠,由於4、5月份上海疫情問題,物流、人流凍結,產不出來,也運不出去,特斯拉銷量影響較大。

從海豚君整理的數據來看,國內市場,4月交付停滯、5月小幅恢復,而上海工廠供應的歐洲市場,四月Model Y與3的交付只有1700+輛,三月還是4.2萬輛,上海物流停擺,對歐洲銷量也產生了較大影響。

在德州和柏林兩個新工廠還沒有指望的情況下,上海作爲泵血工廠停滯,美國加州工廠基本處於拉滿狀態,二季度最終的交付只是說是勉強過關,勉強夠上了市場預期。

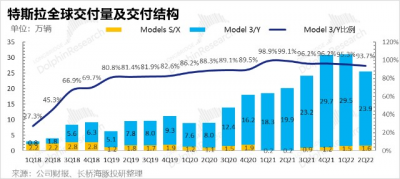

從交付結構來看,2021年二/四季度开始交付的新款Model S/X這個季度是1.6萬台,比上季度1.5萬輛稍微多了一點。

Model 3和Y,由於上海停工,全靠加州工廠來支撐;新的柏林工廠在二季度結束的時候,單周產Model Y才一千輛多一些。

最終佔比上Model 3/Y佔比稍有下降,按估算,如果加上上海損失的產能(7萬輛+),本來佔比應該至少與上季度齊平。

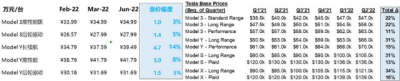

2.2 價格漲漲漲,特斯拉單車均價漲了四千美元。

二季度特斯拉依然全球持續漲價中,除了中國三月連續N次漲價,美國到二季度漲價幅度更是誇張,平均漲幅基本都在15%以上。

再加上二季度車型結構上,價格更高的Model S/X交付小幅上量,而Model Y/3由於上海工廠停產,佔比下降,最終二季度不含積分影響的單車價格漲價了3600美元,而一季度平均漲價幅度才1300美元。

而含積分的單車均價是5.5萬元,上漲了2800美元,不過市場預期漲幅超過3000美元,還是比市場低了一些。

而看往前看短期的話,三季度汽車電池相關的材料成本已有所下降,但二季度漲價對應以新訂單爲主,加上Model Y產銷佔比提升,三季度交付單量漲價體現可能更爲充分,因此二季度單車價格低於預期不算是個問題。

尤其是考慮到特斯拉收到的用戶訂金余額還在堆積當中,這個季度已有接近12億美金,海豚君按照每單2500美元的定金來粗估,基本相當於在手訂單有47萬輛,特斯拉過去單季產能峰值不到31萬輛。

另外,特斯拉庫存周轉天數也只有4天,都說明了目前特斯拉的車,漲價澆不滅需求,產能和交付才是核心瓶頸,工廠給力是第一要務。

2.3 收入預期之內:二季度整體實現汽車銷售及及其積分收入合計140億美元,同比增42%。汽車租賃業務稍微放緩,收入是5.9億美元收入,同比增77%。

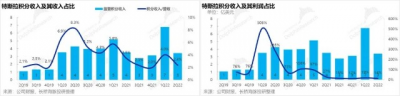

而監管積分收入經過一個季度的異常高值之後,本季度3.4億美金,貢獻2.4%的總營收,貢獻14%的稅前利潤,基本回歸常態。

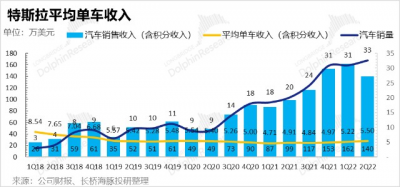

2.4 成本壓力下,漲價帶來毛利率的繼續拉升:

上季度汽車銷售毛利率創歷史新高後,電池材料、物流甚至人工等成本都走到了頂峰狀態,上海工廠停工導致單產的固定成本又變高了,加上美元走強,匯率因素也是負面影響,汽車銷售毛利率下降到了27.9%,連續三個季度站上30%之後,明顯掉到了30%以下。

不過往後看的話,毛利率趨勢繼續上衝的可能性非常大。在影響汽車毛利率的因素當中,即使三季度特斯拉不再漲價,由於之前一、二季度漲價主要針對新訂單,在三季度的體現應該更爲充分。

同時原材料價格、物流成本等都在回落中,尤其是上海工廠作爲特斯拉的產能和毛利提升的“泵血”源頭,產能恢復,而且按照特斯拉最新核算,目前年產已能衝到75萬台+,相當於單天就能產2100台。

等於後面有可能會出現單車價格漲上去,但單車成本降下來的情況,利潤修復到30%以上幾乎是確定性事件。

三、生產端:柏林和德州工廠量產在即,上海工廠衝刺百萬產能

從漲價之後的客戶定金、庫存天數等等均可看出,特斯拉目前產能釋放才是核心,產能釋放才能解決積壓訂單,才能釋放集團的毛利水准。

目前全球四個工廠來看,美國老廠加州工廠基本沒啥問題,上海工廠如無疫情會是產能的主心骨,而德州和柏林工廠是特斯拉能夠再上台階的關鍵變量。

3.1 新工廠:“大型焚錢爐”,柏林廠周產剛過千

馬斯克五月底的時候稱柏林和德州奧斯丁兩個工廠整個是“大型焚錢爐”、“噼裏啪啦燒錢聲合成的獅吼廠”,顯然這兩個新工廠的產能推進並不順利。

德國柏林工廠是3月底實現量產,規劃產能50萬輛,目前二季度結束的時候,一周才產了1000多輛搭載2170電池的Model Y,原計劃是4月底的產量目標是1000輛/周(5萬輛/年),全部爲Model Y車型。而美國德州的新廠目前產能釋放也不順利,本次是簡單說了一句“產能爬坡中”。

3.2 上海工廠:50萬輛規劃產能,但2022年有望衝刺百萬產能

解封後上海工廠產量創下月度新高,最近做了設備更新,產能還能再上台階,目前產量對應的年產是75萬輛,比之前的50萬輛明顯提升。

而且按照特斯拉的說法,這個工廠的產能還有提升空間,年底產能衝刺百萬也有很大可能。

數據來源:特斯拉財報

數據來源:特斯拉財報

四、技術:FSD一直在預言中,4680電池推遲

4.1 自動駕駛一直都是特斯拉推崇的核心技術,但其進展一直在預言中

a.特斯拉一直都很重視FSD的價值,FSD不僅能推動世界能源轉型,更能增強電動車的安全性,於公司而言還能提升盈利能力,一舉多得;但實際進展一直沒有達到真正的FSD,市場已經習慣了特斯拉自稱的“明年就會實現FSD”的預言;

b.商業模式上向前邁出了一步,推出了智能駕駛FSD的訂閱模式,訂閱模式更加符合資本市場對特斯拉商業模式的想象,不過目前來看其提升FSD裝載率的效果甚微,FSD北美用戶超10萬,而北美地區自2016年以來累計銷量已超120多萬台。

4.2 4680新電池產能建設中

a. 4680電池增強產品競爭力,降低生產成本。公司已經成功驗證了4680電池的性能,並在近日柏林工廠的开放展示中表示柏林工廠的Model Y將採用4680電池,有效增益續航16%,同時4680電池也是公司進一步降成本的關鍵;

b. 2022年4月,特斯拉美國德州新工廠首次亮相了搭載4680電池組的Model Y車型,並向部分員工進行了小批量交付,其後續的大規模量產仍有待跟蹤。此前市場預計4680電池要到2023年量產。

c. 除了美國德州工廠計劃生產4680電池,目前設備還在搭建中;德國工廠4680電池生產线還在建設中,同時松下投資7億美金在日本某工廠爲公司生產4680電池,採用自產+OEM模式;

五、儲能:長路漫漫

5.1 平淡的儲能:特斯拉儲能業務包括向住宅、小型商業及大型商業和公用事業級客戶出售太陽能系統和儲能系統,2022年二季度實現營收8.6億美元,進入夏季本來是安裝的相對旺季,同比卻只增了8.1%,毛利率倒是明顯恢復到了11%。

產能是業績增長的瓶頸:公司稱儲能半導體短缺程度比汽車更嚴重,導致儲能業務供應缺口比較大,而新的Megapack工廠產能還在爬坡中。

5.2 服務業務營收蓬勃增長,毛利率明顯轉正:2022年二季度特斯拉實現服務業務營收15億美元,同比增54%,毛利率3.8%,毛利明顯轉正。

這塊業務以存量車爲基礎,隨着路上特斯拉存量車越來越多,這塊業務增速應該會繼續快速增長,尤其是近期油價上漲之後,市場對特斯拉等新能源的二手車需求非常旺盛,二手車業務非常不錯。(作者:長橋海豚君 長橋海豚投研)

往 期 推 薦

往 期 推 薦

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:特斯拉二季報的5個要點

地址:https://www.breakthing.com/post/10018.html