被大客戶砍單之後,台積電還是交出了一份超出市場預期的成績單。

營收181.6億美元,同比增長43.5%;淨利潤80.5億美元,利潤率達49.5%,毛利率更是接近了6成。此外,還給出了繼續延續上漲的預期,說Q3可能收入198-206億美元。

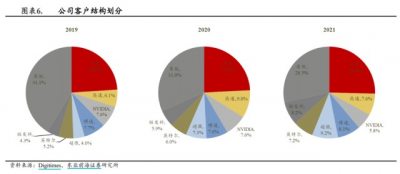

這份成績單發生在市場傳聞其被貢獻了4成收入客戶砍單之後。今年Q2,市場上傳出台積電被蘋果、AMD(超微半導體)和NAVIDIA(英偉達)砍單的消息,從過去三年台積電的客戶結構來看,這三者對台積電收入貢獻分別爲35.6%、39.1%和40.4%。

這樣的數字確實超出了市場預期。因爲36氪觀察到,自上個月开始,業內就开始有芯片即將進入供過於求狀態的預判,台積電也在本次財報電話會上說,“2023年將出現一個典型的芯片需求下滑周期,但整體下滑程度將好於2008年。”

爲什么整體預期下行時,台積電還能越賺越多?在這家作爲半導體行業晴雨表的企業身上,有哪些能夠展現行業整體狀態的樣貌、又有哪些獨特性?按照TrendForce(研究機構集邦咨詢)數據,2021年台積電佔全球市場份額53%,並預計今年還將上升3%,毫無疑問,台積電的成績單是否存在復用性,對於整個行業剩下一半的市場,也具有參考價值。

那么,現在半導體行業供求關系是怎么樣的?前兩年的“缺芯潮”剛剛平緩,爲什么就开始供過於求了?未來又會有哪些趨勢?36氪將從半導體行業的周期性特點出發,試圖回答以上問題。

01.誤判周期導致的供需錯配

半導體是周期性極明顯的行業,上一輪被廣泛大衆都知道的缺芯,根本原因就是疫情引發的周期預判錯誤,這一輪,也是一樣。

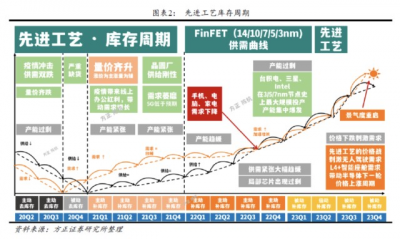

導火索是疫情衝擊導致的需求下降,2020年Q2,由於芯片廠商出於對下遊的悲觀預期,減少芯片制造端的訂單,轉爲消化庫存,這就使供過於求、價格出現下降趨勢。

按理來說,疫情帶來的线上辦公紅利,智能手機和智能平板的需求增加,給了終端廠商增加庫存的機會。但需求向上要到芯片廠時,卻難以被滿足,就是在預判整體下行的情況下,庫存量不足、產能也跟不上,計劃增產時間滯後,行業就進入了想造造不出的“被動去庫存”階段。

因此,去年消費者們熬夜搶的最新款手機,發貨總要等上幾個月,主要原因就是供給跟不上。

然後就是被訂單趕着走的階段。既然產能不足,那就“主動補庫存”。但問題是,晶圓廠擴產周期一般在1-2年,投產後產能爬坡也需要一定的時間,供給增加的速度跟不上需求,價格上升。

然而,需求等不到這個周期結束了,智能手機和平板的出貨量均开始下滑。IDC數據顯示,2022Q1全球智能手機和智能平板出貨量分別下降9%和3.9%,預測全年出貨量將下降7%和6.2%。

所以,終端廠商賣不動了,但芯片廠商還在造,這就是“被動補庫存階段”:由於生產的“慣性”,庫存還在不斷增加,無法及時消化,庫存量被迫上升,半導體行業走向下行階段——供大於求,價格下降。

這是過去兩年間半導體行業發生的供求關系變化,可以說是周期性難逃、被市場趕着走。台積電說這次的下行周期將會持續到2023H1,但這次的下行周期會更加溫和,下降幅度比2008年更小。未來,當工藝制程得到突破,下遊出現新的需求,半導體行業將會重復上述四個階段,形成一個新的周期。

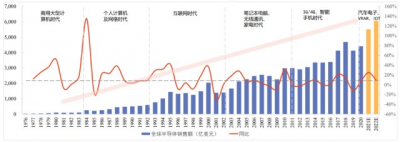

事實上,周期性是半導體業長期以來一直存在的特性。放到過去40年的時間維度去看,即使整體銷售額畫出了一條向上的曲线,半導體業仍不得不面對期間的一些小插曲,中間經歷了幾次急漲急跌。

回顧最近前兩次半導體行業銷售額大跌的時間點,分別是在2001年和2009年。巧合的是,這兩個時間點和兩個時代的交替相差無幾。

具體來說,2001年半導體行業銷售額下跌32%,主要原因是互聯網泡沫破裂。彼時有將近40%的半導體應用在個人計算機裏,而當時已經有63%的美國家庭有個人電腦,其中57%的美國家庭已經用上了互聯網。這樣高的滲透率一下子擊碎了人們對市場空間的想象,伴隨着泡沫被擠破,半導體行業面臨需求不足,也就走向了下坡路。

2009年的下跌原因則是在2008年第四季度爆發的全球經濟危機。彼時全球經濟增長放緩,對消費者而言的“可選消費品”變成了“不選消費品”,上遊的半導體行業再一次應聲下跌。

也有漲勢猛的時候,比如1984年,IBM推出個人計算機,這一滲透進萬千用戶家中的單品,給半導體銷售創下了40多年來的最高增速。

那么這一次,半導體行業新一輪的需求不足,變量變成了智能手機和智能平板——仍是下遊變量牽動人心。

02.下行中的機會

具體到台積電身上,新的增長引擎來自於車。

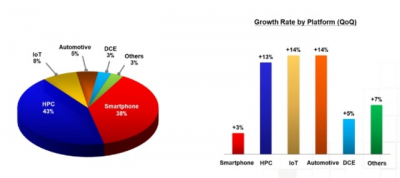

在台積電的收入結構中,汽車業務營收環比增長14%,是台積電未來增長的三大主要引擎之一;反之,2022Q2智能手機業務環比增長僅3%,低於其他業務增速,導致佔比上看智能手機業務同比下降4%,爲38%。

車芯的需求在過去供不應求的兩年之後,還在不斷增長。

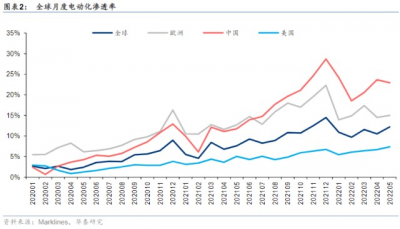

還是回到終端需求去看,新能源車的滲透率仍不斷增加。中國走在世界前列,6月,中國汽車銷量爲250.2萬輛,同比增長23.8%;其中新能源車銷量爲59.6萬輛,同比增長1.3倍,市佔率達23.8%;全球來看,Marklines數據顯示,新能源車銷量滲透率已經由2020年的約3%增長至2022年Q1的8.71%。

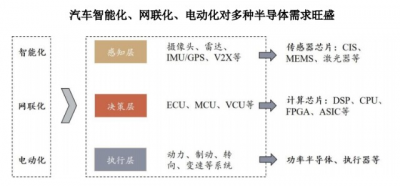

另一方面,單台汽車上的要用的芯片越來越多。汽車的智能化、網聯化和電動化增加了對多種半導體的需求。根據公开資料,一輛傳統汽車需要的芯片個數約爲500-600顆,而一輛新能源汽車則大約需要1000-2000顆芯片。而一輛配置好的新能源車芯片用量還會更多,比如小鵬汽車創始人何小鵬就曾經表示,經盤算絕對數量在5000顆以上,涉及幾百種。

供給側也會跟着做出結構性的變量,把更多訂單押寶到車上。

這實則是一個彌補此前預判錯誤的抉擇。2020年疫情爆發之後,在线辦公需求帶來的結構性的預判錯誤讓芯片廠商們衝向了消費電子領域,同時也相應減少了車芯的生產。

而沒能預期到的是,新能源車的銷量也在上漲。因此,當汽車需求量恢復到疫情之前的水平時,芯片制造的周期性讓芯片廠商們措手不及。而做出導致的芯片使用場景選擇出現偏差的預判錯誤,最後的一個理由是,車芯的生產要更貴一些、制造要求也更高,相比此前消費電子和車企對芯片同時嗷嗷待哺的狀態,當然會選好喂的下手。

一切預判都在今天看起來更加清晰了。一方面是晶圓廠產能落地的腳步也越來越近,另一方面是消費電子轉向汽車的產能。但這一次的市場趨勢能不能抓的住,還要看芯片廠商們產能提升的速度夠不夠快。

誰能更快得提供現在短缺的芯片,是下跌階段抓得住的機會。

作者 | 鄭燦城

編輯 | 高雅

- 台積電(TSM)

- 半導體(BK1036)

- 易方達積極成長混合(110005)

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:每秒淨賺1000美金的台積電,說行業下行周期要來了|焦點分析

地址:https://www.breakthing.com/post/10054.html