點擊關注“六六漢堡包”,發送消息“慢慢變富”,即可免費領取“騰訊分析數據包”。

騰訊靜態估值接近去年股價200元水平。

騰訊2022年自由現金流(扣除股權激勵)約620億元,股價200元的時候市值約2萬億港幣,折合1.8萬億人民幣。當時騰訊有價值1萬億(含美團,非上市部分按照融資估值)投資資產,扣除後EV爲8000億元,EV/FFO爲13倍。

2023年中期,騰訊自由現金流(扣除股權激勵)約爲700億元,今年大概率在1000~1200億元。當前市值28765億港幣,約2.7萬億人民幣。账上投資資產價值8000多億,扣除後EV爲1.9萬億,EV/FFO約爲15~19倍。

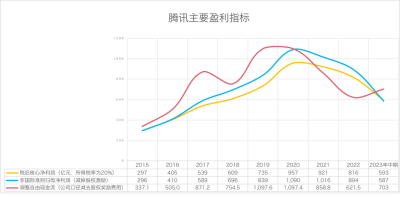

按照稅後核心淨利潤指標(營業利潤*(1-有效稅率),不含投資收益等其他收益),我們也可以再算一遍。

騰訊2022年稅後核心淨利潤約816億元,股價200元的時候市值約2萬億港幣,1.8萬億人民幣。當時騰訊有價值1萬億(含美團,非上市部分按照融資估值)投資資產,扣除後EV爲8000億元,EV/FFO約爲10倍。

2023年中期,騰訊稅後核心淨利潤約爲600億元,今年大概率在1200億元左右。當前市值28765億港幣,約2.7萬億人民幣。账上投資資產價值8000多億,扣除後EV爲1.9萬億,EV/FFO約爲15倍。

以上。

從靜態估值來看,當前300元股價對應的估值,距離去年200元的估值還有一些差距。如果更精確些,去年10月份股價200元時的估值,對應當前的靜態估值應在2.36萬億附近(13*1200+8000),股價應在250元左右。

當然,外部環境、資金狀況、企業經營、投資者預期都在變,這種測算僅僅作爲一種參考。

追加交易計劃。

如果騰訊估值重回去年10月股價200元的水平,在當前交易計劃基礎上,是否新增投資份額?

在本文之前,我爲騰訊設置了四檔交易計劃(從合理买點到理想买點),在理想买點到來之前,已經配置到40%的最大倉位,不過,若騰訊估值能夠回到去年低估時的水平,不排除再次买入,使得總倉位達到50%。

以去年10月份估值爲坐標系,意味着達到該估值,騰訊將再次進入顯而易見的機會區,重新迎來市場先生送錢的時刻(注意:不排除估值還會下跌至8倍、5倍的水平),靜態盈利收益率達到6%~7%(如果騰訊能夠加大分紅或者回購力度,使得整體股息率/回購率能夠達到該指標更好),未來十年盈利翻一倍到2000億元(這個取決於投資者對騰訊未來盈利能力的判斷),年復合增長率約7%,則投資預期收益率將達到13%~14%,投資的確定性很強,賠率增加,值得追加投資。

新增投資計劃:

(全文完)。

本文僅作爲個人投資記錄,不作爲投資推薦,如果據此操作,風險自擔、收益自擔。

如果喜歡六六的文章,請關注“六六漢堡包”,有料、有趣、有夢想和行動,讓我們一起快快變年輕、慢慢變富。

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:騰訊估值接近200元對應水平?追加交易計劃來了

地址:https://www.breakthing.com/post/100705.html