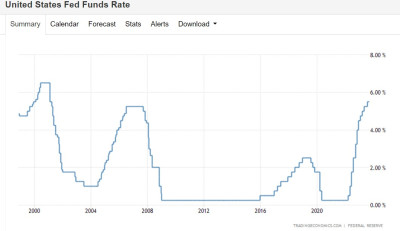

拒絕屈服於2007年以來最高美債收益率的美股等全球股市如今面臨着新的考驗:第三季度業績將揭示隨着美聯儲將基准利率提升至22年來的高點——5.25%-5.5%,借貸成本不斷上行對企業利潤的影響有多大,以及它們將對推動美股步入牛市的主力軍——大型科技股高企的估值水平產生何種程度的影響。

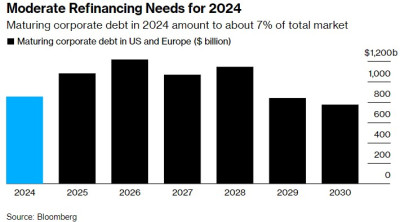

有統計數據顯示,在美聯儲長時間維持高利率的背景之下,大約8200億美元規模的公司債券將在未來12個月內到期;同時標普500指數成分公司面臨的借款成本則升至20多年來的最高點,“全球資產定價之錨”持續位於2007年以來的高位,毫無疑問這些因素將影響標普500指數的整體估值水平。

高利率對於美股財報季的影響不容小覷!

隨着財報季拉开帷幕,企業管理者們可能會被問到資產負債表能在多長時間內抵御住高利率重壓。近期美聯儲官員們頻繁發出higher for longer信號,即長時間維持高利率,一般來說利率維持在高位的時間越長,全球“無風險收益率基准”——10年期美債收益率也將維持在高位,債務再融資壓力就會變得越繁重。此外,高利率壓制下新項目也可能被迫推遲,從而降低企業對未來增長的投資規模。

大約8200億美元的美國和歐洲非金融公司債券將在未來12個月內到期。據彭博社(Bloomberg)收集的數據顯示,這約佔該類型市場的7%。盡管總體而言,預計企業在2025年之前不會遇到到期障礙,但債務纏身的企業已經感受到了利率上升帶來的痛苦。

Plurimi Wealth首席投資官Patrick Armstrong表示:“幾個季度以來,一把達摩克利斯之劍一直懸在高負債企業的頭顱之上。”“最新的財報季可能會讓這把劍掉下來。”

2024年再融資需求適度——2024年到期的公司債約佔市場總額的7%

以David Kostin爲首的高盛集團策略師們最近警告表示,標普500指數成分公司的借款成本同比漲幅已經達到近20年來的最高水平。他們表示,今年上半年淨資產收益率指標(ROE)收縮了69個基點,其中近一半來自利息支出的增加。

自全球金融危機以來,在標普500指數成分公司8.8個百分點的ROE增長比例中,利息成本下降和槓杆率上升所佔比例近五分之一。策略師們補充稱,目前利率在更長時間內處於高位的風險可能會阻止企業增加槓杆,從而打擊長期盈利能力。

不過,David Kostin等高盛策略師的基本預測在於,標普500指數成分公司的利潤指標將在今年觸底,2024年和2025年將出現溫和的擴張幅度。Kostin等策略師上周五在一份報告中寫道:“我們預計標普500指數和多數板塊的利潤率將維持在10年期的高位附近。”“雖然投入成本壓力和運營槓杆的緩解應該會支撐利潤率,但由於工資增長有彈性,利率和稅收上升,利潤率似乎不太可能實現大幅度增長。”

來自道富環球金融(State Street Global Markets)的高級多資產策略師Marija Veitmane表示,相對於與商業周期和經濟增長相關的行業,資產負債表強勁的美股大盤成分股是更加安全的押注。“我們預計明年經濟將大幅放緩,因此我們可能會看到管理層給出非常相對保守的指引。”策略師Veitmane表示。

“全球資產定價之錨”逞兇之際,超預期財報會否成美股的“救星”?

當前美股等風險資產的多頭力量將反彈的希望寄望於業績表現“Beat All”——即押注業績超預期爲最重要的影響因素,影響力度超過任何宏觀經濟等因素。

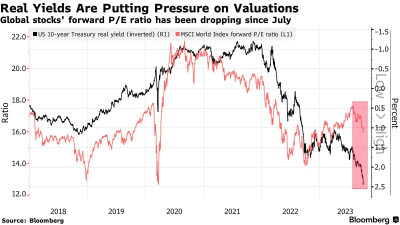

佔多數權重的大盤股,尤其是美股估值較高的大型科技股當前承受着高利率風險所帶來的負面影響。英偉達(NVDA.US)和其他科技股等成長型股票的高估值很大程度上來自對未來利潤的強勁預期。然而,當業績真空期期間,有着“全球資產定價之錨”稱號的10年期美債收益率飆升時,這些成長型股票的估值將受到劇烈壓制,使得它們看起來不再具有強勁的投資吸引力。

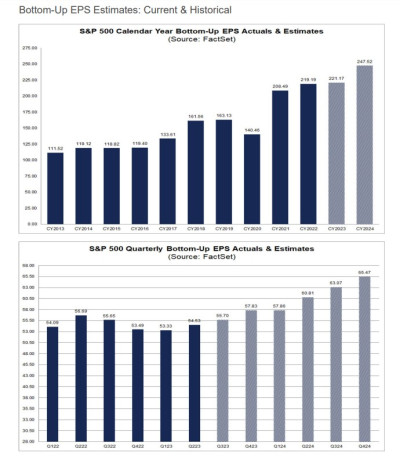

寄望於美股從2023年最糟糕的一個月中走出來的多頭勢力至少有一個保持樂觀的理由:標普500指數成分公司的整體利潤有望從第四季度开始大幅反彈。在有着“全球資產定價之錨”稱號的10年期美債收益率飆升之際(在10月份升至2007年以來最高水平),美股基准指數——標普500指數陷入長達兩個月的拋售浪潮,其中9月跌幅甚至達到近5%。

從DCF模型來看,雖然相當於DCF估值模型中分母端r指標的10年期美債收益率續創2007年以來最高點,且持穩於高位,但如果分子端的現金流預期能夠持續向上修復,很大程度上能夠拉高股票等風險資產的定價範圍,也就是拉高風險資產的估值水平。而分子端的現金流預期極大程度上以財報季的業績表現爲基准,因此企業利潤上修,尤其是每股收益這項指標能否超出分析師們的普遍預期,對於股票等全球風險資產定價趨勢至關重要。

目前,全球科技股風向標——納斯達克100指數股票的預期市盈率爲23倍,比標普500指數高出25%,而標普500指數本身的估值也被英偉達、特斯拉和Meta等科技股高估值所拉高。以銷售額預期基准來看,納斯達克指數的市銷率接近4倍,幾乎是美股大盤基准標普500指數的兩倍。

上周,以Manish Kabra爲首的法國興業銀行策略師在一份報告中寫道:“標普500指數中超過70%的估值是由長期業績增長前景所驅動,因此當業績真空期全球資產定價之錨短期急劇飆升時,美國股市隨後往往因遭受估值打擊而步入下行趨勢。”

與此同時,衡量股票和債券預期回報之差的股票風險溢價指標正受到急劇擠壓,促使投資者撤出股市。來自巴克萊銀行的策略師Emmanuel Cau表示:“在未來利率長期較高水平的基准情形之下,估值水平變動對於股票市場投資者來說顯得更加重要。”

因此財報季正式到來後,當標普500指數成分公司陸續公布Q3實際業績以及Q4利潤指引時,符合甚至超分析師預期的數據有望大幅提振美股投資情緒。對於一個堅持不懈地展望未來的股票市場來說,看漲的重點理由之一就是企業利潤水平將在今年Q4起恢復增長趨勢——這也是支撐英偉達、特斯拉和Meta等大型科技股高估值的重要邏輯。

另一大重要邏輯在於,分析師們對於標普500成分公司的樂觀盈利預期,意味着美股看漲趨勢全面到來只是時間問題。從長期投資主義框架來看,隨着市場在近期激進定價高利率預期,大幅回調將創造出難得的买入良機。美國投資機構Fundstrat全球股票策略師Mark Newton周二表示,美股正處於觸底的過程之中,這意味着投資者可能很快就會看到完美的逢低买入良機。

此外,根據彭博模型,業績這個因子在財報季可能比利率對股價的影響更大。研究機構FactSet統計的最新預期數據顯示,華爾街分析師們普遍預期標普500指數的整體每股收益(EPS)將步入上升通道。

高盛近日表示,從過去的情況來看,財報季大概率是美股豐收期,尤其是對科技巨頭而言。高盛表示,歷史表明,即將到來的第三季度業績可能會催化大型科技股的勢頭逆轉,自2016年第四季度以來,大型科技公司業績在81%時間裏超過分析師普遍預期。

FactSet統計數據方面,華爾街分析師們普遍預計,標普500指數成分公司今年第三季度整體每股收益(EPS)預計將同比下降0.3%,但是營收預計將同比增長1.7%;對於2023年第四季度,分析師們普遍預計EPS同比大增7.8%,營收增長3.9%;對於2023年,分析師普遍預計EPS增長0.9%,營收增長2.4%;對於2024年全年,分析師們更是極度樂觀,預計EPS同比增長12.2%,營收增長5.6%。

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:高利率之劍無情揮向美股 業績“Beat All”夙愿會否落空?

地址:https://www.breakthing.com/post/102588.html