預測日本的核心通脹大概率會在未來的4-6個季度內保持在4%以上的水平,這遠高於日本央行大約2%的通脹目標,日本央行的緊縮步伐需要顯著加快。

本刊特約作者周浩/文

本周是超級央行周,市場的目光都放在美聯儲的議息會議上,盡管油價超預期飆升給美聯儲帶來了些許壓力,但美聯儲大概率會保持利率不變。與此同時,周五(9月22日)日本央行的議息反而值得關注,從日本央行官員的表態來看,日本央行可能給市場發出明確的鷹派信號。

日本貨幣政策正常化預期升溫,日債收益率明顯上行。

9月9日,日本央行行長植田和男接受日本媒體《讀賣新聞》的採訪,雖然其表示實現通脹目標仍有一段距離,對寬松貨幣政策應保持耐心,但關於負利率的相關表態出現邊際轉鷹。植田和男認爲,如果2023年年底前有足夠的數據和信息指向日本工資持續上漲繼續推升通脹,日本央行將退出負利率。植田和男的表態釋放偏鷹信號,日本貨幣正常化預期升溫,日本國債收益率明顯上行。截至9月20日,日本10年期國債收益率升至0.71%左右,創2013年9月以來新高。

對於日本央行而言,眼下需要考慮的因素主要是以下兩個,首先,日本未來的通脹表現將如何;其次,如果遲遲不進行貨幣政策緊縮,那么日元將面臨進一步的拋壓,並可能引發被動幹預。

日本產出缺口逐步彌合

首先需要關注日本的通脹展望,從歷史經驗來看,日本的通脹表現與產出缺口存在高度的相關性。而眼下,日本經濟持續修復,產出缺口邊際收窄,預計未來缺口將逐步彌合。產出缺口衡量實際產出與潛在產出之間的偏離,是由潛在產出引申出的概念,也是評估短期經濟走勢和通貨膨脹壓力的重要參考。隨着疫後經濟修復,日本產出缺口雖仍未回正(未回到2019年疫情前水平),但正處於持續上修彌合的階段。據日本央行測算,2023年一季度日本產業缺口爲-0.34%,較2022年四季度(-0.37%)邊際收斂,且呈現上行趨勢。

結構上,2023年日本經濟增長主要依靠私人投資和出口。2023年以來,日本經濟修復動能強勁,GDP增速維持較高水平,連續兩個季度回升。二季度GDP環比折年增6.0%,增長超過同期美國(2.4%)和歐元區(1.0%)。結構上,淨出口貢獻較大,拉動日本二季度GDP增長7.2個百分點,而私人消費和投資的拉動邊際回落。

結合奧肯定律(反映產出缺口和失業率之間關系)與“通脹-失業”型菲利普斯曲线,產出與通脹納入同一框架,形成“通脹-產出”型菲利普斯曲线。究其原因,實際產出反映的是社會總需求的整體情況,而潛在產出則是衡量一定時期各個資源稟賦(勞動力、資本、技術等)充分利用後所能提供的社會總產出,由此產出缺口爲正或上行時(即實際產出正向偏離潛在產出),表明社會總需求處於邊際擴張階段,通脹水平存在上行壓力。基於產出缺口以及核心CPI同比的雙變量VAR(向量自回歸)結果很好地證實了這一理論結果。具體來看,產出缺口的一單位正向衝擊在6期內(6個季度)對核心CPI具有顯著(95%顯著性水平下)的拉動作用,這種正向作用在4期時達到最高。相反,核心CPI對產出缺口的影響效果相對有限。

結合經濟走勢,1973年以來的日本經濟可以劃分爲五個階段,分別爲兩次石油危機衝擊階段(1973年2季度-1987年1季度)、短期經濟景氣階段(1987年2季度-1990年3季度)、金融危機階段(1990年4季度-2009年3季度)、後危機時代(2009年4季度-2019年4季度)以及疫情後階段(2020年3季度至今)。通過分別構建日本經濟五階段的“核心通脹-產出”型菲利普斯曲线,可以發現疫情後曲线斜率明顯擡升,即菲利普斯曲线扁平化表象有所改善,指向核心通脹對產出缺口的敏感度明顯提高,這主要是因爲20世紀90年代末日本房地產和股票市場泡沫破滅後,資產負債表衰退帶來長期通縮均衡,即通縮狀態下消費者生活成本降低或維持不變,工資上漲動力不足,工資長期穩定。而疫情後,供應鏈短缺疊加地緣政治問題,大宗商品價格飆升,通脹率逐步上行,打破日本原有通縮均衡,逐漸步入通脹“新”均衡,即通脹上行帶來消費者生活成本提升,疊加失業率處於歷史低位,居民漲薪訴求激增,通脹對產出缺口(社會超額總需求)更爲敏感。

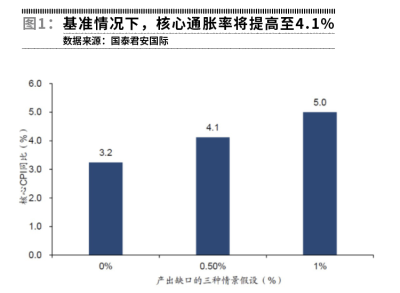

進一步线性擬合,可以得到2020年9月疫情以來的“通脹-產出”型菲利普斯曲线。簡單线性外推後,我們認爲在基准情況下(產出缺口上修至0.5%,接近疫情前2019年平均的0.63%),核心通脹率將提升至4.1%附近。即使在悲觀情景下,產出缺口未能回正(0.0%),核心通脹率也會維持在3.2%左右的水平。換言之,基於“通脹-產出”型菲利普斯曲线线性擬合,日本產出缺口的彌合將進一步推升日本核心通脹。

以上的分析可以看出,日本的核心通脹大概率會在未來的4-6個季度內保持在4%以上的水平,這遠高於日本央行大約2%的通脹目標,換言之,日本央行的緊縮步伐需要顯著加快。

匯率因素的影響

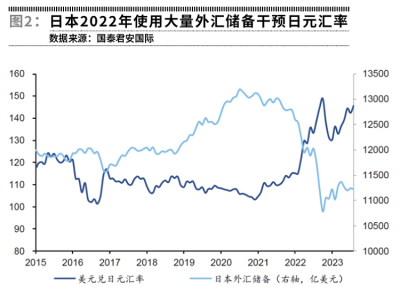

匯率則促使日本央行進一步加碼貨幣緊縮,目前日元兌美元的匯率再度接近150的水平,而負利差是日元貶值的根本原因。與2022年大幅幹預外匯市場相比,日本央行目前更有條件採取貨幣政策緊縮的舉措,來避免消耗自身的外匯儲備。從目前的各項緊縮政策選項來看,日本央行調整YCC的路徑有這樣幾條:擴大 10 年目標區間或提高 10 年目標區間目標,縮短收益率曲线目標;從日本國債收益率目標轉向日本央行購买數量目標。

日本央行會謹慎行事評估每個策略的優缺點:

進一步擴大10年收益率目標將需要對當前的 YCC 框架進行調整,但是波動幅度必須足夠大,市場力量才能發揮主導作用,並最大限度地減少日本央行持續幹預的需要。

轉向基於數量看似更加簡便,但如果收益率上升過快(可能會損害金融穩定性),則需要進行調整。

轉爲設定較短期的收益率目標將有助於確保短期收益率繼續保持在低水平,直到持久實現2% 的目標,但日本央行可能面臨與目前的針對長端利率一樣的困境。此外,一旦通脹風險比預期更早出現,貨幣刺激措施的退出必須更加強勁。

與此同時,如果日本央行在年內退出負利率政策,也可能會宣布先行縮表,因爲這可以減少資產和負債的錯配帶來的損失。從這個角度而言,日本央行的貨幣政策正常化有着清晰的路线圖,即首先調整YCC,接着減少資產購买甚至主動縮表,最後开始加息。

由於目前已近年底,日本央行的未來幾次議息會議上幾乎都會進一步宣布新的貨幣政策緊縮決定。換言之,如果本周的議息會議不展現出鷹派立場,那么未來幾次會議上日本央行則可能要更加鷹派。說到底,日本央行已經落後於曲线,以時間換空間的余地已經非常有限。

(作者爲國泰君安國際首席經濟學家)

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:轉鷹,是日本央行的必然選擇

地址:https://www.breakthing.com/post/103092.html