保險業的復蘇已經成爲了市場共識。

隨着過去三年最大的衛生事件影響結束,中國保險行業正在以肉眼可見的速度進入修復通道。2023年上半年,保險公司原保險保費收入3.2萬億元,同比增長12.5%。其中,壽險行業保費收入增速超過10%,這離不开頭部險企引領的行業深度改革,代理人人均產能提升、銀保渠道價值凸顯、新業務價值普遍提升,壽險回暖跡象愈發明顯。

業績的回暖也反映在資本市場上,上半年港股上市保險公司股價幾乎都從去年11月的底部向上進行了修復。盡管在全球通脹、美元加息帶來的資金外流影響下,港股保險板塊跟隨大市有所回落,但這也意味着流動性風險得到了進一步釋放,基本面扎實的險企標的也有了更充足的安全邊際。

每每提及港股的上市險企,市場更多關注的還是以“老三家”爲代表的內資險企,但對於保險這一天然具備全球化屬性的行業來說,外資險企中亦不乏優質標的。

比如國際化險企保誠正是其中之一,透過其最新的中期業績報告,不難看到一家具有差異化經營的險企所具有的成長潛力。

“盈利能力大幅提升”,是保誠本次業績期給人最直觀的感受。

2023年上半年,保誠的經營利潤達到14.6億美元,同比增長6%,延續了上一年度的業績上升態勢。但對於保險公司,尤其是壽險公司來說,保單期限往往較長,單一時間維度的經營利潤還不足夠有說服力,要能綜合未來收入、費用、成本的因素影響才能更准確地對險企的業績進行判斷。

新業務利潤這一指標反映了公司在報告期內新銷售的保險合同預期將爲公司帶來的未來利潤的現值,恰恰也成爲了保誠此次業績期的最大亮點之一。

2023年上半年,保誠的新業務利潤同比增長39%達到14.89億美元,據中金公司研報,這一增速分別超過中金公司和市場預期1.8%、2.3%;若剔除利率及其他經濟變動的影響,其新業務利潤同比增長則達到52%。

能實現這樣的良好業績,筆者認爲離不开下面三點原因:

1)香港通關帶來的客戶增量

業績的大幅回暖,很大程度上受益於內地和香港通關帶來的業務增量。

從疫情之前的數據來看,保誠的香港分部業績主要依賴於內地訪客,過去三年的人員來往管控措施影響了內地訪客到港投保,但相應的壽險需求並未消失只是有所遞延,隨着兩地來往管控措施解除,內地訪客貢獻迅速恢復。

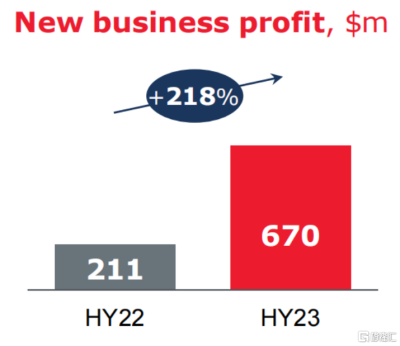

2023年上半年,保誠香港分部實現年度保費等值銷售額10.27億美元,同比增長352%。同時,該分部的新業務利潤達到6.7億美元,同比增長218%。

(來源:保誠)

更進一步來看,這實際上是中國內地龐大的中產階級群體數量的快速攀升帶來的保險需求擴張。作爲一家全球化的百年保險品牌,保誠能夠提供更具國際化特色的保險產品,對內地客戶更具吸引力。

比如,依托香港的國際金融中心地位,保誠可以爲客戶提供多元化資產配置方案、靈活貨幣選擇、以及齊全的重疾和醫療保險產品 。

而且,疫情之後民衆對於人壽保險投保意愿有望進一步提升,保誠旗下具有比較優勢的壽險產品有望持續吸引內地訪客,奠定全年業績增長的基礎。

2)多渠道策略發力

渠道方面的優化也是此次保誠業績增長的重要來源。

首先,代理人隊伍作爲壽險公司一貫的主力渠道,在過去三年疫情影響下沒能發揮積極作用。而在內地市場,代理人渠道改革,大量代理人被清退,也讓這一渠道表現一度落入了冰點。

但隨着疫情結束,各個市場的线下展業恢復,內地的代理人清虛改革也取得了明顯成效,不利因素逐漸消散,代理渠道再度成爲險企業績增長來源。

2023年上半年,保誠的代理渠道新業務利潤同比增長74%,達到10.02億美元,佔集團整體新業務利潤比例爲67%,相對2022年的54%提升了13個百分點;其所反映的年度保費等值銷售額增長96%,達到15.07億美元,佔集團年度保費等值銷售額的比例爲50%,相對於2022年的36%提升了14個百分點。

這也反映了保誠對於代理人渠道提質增量的系列舉措有效性。截至2023年上半年,保誠的活躍代理總數超過70000名,其中有7000名代理符合“百萬圓桌會議”會員資格。不斷擴大的高產能代理隊伍,是保誠到2027年實現代理新業務利潤提高2.5倍到3倍的重要支撐。

另一方面,保誠還在不斷擴大銀保合作,借助各市場的銀行渠道實現業務的大幅擴張。截至目前,保誠擁有超過200家銀行合作夥伴,其中10家銀行爲战略合作夥伴。

尤其在印尼、泰國等許多新興市場,銀保渠道是保誠快速觸達大量客戶、實現業績增長的關鍵。

3)聚焦亞太战略的長期潛力

隨着公司在2019年和2021年分別完成了英國分部和美國分部的業務剝離,聚焦亞太已經成爲保誠未來的發展方向,這也爲其長期視角下的業績增長明確了战略驅動力。

根據世界數據實驗室(World Data Lab)預測,亞太地區將會是未來十年中產階級增長最快的地區,2030年亞洲或將有10億人進入中產階級,中國、印度、印尼等國家和地區尤爲值得重視。而且保險作爲資產配置的重要手段,得到了越來越多中產階級的認可。

但與此同時,亞太地區的壽險滲透率還明顯偏低。根據國泰君安研報數據,2022年,中國內地、印尼、印度、馬來西亞、越南、菲律賓等市場的壽險滲透率分別爲2.1%、1.1%、3.2%、3.9%、1.6%、1.5%。

低滲透率意味着充足的市場份額還未能挖掘,提前布局卡位並取得領先優勢的險企更有希望持續發揮規模優勢。而在聚焦亞太的战略驅動下以及憑借在產品和渠道的優勢,2022年,保誠及其合營企業已經在十二個亞太人壽保險市場市佔率排名前三。

結語

正如芒格所說,“要在魚多的地方捕魚”。

盡管市場部分觀點認爲宏觀經濟影響會降低人們對保險消費的能力,但對於中產階級而言,保險反而是他們應對未來不確定性的優秀工具,保誠選擇了未來中產階級增長量最大的亞太地區,正是看中了這一趨勢,將自身增長與龐大的中產階級群體緊密聯系起來,以差異化的經營思路提升了業績增長的確定性。

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:新業務利潤雙位數增長,保誠(2378.HK)進入修復通道

地址:https://www.breakthing.com/post/104201.html