自今年8月登陸科創板以來,華虹半導體(01347,688347.SH)市值不升反降,AH股的光環也沒能抗住下跌趨勢,其中A股市值跌幅超過20%,不過目前AH股溢價仍高達137.9%。

爲穩住投資者信心,華虹半導體今年8月底發布了增持計劃,包括公司管理層及控股股東,其中管理層包括總裁唐均君及副總裁周衛平等多位管理層,控股股東爲華虹集團。了解到,10月17日,該公司公告間接控股股東華虹集團的增持進展,稱自今年8月30日至10月17日,華虹集團通過集中上交所競價方式合計增持金額2508.5萬元,超過增持計劃下限的50%。

該公司增持計劃主要基於對公司未來發展的信心以及長期投資價值的認可,實際上,公司業績穩健,今年晶圓行業需求放緩情況下,仍保持了增長水平,盈利能力也在持續提升,並首次超過同行(中芯國際)。不過市場更青睞行業龍頭,華虹已連跌三年市值縮水七成,中芯國際市值相對堅挺,估值也遠高於華虹半導體(港股)。

在相對低估值,及AH高溢價下,華虹半導體爲何不受港股投資者待見呢?

打造新增長極,產能利用率超100%

了解到,華虹半導體是工藝晶圓代工企業,擁有 0.35um-90nm的8英寸晶圓代工平台及90nm-55nm 的12英寸代工平台,產品應用於新能源汽車、工業智造、 新一代移動通訊、物聯網、消費電子等領域。2020-2022年,公司收入復合增速60.5%,股東淨利潤復合增速112.72%,2023年上半年增速放緩,但仍實現領先行業增長,收入及股東淨利潤分別同比增長3.85%及23.48%。

華虹半導體8英寸及12英寸晶圓代工收入分布較爲均衡,收入份額分別佔到57%及43%左右,增速趨於一致,往年較爲穩定。對比同行而言,中芯國際12英寸晶圓代工佔比要高很多,今年上半年其8英寸產品出貨需求承壓,導致收入下滑,12英寸晶圓代工佔比也因此提升至73.3%。

實際上,華虹半導體开拓了新的需求增長點,即汽車電子。在上半年中,按工藝劃分,就0.25m及0.35m及以上產品收入大幅增長,其余產品均有不同程度下滑,而這兩大工藝產品主要應用於MCU單元及車載IGBT,驅動該公司工業及汽車板塊收入中高雙位數增長,收入份額提升至30.9%。值得注意的是,該公司核心收入在中國,收入佔比近80%,同時也在積極开拓海外市場,今年北美及亞洲市場表現不佳,不過歐洲市場增速則比較搶眼,抵消了其他地區的下滑。

汽車行業內卷嚴重,智能化成爲產品力最大的看點,推動產業鏈旺盛需求,而車載電子也將受益於汽車智能化浪潮。

從產能上看,華虹半導體目前擁有三座 8 英寸晶圓廠(華虹一廠、華虹二廠、華虹三廠)和一座 12 英寸晶圓廠(華虹七廠),截止2023年6月,總產能合計34 .7萬片/月等效8英寸晶圓,在中國大陸僅次於中芯國際位居第二位,全球第六位。該公司產能不到中芯國際50%,但產能常年滿負荷運行,利用率超過100%,遠高於中芯國際,今年前兩個季度中芯產能利潤率分別爲68.1%及78.3%。

華虹半導體能夠實時根據行業變化調整經營战略,這是其比同行更具前瞻性的特徵。比如在產品上,大力發展12英寸產线,2019年9月建成投產,主要滿足eFlash MCU、BCD 電機驅動、功率器件等需求,今年A股科創板募資,計劃建設一條月產能達8.3萬片/月的12英寸特色工藝生產线。12英寸產线和公司的汽車智能化場景是同一战略路线,已經打造了新的增長極,隨着產线擴張,預計其將持續領跑行業。

值得一提的是,華虹半導體不僅在產品供給及需求上滿足持續的成長需求,在盈利上也打了一場翻身仗。

盈利能力首超中芯,老二“逆勢”仍是漫漫長路

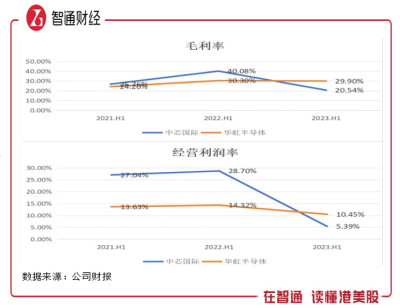

了解到,華虹半導體盈利能力往年都被中芯國際壓一頭,但今年卻出現了反轉,2023年上半年,前者毛利率爲29.9%,而後者爲20.54%,相比高出9.36個百分點,而2022年年度則是低了9.78個百分點。出現這種情況主要爲中芯收入未產生新的增長極,收入大幅下滑導致。

華虹利潤表相對簡單,其他經營收入、財務收益以及其他收益對業績影響很小,而中芯的政府補貼、利息收入以及聯營企業股權收益變動較大,對淨利潤影響大。僅考慮經營利潤,上半年前者經營利潤率爲10.45%,較後者的5.39%高出5.06個百分點。前者收入及資產規模分別爲後者的41.75%及15.16%,相當於前者資產創收能力是後者的2.75倍,同樣是晶圓代工廠,華虹凸顯了“小而美”。

當然,作爲晶圓代工行業的國內兩大龍頭,战略差異也導致了經營的差異。中芯重視研發,把研發費用單獨列示,其單研發費用率就和華虹的管理費用率(包括研發)相當了,再加上其他費用所以整體管理費用遠高於華虹;華虹則重視行業需求,從12英寸再到聚焦車載電子,根據需求變化提供產品服務,以特色IC +功率器件,通過8英寸+12英寸生產平台滿足全球客戶需求,因此公司產品及市場端的變化較同行更爲顯著。

截止2023年6月,華虹負債率爲36.76%,壓力不大,账上擁有現金18.51億美元,足以保障12英寸產能的擴張,根據規劃,預計該等芯片規劃產能將於2025年初开始生產,到2026年Q2的月產能目標爲40000片。該公司具有超過100%的產能利用率,並不缺優質客源,產能提上來了,收入規模也將進一步縮小和中芯的差距。

不過需要注意的是,雖然上半年華虹業績表現尚可,但按季度看,Q2較Q1業績略差,Q3指引進一步下調,引發市場及投行擔憂。以投行的觀點看,如瑞信研報認爲公司二季度業績表現超預期,銷售額持平至6.31億美元,但第三季銷售指引按季跌8%至5.8億美元,低於預期,下調了目標價;交銀國際則不看好行業,認爲行業正處於下行周期,公司盈利能力存在較大不確定性。不過也有樂觀的,比如光大證券認爲下遊行業景氣度下行,預計公司盈利能力持續承壓,但看好產能驅動公司中長期增長,維持买入評級。

投行觀點存在分歧,不過回歸中長期基本面,華虹仍具有看點:一是新增長極驅動業績成長,12英寸產能投產預計帶來可觀貢獻;二是整體盈利能力的提升,公司資產創收能力遠高於同行,盈利質量提升大幅提升回報率;三是市值三年下跌探底牢固,行業利空影響鈍化,估值將回歸業績驅動。

管理層及控股股東用實際行動看好公司長期發展,但不得不說的是,機構投資者都喜歡扎堆投資於行業龍頭,作爲行業老二,雖然有基本面+AH股高溢價加持,華虹想要在資本市場逆襲仍是漫漫長路。

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:AH股溢價超130%,華虹半導體(01347)低估了?

地址:https://www.breakthing.com/post/104387.html