近期,在“仙股”的路上越走越遠的哈爾濱銀行(06138.HK),在二級市場飽受冷遇。而今年上半年財報顯示,哈爾濱銀行淨利潤卻出現了同比19%的增長,在營收同比下降的情況,哈爾濱銀行的淨利潤增長能持續嗎?

淨利潤同比增19%

哈爾濱銀行成立於1997年2月,前身爲哈爾濱城市合作銀行,可謂是黑龍江本土“老大哥”。

財報顯示,在資負規模上,截至2023年6月末,哈爾濱銀行資產總額爲7872.20億元,較年初增長了744.87億元,增幅10.45%,主要由於投資和其他金融資產及客戶貸款及墊款增加,使得資產規模進一步擴大;吸收存款余額6502.03億元,較年初增長了846.16億元,增幅14.96%,發放貸款及墊款2942.59億元,較年初增加了224.74億元,增幅8.27%。

比較來看,同樣立足黑龍江省但未上市的龍江銀行,截至2023年6月末,龍江銀行資產總額爲3225.45億元,在資產規模上和“老大哥”哈爾濱銀行尚有一定差距。

在經營業績上,今年上半年,哈爾濱銀行實現營業收入66.55億元,上年同期實現營業收入69.93億元,同比下滑4.84%

從營收結構來看,利息淨收入整體佔比較重,但由於受到貸款利率定價持續下行的影響,該行的淨利差由上年同期的1.79%下降至1.47%,淨利息收益率由上年同期的1.82%下降至1.36%,利息淨收入也受到影響;今年上半年哈爾濱銀行實現利息淨收入44.21億元,佔營業收入的66.43%,上年同期實現53.19億元,較上年下降16.87%,降幅較大。

而在非利息收入中,哈爾濱銀行上半年實現手續費及傭金收入3.56億元,上年同期實現3.76億元,同比下滑5.19%,哈爾濱銀行在半年報中解釋稱,主要由於咨詢及顧問費減少所致;但今年上半年哈爾濱銀行實現交易淨損益16.22億元,上年同期實現7.75億元,同比增長109.40%,主要由於由於公允價值計量且其變動計入當期損益的金融資產的买賣損益和公允價值變動損益增加導致。

今年上半年,哈爾濱銀行實現淨利潤收入7.00億元,上年同期實現淨利潤5.88億元,同比上升19.10%。

值得注意的是,哈爾濱銀行上半年實現稅前利潤5.00億元,上年同期實現稅前利潤9.50億元,同比下滑47.34%。同時,今年上半年哈爾濱銀行所得稅抵免收入2.00億元,上年同期所得稅抵免支出3.61億元。

在資本充足方面,今年上半年哈爾濱銀行因爲100億元專項債補充其他一級資本以及風險加權資產減少,三大資本充足率均有所上升,截至2023年6月末,哈爾濱銀行的資本充足率、一級資本充足率、核心一級資本充足率分別爲13.97%、12.76%、8.89%;分別較年初增長2.06、2.06、0.25個百分點。

不良資產指標“雙增”

在資產質量方面,截至2023年6月末,哈爾濱銀行不良貸款余額爲90.19億元,較上年末增長了8.01億元;不良率升至2.92%,較上年末上升了0.03個百分點,不良指標“雙增”資產質量下行。不良率高於國家金融管理總局統計的第二季度同業的1.62%,資產質量面臨較大壓力。

根據銀保監會黑龍江監管局披露的《2023年二季度黑龍江省銀行業運行簡況》來看,截至2023年二季度末,黑龍江省轄內銀行業金融機構全省銀行業不良貸款率2.4%,與年初持平;商業銀行不良貸款率2.24%,比年初上升0.03個百分點。哈爾濱銀行的不良率也是高於省內行業的整體不良率的。

同時,聯合資信評估股份有限公司此前發布的《哈爾濱銀行股份有限公司2023年跟蹤評級報告》中區域經濟發展概況中指出,受地理位置、氣候條件、資源枯竭、人口流失及老齡化加重等因素影響,黑龍江省經濟增長面臨一定壓力。

從信貸投放來看,公司貸款在哈爾濱銀行的貸款業務中佔比較高,截至2023年6月末,共發放公司貸款1687.59億元,佔貸款總額的54.67%,較上年末下降了1.95個百分點。在貸款質量方面,公司不良貸款余額爲44.18億元,較年初下降0.08億元;不良率爲2.62%,較年初下降0.13個百分點,兩項指標較年初均有所下降。

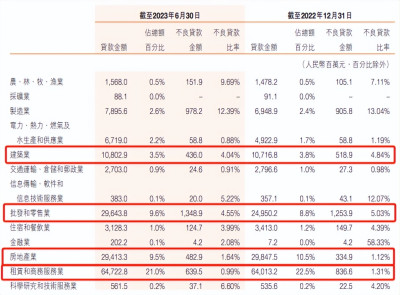

從投放行業來看,哈爾濱銀行公司貸款的主要集中在租賃和商務服務業、批發和零售業、房地產業、建築業及水利環境和公共設施管理業。截至2023年6月末,分別佔貸款余額的20.97%、9.60%、9.53%、3.50%和3.16%,合計佔比46.76%,雖然貸款行業較爲集中,但整體來看合計佔比較年初減少了2.25個百分點。前五大行業貸款不良率分別爲0.99%、4.55%、1.64%、4.04%和0.67%,其中除了房地產業不良率較年初上漲了0.52個百分點點,其他行業不良率均有下降。

在個人貸款方面,截至2023年6月末,哈爾濱銀行發放個人貸款1206.05億元,佔貸款總額的39.07%,較年初下降了2.19個百分點;其中不良貸款余額爲4.60億元,較年初增長了0.81億元,不良貸款率爲3.82%,較年初增長了0.59個百分點,不良指標較上年均有所上升。

哈爾濱銀行的個人貸款主要由小企業自然人貸款、個人消費貸款及農戶貸款組成,分別佔貸款總額的7.89%、25.84%和5.34%;不良率分別爲4.52%、3.94%和2.18%,雖然小企業自然人貸款不良率較高,但不良貸款仍主要集中在個人消費類貸款,截至2023年6月末,哈爾濱銀行個人消費類貸款的不良貸款余額爲3.14億元,佔個人不良貸款總額的68.28%,不良率較年初上升了0.84個百分點,反觀小企業自然人貸款及農戶貸款不良率較年初均有所下降,但因爲比重較弱,哈爾濱銀行的個人貸款整體不良率仍有所攀升。

另外,根據銀保監會黑龍江監管局披露的2023年上半年轄內銀行保險消費投訴情況的通報顯示,今年上半年,哈爾濱銀行的投訴量爲92件(不包含信用卡投訴173件),投訴件數全省第三。

在貸款損失方面,截至2023年6月末,哈爾濱銀行的撥備覆蓋率爲187.45%,較上年增加了5.91個百分點,尚能滿足監管需求,但哈爾濱銀行信貸資產質量下行壓力較大,未來仍面臨一定撥備計提壓力。

二級市場遭受冷遇

而在二級市場來看,投資者似乎已對哈爾濱銀行失去了信心。

自2014年,哈爾濱銀行登陸港股,最高股價曾觸及3.2港元/股,至2020年9月股價跌破1港元/股,如今更是在“仙股”的路上一去不復返,截至10月18日,哈爾濱銀行股價收盤價已跌至0.24港元/股,遠低於每股淨資產。

今年上半年,哈爾濱銀行天津分行與該支行原行長鄭某的勞動爭議糾紛也引人熱議。

據了解,此次討薪是該行依照監管規定,請求判處原行長鄭某返還上訴人2013-2016年度績效薪酬共計706668.42元。

哈爾濱銀行天津分行表示,鄭某在擔任哈爾濱銀行天津分行支行行長期間,因內部管理不善,貸前調查、貸後管理等環節嚴重違規,授信業務發生大量逾期、不良,給哈爾濱銀行帶來了較爲嚴重的經濟損失,同時存在其他違規問題,因此分行向鄭某作出“反向討薪”通知。

不過,法院認爲,哈爾濱銀行天津分行提供的多條线索缺乏依據,且超過仲裁時效,所以不予支持,無論是一審還是二審,法院均未支持銀行方面的訴訟請求。

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:哈爾濱銀行上半年淨利同比增19%,持續性待考

地址:https://www.breakthing.com/post/104571.html