7月26日,阿裏巴巴集團發布公告稱,董事會已授權集團管理層向香港聯交所提交申請,擬將香港新增爲主要上市地。在完成審核程序後,阿裏將在香港聯交所主板及紐交所兩地雙重主要上市。

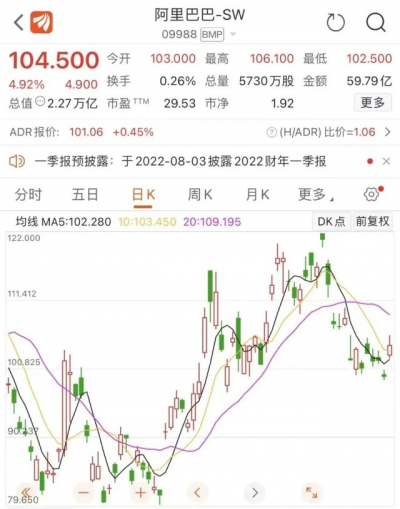

受此消息影響,阿裏巴巴港股股價應聲大漲,盤中一度漲超6%,隨後維持高位震蕩,截至收盤,報104.5港元/股,收漲4.92%。港股恆生科技指數上漲逾1.3%,京東集團、美團、騰訊控股跟漲。

有分析認爲,實行雙重主要上市之後,預計國際投資者將更多配置阿裏港股,可能給港股市場注入新的流動性。同時,阿裏港股有望納入港股通,便於內地投資者直接共享其成長紅利。

阿裏同時發布2022財年報告顯示,截至2022年3月31日止財政年度,阿裏全球年度活躍消費者約13.1億,並在消費者業務領域完成了國內年度購买用戶超過10億裏程碑,提前兩年完成該目標。

盡管阿裏並不是首家申請雙重主要上市的中概股企業,但從市值和交易量上看,阿裏的選擇都有更強的信號意義。此舉至少傳遞三個明確信號:

一,雙重主要上市漸成主流。相關公司可以更好應對單一市場的不確定性,從而更好應對外部環境變化帶來的挑战。

二,背靠龐大的中國市場,成爲企業發展的底氣,也便於國內投資者共享其成長紅利。

三,港交所近年來積極改革,在全球金融市場的競爭力和吸引力持續提升。實際上,阿裏等中概股企業帶來的市場流動性增加和定價能力提升,有利於香港進一步鞏固和增強國際金融中心地位。

阿裏巴巴集團董事會主席兼首席執行官張勇表示,這個決定的目的是希望讓更廣泛多元的投資者,尤其是阿裏數字生態參與者,能共享阿裏的成長和未來。阿裏對中國的經濟和未來充滿堅定的信心。

阿裏申請香港紐約雙重主要上市

根據公告,阿裏巴巴目前在香港聯交所主板第二上市,將會按照香港上市規則申請香港爲主要上市地,預期將於2022年年底前生效。

在香港聯交所完成審核程序後,阿裏將在香港聯交所主板及紐約證券交易所兩地雙重主要上市。其後,阿裏在美國掛牌的存托股和在香港上市的普通股將可以繼續互相轉換,投資者可繼續選擇以其中一種形式持有阿裏股份。

與二次上市不同,採取雙重主要上市的公司會同時擁有兩個第一上市地,且兩市場股票無法跨市場流通,股價表現相對獨立。從公司角度來講,雙重主要上市有助於擴大股東基礎,提升全球市場影響力,既便於後續融資,也可進一步將業務擴展至其他市場。

據了解,自2019年在香港二次上市以來,阿裏巴巴大部分流通股已轉至香港注冊。數據顯示,2022年上半年,阿裏股份於香港市場的日均交易量約7億美元,於美國市場的日均交易量約32億美元。

這意味着,作爲阿裏業務开展的主要市場,阿裏始終受到中資和亞太資金的高度關注。此次阿裏新增香港作爲主要上市地,在技術層面上水到渠成,也符合市場過去一段時間以來的預期。

阿裏在公告中表示,公司預期雙重主要上市地位將有助於擴大投資者基礎及帶來新增的流動性,尤其是可觸達更多位於中國及亞洲其他地區的投資者。

選擇在港雙重主要上市,也體現出阿裏對中國市場未來的信心。在公布相關消息時,張勇強調,阿裏對中國的經濟和未來充滿堅定的信心。

超出商業的決定

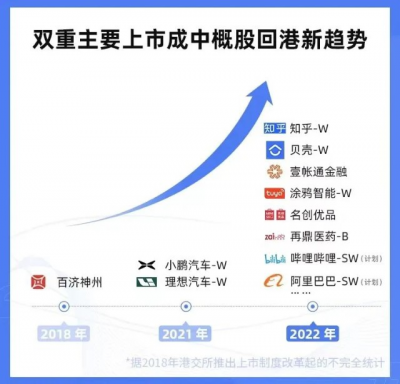

2018年香港聯交所上市制度改革後,越來越多中國科技公司選擇在美國和香港兩地上市,但在交易機制設計上,大多以美國爲主要上市地,在香港掛牌多採用“二次上市”模式。

近段時期以來,雙重主要上市正在成爲中概股回港的主流模式。截至目前,已有知乎、貝殼、小鵬、理想等9家中概股公司實現雙重主要上市。

客觀而言,在當前背景下,這一選擇能爲中概股公司有效規避海外監管風險,也無疑將給內地投資者提供更多選擇,讓中國投資者能夠更好分享中國經濟增長的紅利,提高國內資本市場的資源配置效率,是充分保障國內國外投資者利益的最優商業選擇。但是觀察阿裏巴巴這家企業的選擇,僅從商業視角肯定是不夠的。

很多人應該都記得,2014年阿裏巴巴在紐交所IPO。但此前,阿裏巴巴一直將香港作爲其第一上市地的首選,並已經在香港开展了相關路演。

但囿於當時的條件限制,最終未能如愿登陸港交所,阿裏才轉战紐交所。赴美上市前夕,阿裏巴巴仍公开表示:未來條件允許,我們將回歸國內資本市場,與國內投資者共同分享公司的成長。

2018年,香港聯交所啓動上市制度改革,這也爲包括阿裏在內的大量國內互聯網公司在港上市創造了更有利條件。2019年11月,阿裏巴巴在香港二次上市。此後,阿裏巴巴大部分流通股已轉至香港注冊。至此,增加香港爲主要上市地已經水到渠成。

這背後有阿裏巴巴對香港的特殊情懷。

對阿裏巴巴來說,中國市場是其核心業務开展的主要市場,在香港雙重主要上市,意味着能夠更加靠近了解阿裏的中國市場投資者。但對阿裏來說,這不只是一個好的商業決定,更是超出商業邏輯的大勢所趨。企業發展自身獲得了創造商業價值的能力,也時刻校准自身的社會價值羅盤。

正如其股東信中所說,作爲平台企業,天然地具有社會性,阿裏平台上多種參與者的廣泛合作不僅帶來了各種業務形態的創新,也創造了巨大的就業機會。盡管今年由於新冠肺炎疫情等帶來巨大不確定性,但預計仍有超5800名應屆大學畢業生加入阿裏。2021年,隨着國家歷史性地實現全面脫貧,阿裏巴巴脫貧基金也升級爲鄉村振興基金,並從產業振興、人才振興、科技振興三個方向全面助力鄉村振興。去年下半年,阿裏巴巴提出《助力共同富裕十大行動》,希望通過多業務聯動、長周期規劃、兼顧商業價值和社會價值,從浙江开始,在技術創新、經濟發展、就業和弱勢群體的關懷等方面,有步驟、有節奏地去落實行動。通過多年積累的商業基礎設施和能力,阿裏巴巴也在抗疫保供中爲保障消費者所需出一份力,盡一份心。

張勇認爲,不能形成能力沉澱的長期主義是虛無主義,不能創造價值的業務將無法健康、可持續的發展。“越是在不確定性陡增的時代,越要積極尋求真正有價值的變化。”

讀懂這些,或許能更好理解阿裏巴巴的選擇。

不容忽視的導向性效應

作爲流通市值超2萬億港元的優質龍頭公司,阿裏此次回港雙重上市也具有極強的標志性意義。

中央財經大學數字經濟融合創新發展中心主任陳端認爲,阿裏這種體量規模的新經濟企業選擇兩地雙重上市會形成一種導向性效應。

這種導向性作用不僅體現在可以帶動更多中概股企業選擇以兩地雙重上市的模式回歸,還對提升香港證券市場在新經濟領域的定價權、鞏固香港作爲國際金融中心的战略地位有積極價值。

根據“全球金融中心指數”(GFCI),目前香港爲全球第三大金融中心,排名僅次於紐約和倫敦,發展潛力巨大。彭博數據顯示,受益於港股通等互聯互通機制逐步完善,截至今年2月16日的30天裏,香港股市日均成交額躍升至250億美元左右,已大幅超越倫敦交易所,相當於同期紐交所的六成。

分析人士認爲,阿裏選擇在港雙重上市,將顯著拉高香港聯交所上市公司的盈利能力、科研投入等技術指標。對香港聯交所而言,包括阿裏在內的更多優質交易標的,也將加強其對全球市場的吸引力。

此外,可能由此引發的新一輪中概股回歸熱潮,也將帶動中國香港和內地資本市場的活躍,增加民間資本的投資熱情。“這將爲抑制由於疫情等原因導致的中國經濟下行趨勢起到難以估量的作用。”中國人民大學財政金融學院金融學教授鄭志剛表示。

值得關注的是,中概股企業選擇雙重主要上市,並不影響其在美國的上市地位。長期以來,海外資金對中國科技企業的發展作用顯著,阿裏等一批中概股公司在美上市,也增進了全球資本對中國企業和中國市場的了解。

香港聯交所以开放包容、發展創新而享譽國際,系列改革創新舉措有助於提升香港作爲企業首選上市地的聲譽,也極大鼓勵了更多中概股與其雙向奔赴。分析人士認爲,受益於這些改革創新舉措,阿裏巴巴在港雙重主要上市,也將顯著拉高香港聯交所上市公司的盈利能力、科研投入等技術指標。對香港聯交所而言,包括阿裏巴巴在內的更多優質交易標的,將進一步提升其對全球優質企業和資本的吸引力。

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:大動作!阿裏申請香港紐約雙重主要上市!三大信號明確,背後有何深意?

地址:https://www.breakthing.com/post/10463.html