—

谷歌的這次財報以及市場反應,再次呈現了在悲觀預期下,“平平無奇”也可以是另一種“超預期”的奇妙現象。

來源 / 長橋海豚投研

作者 / 長橋海豚君

今天早晨(北京時間7月27日)美國廣告巨頭Google母公司Alphabet的二季度財報發布。

總結來說,谷歌的這次財報以及市場反應,再次呈現了在悲觀預期下,“平平無奇”也可以是另一種“超預期”的奇妙現象。

不過我們還是可以從一些指標中察覺出當下企業品牌方對未來經濟需求低迷的預期,從而選擇去收縮營銷預算的環境趨勢。

此次財報核心要點有:

1、收入在高基數、通脹環境以及外匯變動下增速在預期內放緩。

其中搜索廣告受益於服務類需求強勁以及自身產品力提升,行業逆風下韌性更加凸顯;雲業務保持慣性高增長,與本身高綁定的業務屬性有關;YouTube廣告則繼續表現不佳。

2、獲利水平下滑,主要與經營費用中的研發費用逆勢擴張、銷售費用高居不下有關。

雲業務虧損還在持續,下半年較難看見顯著反轉,而廣告收入呈壓下,研發端的費用支出可能還將維持高位,因此我們預計下半年利潤端壓力可能還會變大。

3、美元走強在這個季度對收入上的影響也是比較明顯的,主要體現在歐洲和亞洲地區。

如果剔除掉匯率影響,整體營收增速在16%以上,與實際業績相比增速上被壓縮了3個點。

4、司法部批准了谷歌與Mandiant的收購案,管理層預計年底完成對Mandiant的收購。

Snap暴雷後,市場對於谷歌財報的悲觀預期就开始蔓延。最終谷歌硬氣交卷,彰顯大哥氣派。如果將Snap、Twitter以及Google三家廣告公司結合起來看,社交平台廣告的壓力明顯更大。

但谷歌這次業績沒掉點的背後,主要是有着後疫情下服務型消費復蘇邏輯的支撐。當下旅遊等服務的旺盛需求,推動着谷歌的搜索廣告保持增長韌性。

除此之外,可能還有搜索廣告新技術、新功能的功勞,比如Google Shopping、Performance Max。

對於我們非常關注的未來指引和展望,谷歌的管理層認爲經濟環境的不確定性較高,因此並沒給出比較明確的指引,但仍然表達了對自家搜索廣告的信心。

我們認爲,雖然谷歌當前估值較低,但經濟的不確定性對業績的壓力還是需要緊密關注:

1)從業績上來說:一方面,下半年的廣告逆風是相對確定的事件,而谷歌的相對優勢在於,搜索廣告仍然受益服務需求,並且並不受蘋果ATT影響,甚至從預算遷移的角度反而受益。

但另一方面,YouTube遭受的一些競爭影響,以及對Shorts上的投入,都會最終反應到利潤壓力。雖然當前主要收入支撐還是來自於搜索廣告,但YouTube廣告代表着的是谷歌長期的增長動力之一。

2)從投資價值上來說:當前股價有沒有完全priced in衰退的風險,是當下半年加速殺業績的時候,谷歌短期股價能否支撐得住的關鍵因素。

而背後的核心仍然在於更多的關於宏觀經濟預期的數據披露,以及巨頭們的指引和展望。

本次財報詳細解讀

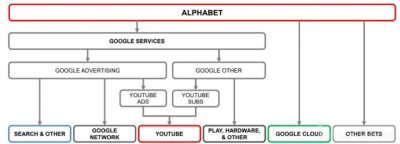

一、認識谷歌

谷歌母公司 Alphabet 業務繁多,財報結構也多次變化,不熟悉 Alphabet 的小夥伴可以先看下它的業務架構。

簡單來闡述下谷歌基本面的長邏輯(與當下短期邏輯有差異):

1)廣告業務作爲營收大頭,貢獻公司主要利潤。搜索廣告存在中長期被信息流廣告侵蝕的危機,處於高成長的流媒體YouTube完美補位。

2)雲業務是公司的第二增長曲线,雖然還未盈利,但近期籤單勢頭強勁。在廣告將不斷受弱消費拖累下,雲業務的發展對支撐公司業績和估值想象空間也越來越重要。

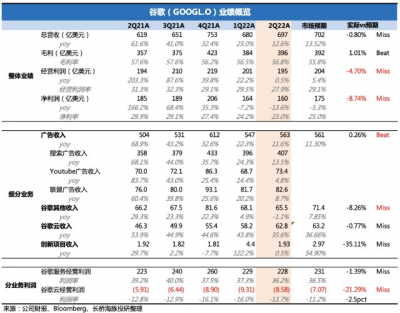

二、整體業績:預期之內的放緩

首先縱觀 Alphabet 的整體業績,收入表現比市場這兩天的悲觀預期要好,利潤上相比一致預期略有差距,並且由於去年的高基數,幾乎沒有增長。

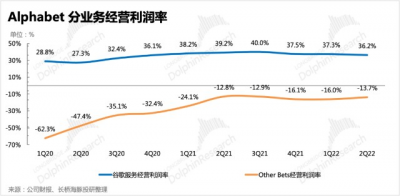

問題主要在費用支出上,使得谷歌互聯網服務和谷歌雲兩項業務的經營利潤率均同比去年有所下滑。從費用類別來看,在收入增長放緩下,研發費用的支出還在加速。

1、收入端

二季度公司實現總營收 697 億,同比增長 12.6%,略低於市場預期702億。

但相比於Snap暴雷之後,市場對所有廣告股業績的擔憂劇增而匆忙下調預期,使得這次原本表現平平的業績,“沒暴雷就是超預期”。

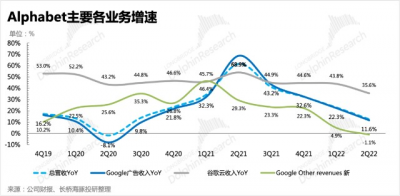

簡單看下各項業務增速:

1)廣告業務沒拖累,仍然主要靠的是搜索。二季度廣告收入同比增長11.6%,與一季度一樣,扛大旗的還是搜索廣告。

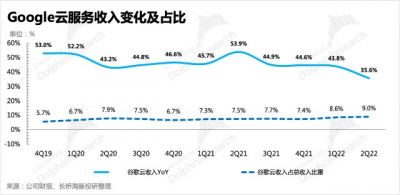

2)雲業務增速35.6%,比上季度有所下滑,但基本符合預期。雲業務的相對穩定,與谷歌去年底拿的幾個大客戶的長期合同不無關系。

3)但谷歌應用商店、YouTube訂閱以及智能硬件銷售等爲主的其他業務同比下滑了1%,估計與今年初以來Google Play降低分成,以及全球遊戲市場二季度表現不佳有關。

2、利潤端

二季度毛利率相比去年低了近1個點,環比基本持平,比市場預期略高。但經營費用上,研發費用還在加速擴張,銷售費用與雲業務發展相關,也是居高不下,進而造成經營利潤表現弱於上季度以及市場預期。

分業務來看,市場對雲業務的虧損縮窄進度原本抱有更高的期望。

三、廣告:服務消費強勁,搜索廣告強挺

二季度谷歌共實現廣告收入563 億美元,同比增長 11.6%,與市場預期差不多。去年二季度基數很高,整體上能有這樣的增長實屬不易。

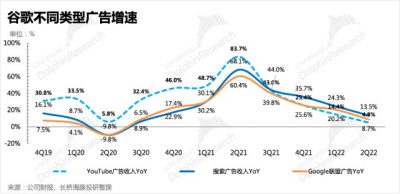

從不同廣告類型上看,主要靠搜索廣告的增長韌性支撐,而YouTube廣告這類偏社交平台屬性的廣告,則因爲宏觀環境、競爭因素以及高基數等多重影響下,只有不到5%的增長,情況與Snap類似,僅有的優勢是YouTube的廣告會較少受到蘋果ATT的影響。

但展望下半年,海豚君認爲廣告的壓力將逐步加大,主要源於在高通脹的加息周期下,貸款成本上升,從而帶來消費走弱的預期。

1)一方面去年增長高光的零售類廣告,會在今年零售消費大幅放緩下也會承壓。昨天零售巨頭沃爾瑪提前下調了指引,上周美銀公布的二季度財報中,也披露了居民信貸支出各分類情況,零售類只有4%的增長。

2)另一方面,上半年支撐搜索廣告持續性修復增長的旅遊服務類廣告,也有可能在下半年的衰退預期下,減少投放預算,從而影響搜索廣告的增速。

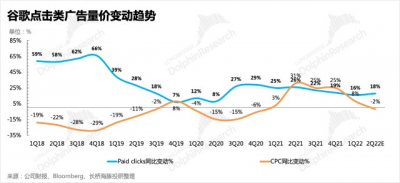

一般而言,我們也會通過觀察廣告投放量和廣告單價來判斷當下的經濟周期。當廣告單價增速遠大於投放量時,需求旺盛,經濟繁榮;反之,則爲下行周期。

上季度谷歌的CPC報價的增速已經相比投放量更加放緩,雖然業績快報中不披露廣告單價與投放量指標(後續完整財報會披露),但如果從上季度的趨勢,以及參考 Cowen的專家調研(僅代表專家所在廣告代理機構的投放情況)——二季度他們觀察到CPC報價增速相比一季度進一步放緩,市場對谷歌CPC的預期直接已經從一季度的8%增長調整至同比下滑2%,說明經濟需求確實表現出了邊際疲軟的趨勢。

四、谷歌雲:繼續保持慣性高增長

谷歌雲業務主要由Google Workspace和GCP構成,前者爲數字辦公工具,比如Gmail、m、Meet等,後者才是我們通常認知下的雲平台。

因此近年來,雲業務高速發展,主要源於GCP的高增長。不過由於谷歌不斷推出新產品完善數字辦公場景需求,Workspace也在穩定增長中。

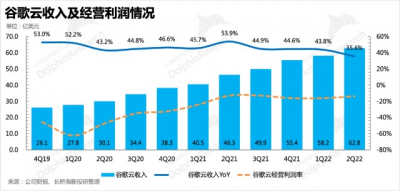

二季度雲業務實現63億收入,同比增長36%,與預期持平。雖然增速上環比上季度有所下滑,但也有去年同期高基數的影響。

雲業務增長穩定,除了本身ToB業務更換成本高使得客戶粘性強外,去年底谷歌拿的幾個長期合同訂單,也對一定時間內的雲業務收入提供了一些保證。

雲業務的虧損相比上季度有所好轉,但從去年同期來看,仍然有待改善。

我們將繼續關注雲業務增長的持續性以及虧損改善速度,這對於當下廣告不斷進入逆風期的谷歌來說,雲業務的補位尤爲重要。

3月份谷歌宣布的計劃以54億美元的價格收購網絡安全企業Mandiant,這也是谷歌歷史規模第二大的收購案。

雖然受到反壟斷政策幹擾,美國司法部的審批過程有點周折,前後要求雙方多次提供更多的資料,但最終在7月18日,美國司法部宣布終止這項收購案的等待期,也就是批准通過了這項收購。

因此接下來就是兩家公司的收購整合工作,管理層宣布此項收購計劃將於今年年底完成。

上季財報點評中海豚君也說過,Mandiant將能夠對谷歌雲在網安領域的拓展更加順暢,尤其是Mandiant與美國聯邦政府關系不淺(此前Mandiant揭露俄羅斯政府對美聯邦政府的網絡攻擊行爲),也可以幫助谷歌爭取到更多的政府合同。

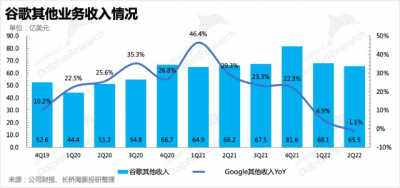

五、其他服務:首次同比下滑,“分成優惠+遊戲收入下滑”可能是主因

二季度以Google Play、YouTube訂閱、智能硬件爲主的其他谷歌服務,實現收入65.5億元。

繼上季度增速大幅下降,這個季度直接同比下滑了。除了上季度談到的Google Play分成優惠政策(2022年开始將對訂閱類付費分成,由30%削減至15%,電子書、音樂流媒體的分成比率甚至可享受10%的優惠水平。)以及俄羅斯業務暫停的影響外,海豚君認爲與一、二季度全球遊戲收入下滑也有較大關系。

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:谷歌:暴雷預期下的「硬氣交卷」

地址:https://www.breakthing.com/post/10679.html