點擊藍字關注我們

接近央行市場人士:資金面處月末正常水平,預計貨幣市場利率將回落至央行公开市場操作利率附近。

作者 | 周炎炎 李覽青

編輯 | 肖琦

設計 | 梁俏

“隔夜拆借利率28%了。”

“我這裏已經看到50%了。”

21世紀經濟報道詢問了多位資金交易員發現,今天的資金市場流動性似乎出現緊張。

一位銀行金融市場部交易員對記者表示:“早上九點半還有錢,到了下午很多人頂着4點鐘這個時間點來借錢,結果發現還是沒有錢。”

另外一位交易員表示,“銀行今天融出極少,基本沒有。最後有家大行融出了300億資金,但是根本不夠,市場還是有很多50%求隔夜資金的。”

相應時間,有交易員反饋7天資金是10%的利率,相較隔夜資金稍微緩和一些,但也是相對高位。

10月31日,中國債券信息網實時行情顯示,截至17:57,銀行間市場質押式回購交易品種中,R01D、R02D、R03D和R07D四款產品最高回購利率分別爲50%、30%、10%和12%,爲近年來罕見的階段性高點。

據接近央行的市場人士分析:從明日开始,隨着月末因素消退,以及前期財政發債資金轉化爲財政支出,加之預計央行將會繼續根據市場需求充足投放流動性,充分滿足市場需求,貨幣市場利率將回落至央行公开市場操作利率附近。

據市場人士分析,10月31日,在跨月、政府債券集中供給、財政繳款等多種因素疊加的情況下,部分隔夜滾回購的投資者出現誤判,在發現融資不暢後,爲避免違約風險大幅提升回購利率平盤,導致貨幣市場利率突然飆升,債券回購交易結算失敗增加。

據了解,高利率融資的僅爲少量非銀機構和資管產品,成交的筆數和金額佔全市場的比例較低,跨月市場成交量和利率總體平穩。截至19:00,絕大部分機構已順暢平盤交易和結算。

市場人士稱,月末各種因素及市場情況復雜,流動性容易出現波動,市場往往又十分敏感,金融機構本應高度重視流動性管理、加強風險應對,部分機構從追求利潤最大化目的出發,過度依賴滾動融資借短投長,引發自身流動性風險,進而擾動市場和造成緊張情緒的問題值得關注。

大行融出較少

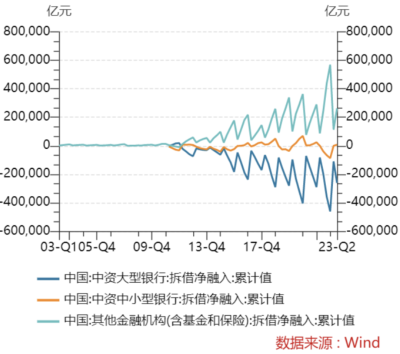

一般而言,包括三大政策行與六家國有大行在內的大行會在月末等資金面偏緊的時點增加融出,發揮市場穩定器的作用。從Wind統計的季度金融機構資金淨融出融入情況來看,大行帶動銀行資金融出總量增長。公开數據顯示,進入2023年後,大行融出平均佔比大幅升至95%,部分時點大行融出佔比超過100%。

但多位交易員表示,今天尤其到下午,並沒有見到大行大規模融出。在月末錢緊的情況下,這是非常罕見的。

錢緊探因

什么原因?市場有多種猜想。

對於隔夜拆借利率突然飆升的情況,多位受訪對象指出,一方面是由於月底資金市場流動性偏緊,另一方面或與特殊再融資債的加大發行有關。

中信證券首席經濟學家明明對21世紀經濟報道記者表示,近期政府債供給大幅增加,但央行投放仍以短期爲主,而且投放量相對保守,所以市場資金供求缺口較大,資金面偏緊,短期貨幣利率大幅上漲。

中信明明FICC研究團隊日前發布研報稱,測算11月存在一定流動性缺口。

一是政府債券融資壓力較大。參考部分省市公布的地方債發行計劃和國債發行規律,結合目前特殊再融資債以及國債增發的情況,預計11月政府債整體淨融資約12000億元。

二是財政收支方面支出料將發力。參考歷史經驗,11月通常財政支出會高於收入,考慮到目前經濟修復仍存挑战,政府部門也在積極推動“減稅降費”,預計財政收支差額的絕對值較往年會將進一步擴大。

三是外匯佔款自去年末變化加大,但整體影響仍相對較弱,繳准壓力微增對資金面帶來一定的擾動。

國信證券金融研究團隊日前也在研報中用“針刺”效應形容當下資金面緊張的情況。

一位券商固收分析師對記者表示,第一位的原因是近期債券供給量比較大,相當於銀行被動持有一些債券,資產端和負債端就出現了一個很大的缺口,於是需要通過隔夜資金補上缺口,造成了貨幣市場的短端的流動性壓力。

第二就是此前市場博弈降准,但是最近政策還沒有出台,貨幣政策的回衝還沒有到位。

從目前匯率端的體現來看,美元兌人民幣匯率還在7.3左右徘徊,對於央行來說,貨幣政策確實存在左右爲難的局面,如果銀根放得過松,也可能導致匯率劇烈波動。

也有交易員表示,銀行的LCR指標(流動性覆蓋率)可能是近期“錢緊”的一個因素。2009年,巴塞爾委員會首次提出LCR指標用於度量短期壓力情境下單體銀行的流動性狀況。2011年,中國銀監會發布關於中國銀行業實施新監管標准的指導意見,首次在中國明確要求銀行LCR不得低於100%。在今年硅谷銀行發生流動性風險之後,國內銀行也尤其重視這個指標。上述交易員認爲這個指標可能導致在今天的情況下大行並沒有大規模融出。

不過上述券商人士指出,LCR整體會對大行融出產生影響,但這是個季末指標,眼下還沒有到季末,按理說不會這么快調整。

資金面偏緊還會持續嗎?

近期貨幣市場資金面偏緊。

盡管經歷了8月降息、9月降准、連續兩月MLF超額續作等寬貨幣政策落地,但市場資金面並未明顯寬松。

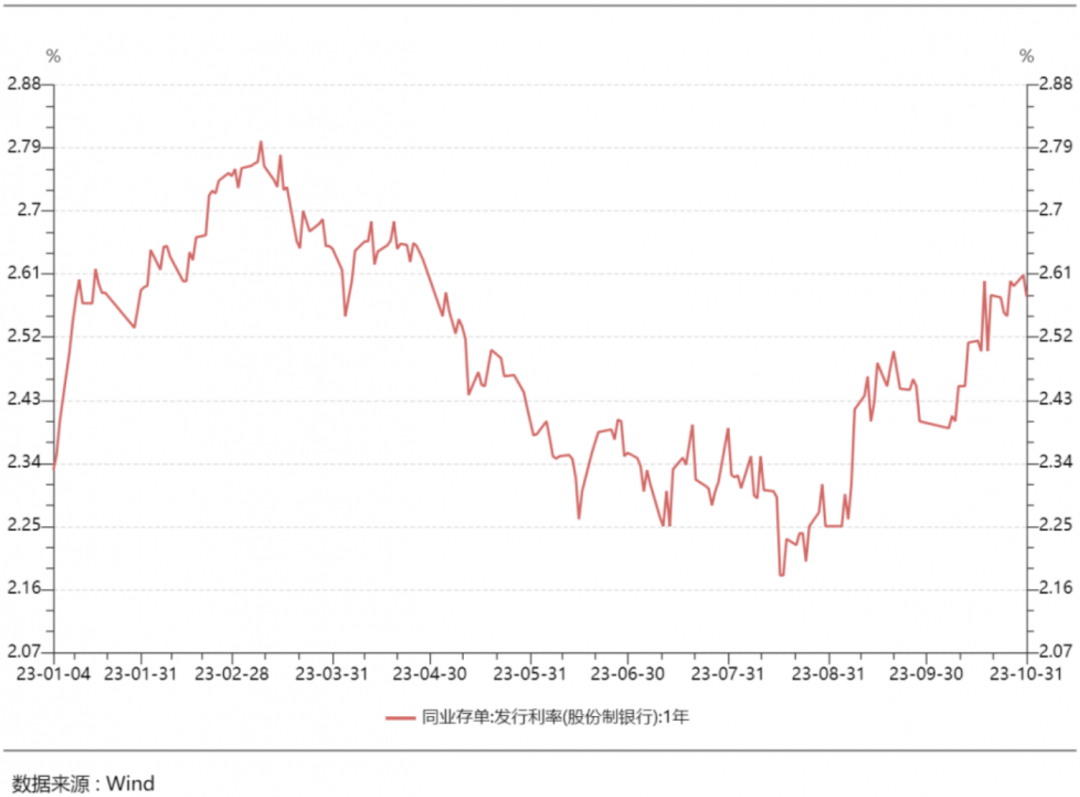

同業存單利率從今年8月开始震蕩上行,截至10月31日,股份行一年期加權同業存單發行利率2.578%,相較年內最低點2.18%增加39.8個BP,已超過1年期中期借貸便利(MLF)利率2.5%。

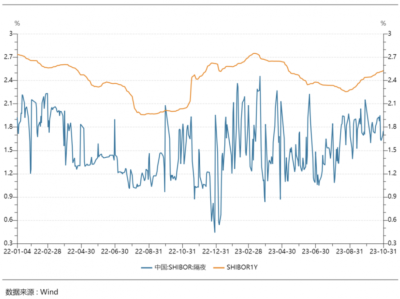

從上海銀行間同業拆借利率(Shibor)走勢來看,今年9月以來1年期Shibor利率已上升24.3BP,目前已超過1年期中期借貸便利(MLF)利率2.5%。

回顧今年的Shibor走勢,截至數據披露時,今年年內Shibor的最高點在3月,銀行間隔夜拆借利率一度達到2.273%,一年期Shibor一度超過2.74%。彼時經歷信貸“开門紅”的巨量信貸投放,企業貸款增速已接近歷史高位,銀行流動性趨緊,在3月15日央行开展4810億元MLF操作與1040億元公开市場逆回購操作,補充銀行中長期流動性,方緩解了銀行系統資金流動性緊張問題。

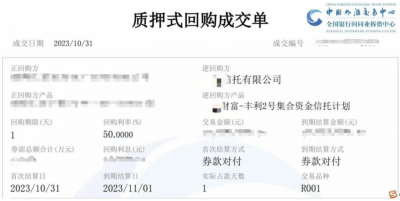

至於今天市場流傳的一張某信托公司質押式回購成交單顯示,隔夜回購利率50%的情況下居然成交了。

上述券商分析師對記者表示,信托在貨幣市場一般被認爲是資質較差的主體,所以融入成本較高也屬於正常,再加上信托業剛剛开放加槓杆不久,可能有點邊際效應。大概率是個例,隔夜利率如此之高的成交估計很難持續。

不過央行仍然在呵護市場流動性。

據了解,近期央行通過公开市場操作等工具投放了大量流動性,10月31日公开市場逆回購余額高達2.69萬億元,處於歷史高位,10月末銀行體系流動性總量較爲充裕。

10月31日,銀行間存款類機構的隔夜回購利率DR001和7天回購利率DR007分別爲1.86%和2.08%,較上日分別上行18BP和下降8BP,資金面較爲平穩。銀行間包含非銀機構的隔夜回購利率R001爲3.22%,交易所非銀機構集中競價成交的隔夜回購利率GC001爲3.07%,均處於月末正常水平。

中信證券明明FICC研究團隊此前研報顯示,央行呵護流動性的態度依然明確,後續或繼續採取削峰填谷的方式維持資金面平穩運行,同時年內降准或超額續作MLF的概率較大。

據接近央行的市場人士分析,從明日开始,隨着月末因素消退,以及前期財政發債資金轉化爲財政支出,加之預計央行將會繼續根據市場需求充足投放流動性,充分滿足市場需求,貨幣市場利率將回落至央行公开市場操作利率附近。

近期央行通過公开市場操作等工具投放了大量流動性,10月31日公开市場逆回購余額高達2.69萬億元,處於歷史高位,10月末銀行體系流動性總量較爲充裕。

以全天來看,10月31日,銀行間存款類機構的隔夜回購利率DR001和7天回購利率DR007分別爲1.86%和2.08%,較上日分別上行18BP和下降8BP,資金面較爲平穩。銀行間包含非銀機構的隔夜回購利率R001爲3.22%,交易所非銀機構集中競價成交的隔夜回購利率GC001爲3.07%,均處於月末正常水平。

- END -

推薦閱讀

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:隔夜拆借利率到底怎么了?

地址:https://www.breakthing.com/post/107306.html