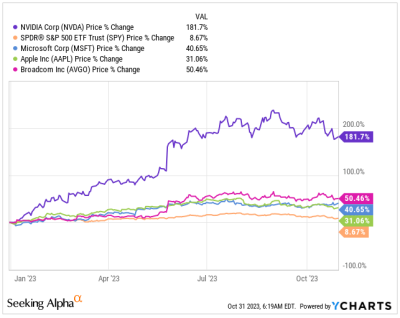

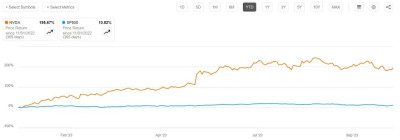

英偉達(NVDA.US)在2023年堪稱是全球股票市場最火熱的投資標的,得益於去年ChatGPT橫空出世引發的人工智能投資狂潮,英偉達股價在2023年的表現異常出色。今年以來,英偉達股價漲幅達到了驚人的180%。這一成就不僅令該股輕松超過美股基准指數——標普500指數(S&P 500),同時也輕松超過了特斯拉(TSLA.US)、微軟(MSFT.US)、蘋果(AAPL.US)和谷歌(GOOGL.US)等大型科技巨頭,雖然上述科技巨頭的表現也令人印象深刻,但與英偉達相比相差甚遠。

然而,英偉達目前420美元左右的股價,與該股8月份曾達到的502美元歷史性新高相比較而言相差甚遠。很明顯,隨着有“全球資產定價之錨”稱號的10年期美債收益率一度升破5%創下2007年以來最高點,美股市場整體开啓回調趨勢,估值高企的英偉達也不可避免地陷入調整。

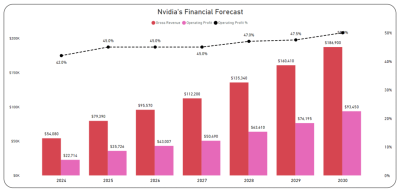

但換個角度來看,英偉達目前的股價看起來非常便宜,並且展望今年之後,根據分析師預期數據,從2024年到2030年,預計英偉達的年化營收增速有望達到24.6%,營業利潤在此期間的年化增速有望達到31.1%。如果英偉達能夠實現這一目標,根據模型預測數據,英偉達股價在2030年將達到1197美元。

美股市場的劇烈波動凸顯股票市場的非理性特徵,表明股票資產經常被高估或低估。今天的情況看起來更加微妙,盡管英偉達的估值看起來很高,但目前的估值只是其高速增長敘事邏輯的其中一部分。“業績增速爆表”似乎證明了英偉達的高估值是合理的,而且按照分析師中性業績預期,基於估值模型測算出的英偉達未來目標價遠高於當前水平。

由於上個季度的超預期業績增速,因而一些獲利盤趁着業績利好獲利出逃,以及10年期美債收益率衝高這兩大因素大力刺激之下,英偉達股價隨美股大盤而回調。此外,該公司的預期銷售額增速和預期市盈率均有所下降。

如果我們將眼光着眼於更長時間线——即2024年—2030年,如果分析師們預言成真,即在此期間英偉達的年化營收增速有望達到24.6%。如果英偉達能夠實現這一目標,預計到2030年底每股收益可能達到34.19美元。假設預期市盈率大幅收縮,並遠低於其約35x預期PE的歷史平均水平,那么英偉達的股價達到約1197美元可謂合情合理。

此外,如果不考慮英偉達股息率,也不考慮英偉達決定在未來十年是否增加股息——因爲該科技巨頭更青睞進行投資研發以維持其市場主導地位,那么英偉達股票在未來7年的年化回報率可能約爲28.4%。

英偉達——AI領域的“最強王者”

英偉達目前是全球市值最高的芯片公司,擁有1.05萬億美元的市值,也是唯一一家晉升“萬億美元俱樂部”的芯片公司。

英偉達因其在遊戲、人工智能和深度學習領域的創新硬件產品而享譽全球,在這些領域英偉達GPU可謂處於壟斷地位,並且具備極高的溢價能力。他們尖端的GPU芯片解決方案不僅爲遊戲機提供動力,還推動了數據中心、自動駕駛汽車和許多領域的科技進步。

隨着全球逐步邁入AI時代,各行各業對英偉達服務器GPU芯片——即用於AI訓練與推理領域的A100/H100芯片需求激增,使得該科技巨頭在最近一次業績會議上發布了令全球震驚的強勁無比第三季度營收預期。

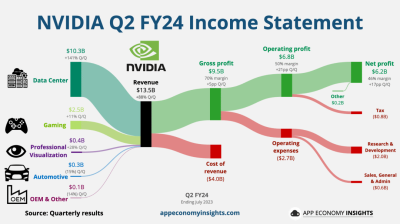

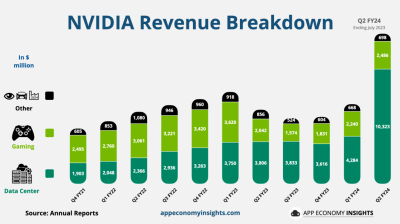

由於各行各業對於英偉達A100/H100芯片需求激增,目前數據中心業務已經成爲英偉達最核心的業務,而不是此前依賴遊戲顯卡的遊戲業務。英偉達在細分業務方面,英偉達爲全球數據中心提供服務器GPU的業務部門——數據中心業務,曾經可謂是英偉達“副業”(自英偉達創立之處,遊戲業務一直是英偉達的最重要業務),已經成爲該科技巨頭整體營收的最強大貢獻力量。該業務部門Q2營收達103億美元,增速達到驚人的171%,遠遠超過華爾街分析師預期的79.8億美元。

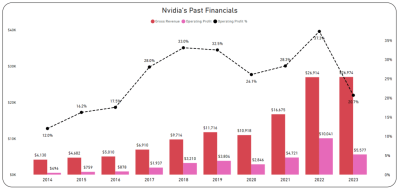

英偉達在快速擴張的數字世界中曾經扮演的“先鋒角色”已經轉化爲“非凡的AI領域領導者”。截至2023財年末,該公司實現了令人印象深刻的營收規模,達到269.7億美元,過去十年期間的年化增長率爲55.3%。即使我們把時間跨度縮短到過去5年,英偉達也一直保持着強勁的增長,自2019年以來的平均年化增長率高達26%。

盡管利潤率起伏不定,但英偉達在此期間的平均營業利潤率仍保持在25.2%左右。然而,由於電子產品需求普遍下降,2023財年英偉達營業利潤面臨挑战。

然而,英偉達在2024財年第二季度出現了明顯的業績積極轉變。該公司報告稱,其營業利潤率達到50%,標志着在消費電子產品需求下降後數個月,全球科技行業,尤其是AI浪潮之下數據中心領域出現了顯著的GPU硬件需求復蘇趨勢。

因此,英偉達成功實現了營收來源的多元化,尤其是在數據中心領域,該領域在過去幾年中成爲最大的細分市場,在第二季度創造出103億美元的營收,環比增長141%,佔總收入的76%。

值得注意的是,該公司的整體營收同比增長101%,達到驚人的135億美元,淨利潤率高則達46%,凸顯出英偉達處於行業AI芯片領域的絕對壟斷地位。根據美國銀行與花旗集團發布的研究報告,英偉達目前在“人工智能芯片領域”佔有至少90%的市場份額。

爲了更深入地了解英偉達的營收分布圖,參考類似於上圖的圖表。在2022財年第二季度,英偉達的遊戲部門佔其營收的47%。時間快進到2024財年第二季度,遊戲業務現在佔比不到18.4%。

鑑於有研究機構預計遊戲市場2023年到2030年的市場規模復合年增長率(CAGR)爲13.4%,這一轉變變得至關重要。然而,更加有利可圖的數據中心市場,特別是專注於人工智能、物聯網和大數據領域的數據中心市場,預計到2030年將以高達21%的復合年增長率擴張。

知名市場研究機構Gartner預計,2023年應用於AI領域的芯片市場規模將達到534億美元,較2022年增長20.9%,2024年則將增長25.6%,達到671億美元。到2027年,AI用途芯片的營收規模預計將是2023年市場規模的兩倍以上,達到1194億美元。

鑑於英偉達在加速計算平台領域的領先地位,通過DGX Systems、HGX A100、EGX platform和vGPU解決方案等產品,爲現代數據中心提供加速深度學習、機器學習和高性能計算工作負載的能力,華爾街的分析師們普遍預計英偉達將繼續保持其主導地位,並實現更大範圍的擴張。

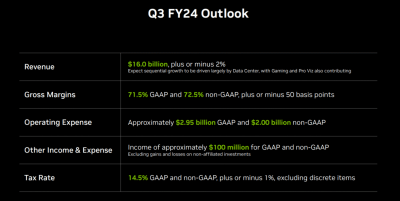

因此,考慮到以上這些因素,分析師們普遍預計英偉達強勁的業績增長勢頭將在2024財年持續下去的原因非常明顯。英偉達高管們預計第三季度營收將徘徊在160億美元左右,較去年同期增長169%,這主要是受蓬勃發展的數據中心業務的推動。據此,推算出英偉達第三財季的每股收益約爲2.95美元。

美國芯片出口限制,以及未來面臨激烈的市場競爭

從影響英偉達業績預期的因素來看,不得不提的是,英偉達已然發現自己置身於科技世界的旋渦之中。在OpenAI的ChatGPT取得巨大成功之後,全球各地的科技公司和开發人員急切地將生成式人工智能集成到他們的應用程序中。

事實證明,這一趨勢對英偉達來說是一個福音,英偉達的高端服務器芯片,包括A100和H100,仍然是人工智能工作負載的首選芯片,就目前來看處於壟斷地位。

然而,盡管英偉達在人工智能芯片市場佔據主導地位,但英特爾和AMD等英偉達一直以來的競爭對手已經意識到AI時代帶來的高速增長基於,正在投入大量資金來縮小與英偉達A100/H100芯片之間的性能差距。

AMD最近推出了MI300X芯片,專門爲生成式人工智能工作負載中的大型語言模型訓練和推理所量身定制。AMD的芯片具有令人印象深刻的規格,包括192GB的高帶寬內存,超過了英偉達H100 GPU的120GB帶寬,這可能對英偉達構成強有力的競爭。

此外,谷歌(Google)等大型科技巨頭正在加大對人工智能和機器學習領域的專屬芯片的關注。谷歌TPU可以說是專門爲機器學習任務設計的芯片。雖然英偉達目前在整體性能上佔據優勢,並利用專有軟件和編程語言來留住旗下的大型客戶,但日益激烈的競爭威脅到英偉達目前的發展軌跡,使其快速增長和高利潤率可能難以長期維持。

雪上加霜的是,美國最近對高端芯片的出口限制可能迫使英偉達在未來一年取消價值數十億美元的對華訂單。就目前來看,英偉達已經完成了今年在其最重要海外市場中國的尖端人工智能芯片訂單,並且原本在11月中旬新限制生效之前交付明年的部分訂單。然而,拜登政府上周通知英偉達,針對於英偉達AI芯片出口管制將“立即”生效。

在這些新限制下,任何生產超過性能基准的人工智能芯片的公司,在出口到中國和其他指定國家之前,都必須獲得美國商務部的許可,這給英偉達的未來營收前景增加了一層復雜性和不確定性。美國芯片出口管制也是造成英偉達估值收縮的重要邏輯,雖然花旗繼續維持對英偉達股票的“买入”評級,但將其給予的目標價從630美元下調至575美元,摩根士丹利分析師們也火速下調了該機構對英偉達的目標股價(從630美元小幅下調至600美元)。

英偉達股價看起來仍然很貴,但真的是這樣嗎?

許多以價值投資爲導向的投資者很快指出,英偉達的估值過高。但目前的估值只是其高速增長敘事邏輯的其中一部分。“業績增速爆表”似乎證明了英偉達的高估值是合理的,而且按照分析師中性業績預期,基於估值模型測算出的英偉達未來目標價遠高於當前水平。

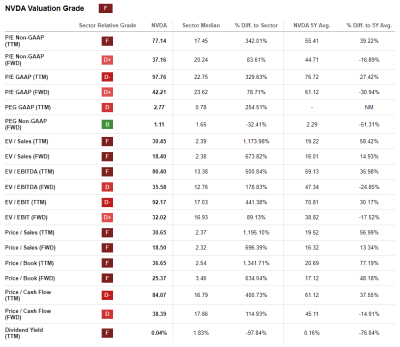

自今年夏天以來,英偉達的股價已經從歷史高點回落,目前的市盈率爲77.14倍,比5年期的平均水平高出39.2%。

然而,考慮到英偉達充滿希望的業績增長前景,這一點至關重要。這樣一來,與歷史平均水平相比,英偉達的股價就顯得不那么貴了。

目前英偉達的預期市盈率爲42.21x,相比於5年期平均水平61.12x下滑31%。此外,英偉達預期EV/EBITDA爲35.58x,比5年期的平均“預期EV/EBITDA水平”47.34x要低24.9%。

僅考慮未來1年的基礎,我們似乎可以得出結論,英偉達目前的股價較5年平均水平約有高達27.5%的折讓比例。

然而,這種觀點並不包括整個估值場景。根據華爾街分析師預期,從2023財年到2024財年,英偉達整體營收將增長約100%,達到540.8億美元。這一預測與公司在24財年第一季度至第二季度的表現以及提供的第三季度指引基本一致。

考慮到上述業績趨勢以及芯片出口管制等限制性因素,結合最新的分析師預期數據,從2024年到2030年英偉達的年化營收增速有望達到24.6%,營業利潤在此期間的年化增速有望達到31.1%。

在這種假設下,分師保守預測數據顯示,英偉達有望保持平均46%的營業利潤率。雖然這一數字低於24財年報告的利潤率,但一些分析師表示這一預期受到未來幾年競爭將加劇以及美國出口管制帶來的影響,進而給英偉達的利潤率帶來壓力。

如果英偉達能夠實現這一相對中性的目標預期,預計到2030年底每股收益將達到34.19美元。假設預期市盈率大幅收縮,並保持在遠低於35x預期市盈率的歷史平均水平,根據模型預測,預計英偉達股價在英偉達的2030財年將達到1197美元,這一預期似乎合乎情理。

基於上述的預期指引,如果不考慮英偉達股息率,也不考慮英偉達決定在未來十年是否增加股息——因爲該科技巨頭更青睞進行投資研發以維持其市場主導地位,那么英偉達股票在未來7年的年化回報率可能約爲28.4%。

高盛預測AI將在未來十年提高生產率

在許多持懷疑態度的投資者看來,人工智能只是另一種炒作,一旦興奮消退,英偉達等科技巨頭的高估值將暴跌,但是多頭力量明顯不相信這種觀點。

比如,華爾街大行高盛相信人工智能有望提升全球生產率,還有一些投資機構預計AI將在本世紀20年代和30年代开創一個新的生產力時代。

而英偉達,則站在人類社會轉向AI時代的最前沿,通過其幾乎壟斷性的數據中心硬件產品爲人工智能解決方案提供必不可少的基礎設施,進而抓住機遇。

隨着全球逐步邁入AI時代以及萬物互聯進程加速,意味着全球算力需求迎來爆炸式增長,尤其是基於AI訓練與推理的各項AI細分任務涉及大量的矩陣運算等對硬件性能要求極高的計算密集型高強度操作。因此,擁有大量計算核心、能夠同時執行多個高密集型AI任務,並且極度擅長處理並行計算的英偉達GPU未來很長一段時間將成爲AI領域的最核心基礎硬件。

此外,近期AI技術突破,以及AI與應用融合趨於完善,全球各企業競相布局以人工智能爲代表的先進技術,幫助企業實現賦能新業務,以及優化決策流程和經營效率,從而催生出對人工智能更多元的定制化需求。IDC最新預計數據顯示,2022年全球人工智能IT總投資規模爲1288億美元,2027年預計增至4236億美元,五年復合增長率(CAGR)約爲26.9%。

高盛預計,人工智能將在2027年爲美國國內生產總值(GDP)貢獻0.1個百分點,並在2034年加速至0.4個百分點。高盛補充稱,在人工智能的影響下,對2027年美國GDP增長率的預測上調至2%,對2034年美國GDP增長率的預測則上調至2.3%。

高盛還預測,從2028年开始,人工智能將爲歐元區GDP貢獻0.1個百分點,到2034年加速至0.3個百分點、並使歐元區經濟增長達到1.4%。該行還預測,到2034年,人工智能將爲中國GDP貢獻0.2個百分點,將其經濟增速提高至3.2%;到2033年,人工智能將爲日本GDP貢獻0.3個百分點,將其經濟增速提高至0.9%。

高盛表示,在美國等主要發達市場經濟體,預計生成式人工智能可以實現約25%的工作任務自動化,在新興市場,這一比例高達20%。高盛經濟學家指出,人工智能遠不止是類似於19世紀的工業革命或20世紀初的電力採用這類“範式轉換”現象,像這樣的“結構性突破”會導致生產率在較長時間內加速增長,但這種情況非常罕見,自16世紀以來只有三次。

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:英偉達, 股價破千不是奢望?

地址:https://www.breakthing.com/post/108277.html