微型低速電動車,俗稱“老頭樂”,其在國內尤其是小城市和農村地區擁有非常大的市場需求。但前些年在這一市場需求爆發後,因安全性管理原因,一直被深度管控。如今,隨着國產電動汽車行業發展日漸成熟,A00級低端新能源車开始逐漸取代“老頭樂”覆蓋低速市場。

在政策風向轉變和行業發展的雙重因素影響下,此前主打微型電動車的康迪車業(KNDI.US)也开始尋求賽道變更,這一轉變在其今年的財報中體現明顯。

收入結構預示轉型發展

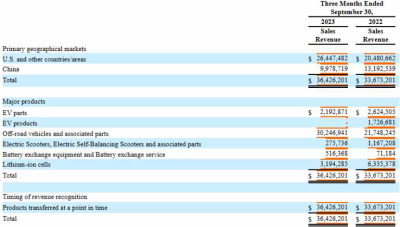

近日,康迪車業公布了第三季度財務業績。數據顯示,今年Q3公司營收爲3640萬美元,同比增長8.2%;淨利潤爲130萬美元,同比增長19%。

不過從盈利數據來看,康迪車業當期毛利達到1090萬美元,同比增長71.4%;對應的公司毛利率達到30%,較上年同期的18.9%,大幅增長11.1個百分點。然而與此同時,公司當期經營虧損爲360萬美元,較上年同期虧損220萬美元,同比擴大了63.7%。

不難看出,雖然康迪車業當期的營收和利潤增長並不出彩,但在這兩項數據背後,反映的卻是業務收入結構變化給公司帶來的盈利層面的改變。而這一改變在2022年的年報中體現的更加明顯。

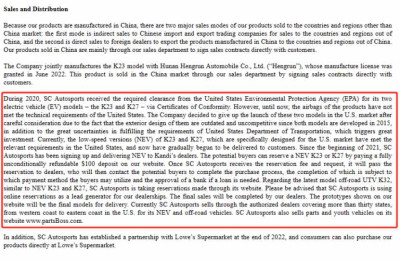

在康迪車業的2022年年報中,公司曾提到,“雖然在2020年公司獲得了美國環境保護署(EPA)的兩款型號(EV)電動汽車K23和K27的合格生產許可。但直到現在,這些產品的安全氣囊還沒有達到美國的技術要求。因而公司決定放棄推出這兩個型號產品。”但同時,康迪車業表示,“目前,專門爲美國市場設計的K23和K27的低速版本(NEV)已經滿足了美國的相關要求,現已逐漸开始向客戶交付。”

簡言之,目前康迪車業在美的電動汽車銷售仍停留在低速“老頭樂”上,而EV版的純電汽車銷售因技術問題現已停滯。

既然從低速向高速電動車轉型失利,康迪車業便开始擴大其產品在低速電動車領域的應用場景,开始深入場地電動車賽道。對比2021年和2022年的收入結構,投資者不難看出二者的變化。

2021年,康迪車業的核心收入來源在於EV零部件、越野車及零部件和電動滑板車和部件,以上三類產品的收入相差不大。但到2022年,越野車及零部件的收入陡增至7062.23萬美元,佔公司當期總收入的59.94%。與此同時,鋰電池收入從2021年的451.96萬美元大幅增至2022年的2399.23萬美元。

從以上變化來看,大力發展越野車及零部件產品顯然已成爲康迪車業近一年來的核心策略,而這也顯著體現在其最新披露的Q3財報中。數據顯示,Q3季度公司越野車及零部件的收入達到3024.69萬美元,佔公司當期總收入的83.04%。

也就是說,相較於2022年,公司進一步推進了在該品類上的銷售,而這一點也可以從其費用端看出。數據顯示,康迪車業當期銷售費用和行政費用分別爲415.22萬美元和945.79美元,分別同比增長了188.15%和66.33%。

在康迪車業2022年的年報中,公司提及越野車及零部件的收入增長原因,主要在於高爾夫球車的銷售,而這也是康迪車業目前主打的關鍵賽道。

小衆的高爾夫球車能否撐起大市場?

據了解,高爾夫球車,又被稱爲電動式高爾夫球車、汽動高爾夫球車,是專爲高爾夫練習場开發設計的節能型新能源客車輛,也可在休闲度假村、別墅樓盤、園林式酒店餐廳、旅遊景點等處應用。

作爲近年來場地車賽道中迅速崛起的細分賽道,高爾夫球車市場的興起與國內外高爾夫球場發展的階段性變化有關。

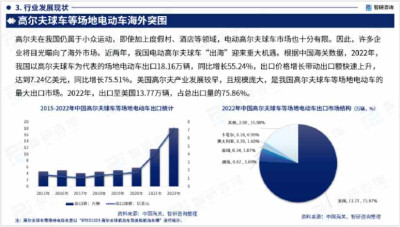

從市場空間來看,全球高爾夫球車市場廣闊,滲透率有望持續提高。其中美國是全球最大的高爾夫球車市場且高爾夫球產業規模龐大,截至2020年末,美國擁有16516個高爾夫球場,佔全球42.43%,高爾夫球場對高爾夫球車用量較大,是美國場地電動車最主要品類。2022年,國內出口至美國13.77萬輛,佔總出口量的75.86%。

而在國內市場,就高爾夫球場數量而言,2014年我國高爾夫球場總數達到歷史峰值水平,高爾夫設施數爲538家,國內球洞總數達到1.18萬個;2015以來隨着行業整頓力度的加強,國內部分設施停業整頓或拆除,2020年我國高爾夫設施數爲402家,國內球洞總數達到9054個。高爾夫設施數下降對電動高爾夫球車需求支撐不足,但度假村、酒店等其他領域爲其提供了增量空間。

然而,從市場競爭情況來看,康迪車業並非該行業的先行者,其面臨的競爭挑战不容小覷。

目前場地電動車行業競爭格局可分爲三個層次:其一是國際著名企業形成的國際知名品牌,具有代表性的主要有Club Car、E-Z-GO以及Yamaha三家企業,這三家企業經營歷史悠久,具有強大的自主研發設計能力,在全球市場佔有較高的市場份額;

其二是具備較強的研發設計能力和加工制造水平優勢的企業,這些企業在產品品質、品牌認知、技術水平和市場份額等方面領先於國內其他企業,代表性企業有綠通科技、瑪西爾、益高、朗晴等;

其三是不具備自主研發能力或在自主研發方面投入較少,市場規模小,產品類型少的國內企業,主要從事低端產品的生產。

以國內場地電動車龍頭企業綠通科技爲例,中國近幾年來出口高爾夫球車等場地電動車數量不斷增長,綠通科技在其中佔據較高份額。根據海關數據,2021年和2022年上半年出口數量分別爲11.70萬台和8.74萬台,同比增速分別爲96.47%和79.08%;同期綠通科技出口數量分別爲3.66萬台和2.87萬台,佔比分別爲31.32%和32.86%,份額優勢明顯。

而對應的是其高增長的營收水平,2019-2022年,綠通科技的營業收入分別爲4.18億元、5.58億元、10.17億元和14.71億元,復合增長率達到52.09%。

從營收規模來看,康迪車業顯然與國內場地電動車頭部企業存在一定差距。不過得益於美國全面復蘇的高爾夫球車市場,康迪車業的收入仍能實現正向增長。但隨着未來該行業定制化、自動化與智能化、輕量化的發展趨勢,訂單向頭部企業聚集的現象將愈加明顯,屆時單一的高爾夫球市場或難以繼續撐起康迪車業的營收規模,向其他場地電動車市場繼續滲透或是其未來發展的方向。

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:撕下“老頭樂”的標籤,康迪車業(KNDI.US)能否用高爾夫球車的故事打動華爾街?

地址:https://www.breakthing.com/post/110355.html