全面注冊制時代,對信披資料進行把關核驗的律師、審計師等資本市場中介的重要性提升,定價話語權也大大增強。近兩年,法律費用和審計費在IPO總發行費用中的佔比分別達到6.16%和11.5%,較十年前將近翻番。

作者:新財富 劉鮮花

全面注冊制改革下,券商、律師事務所、會計師事務所等中介機構的執業責任被壓實。作爲信息披露資料核查驗證和專業把關環節的“關鍵先生”,其在資本市場尤其是IPO中的角色也愈發重要。

爲推動中介機構主動歸位盡責,市場呼籲建立科學的評價機制,幫助行業樹立標杆、凝聚共識。2023年9月19日,全景網啓動首屆“資本市場年度卓越執業英才評選”,對A股市場執業的券商保薦代表人、律師、會計師等主要中介機構的關鍵崗位人員進行市場化和職業化的綜合評估,旨在打造具有廣泛認可度和公信力的本土資本市場中介機構評價體系。

爲進一步以此次評選爲契機,促進相關中介機構切實履行職責、增強業務能力,全景網聯合新財富對各細分領域的業務發展格局和演進趨勢進行了全面梳理與深度解析,以助力從業者把握方向,推動注冊制平穩運行。

01

IPO發行:

律師費用較十年前翻了十余倍

先來看律師事務所的情況,其重要性從市場的擴張可見一斑。

伴隨全面注冊制落地,A股市場IPO速度加快。2022年及2023年1-10月(以下簡稱“近兩年”),京滬深三大交易所的IPO公司共有703家,僅2022年就有428家,處於歷史高位。

IPO業務的增加,也帶動了律師事務所業務的大幅增長。新財富統計發現,2014年,A股IPO發行的律師費用總額爲2.38億元,到2021年已達26.1億元,2022年雖有所回落,也達到23.4億元,是2014年的十倍左右(圖1)。

圖1:近十年,IPO發行的律師費用總額

數據來源:Wind,新財富整理

注:2023年爲截至到10月31日的數據

進一步考察近兩年的數據,703家IPO新股發行所需的律師費用總計爲39.76億元,這些費用由69家律師事務所分享。而在2012年,僅有40家律師事務所參與IPO發行業務。由此可見,IPO發行人律師的隊伍也在逐步壯大。

頭部效應顯著:領先律所的市場份額擴大

雖然參與IPO發行的律所增多,但市場集中度進一步提升,領先律所的份額呈擴大之勢。

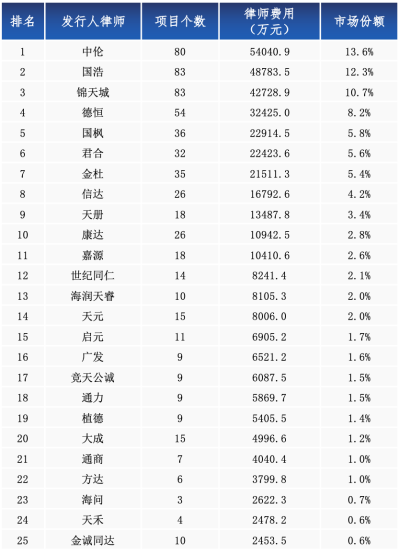

若以各律所近兩年從IPO業務中獲取的法律費用爲依據,可以清晰觀察到這一格局。收入位居Top25的IPO發行人律所,獲取的律師費總計達到37.2億元,佔據的市場份額高達93.6%;Top10律所的市場份額達到了71.9%,較十年前提升了近6個百分點,頭部效應顯著。

其中,中倫律師事務所的市場份額位列第一,近兩年共有80個IPO項目,賺取的律師費用達到5.4億元,市場份額達到13.6%;國浩位列第二,收獲83個IPO發行項目和4.88億元律師費用,市場份額達到12.3%;錦天城緊隨其後,市場份額也達到10.7%,獲得了83個IPO發行項目和4.27億元的律師費用。

德恆的市場份額位列第四,收獲了54個IPO項目和3.24億元的律師費用,市場份額達到8.2%。國楓、君合、金杜的市場份額大致相當,在5.5%左右,收獲的IPO項目均超30個,律師費用均約爲2.2億元。

信達、天冊、康達三大律所也進入前十,市場份額分別爲4.2%、3.4%和2.8%。信達和康達均收獲了26個IPO項目,天冊收獲了18個。它們獲得的律師費用均超過了1億元,其中,信達爲1.68億元。此外,市場份額位列第11位的嘉源律所收獲的IPO發行律師費也超過了1億元。

世紀同仁、海潤天睿、天元三大律所的市場份額在2%左右,近兩年獲得的律師費用均超過了8000萬元。其余律師的市場份額則均在2%以下(表1)。

表1:近兩年IPO發行人律所市場份額Top25

數據來源:Wind,新財富整理

(市場份額=該所律師費用/A股IPO總律師費用)

十年間,IPO發行律所格局大變

相較十年前,Top25律師格局已然大變,特別是前十,排名幾乎重置。

究其原因,近年,A股市場擴容加速,IPO發行業務增多,也帶動了律所格局的洗牌。

其中,中倫的市場份額大幅提升。在2012年,其以6.71%的市場份額位列第五,如今已居榜首,市場份額也提升了近7個百分點,2022年收獲的IPO發行律師費用爲3.3億元,更是十年前的20倍。

國浩的市場份額也提升了近2個百分點,其在2012年以10.9%的份額位居第一,如今雖然排名在中倫之後,但市場份額、項目數和律師費用均有所提升。

錦天城也進步居前。2012年,錦天城的市場份額排在第13位,僅爲2.25%,如今其已躍居第三,市場份額達到10.7%,大幅提升了超8個百分點,2022年收獲的IPO發行律師費用也從十年前的555萬元提升至2.5億元。

德恆、君合 的市場份額較十年前也分別提升了3.7%和1.9%,天冊也提升了2.2%,從十年前排名第21到如今進入市場份額前十。此外,信達、海潤天睿、天元、植德等律所也進步明顯。

不過,國楓、金杜、嘉源、大成等律所的市場份額較十年前有不同程度的下滑,其中,國楓下滑了超5個百分點,金杜也下降了4.5個百分點。

值得一提的是,新股IPO格局的變化,使得更多律所把業務重心向科創板和北交所項目擴展。

從近兩年各板塊上市的新股來看,創業板數量最多,達到了252家,共貢獻了15.7億元的律師發行費用;科創板居第二,有187家IPO公司,共貢獻了13.3億元的法律費用。

其中,國浩、中倫、錦天城三大律所的創業板IPO項目和收入均位居前三,分別收獲2.6億元、2.2億元和1.5億元的律師費用;在科創板上,中倫和錦天城的IPO項目和收入擒獲前兩名,分別收獲1.9億元和1.4億元的律師費用;在北交所業務上,國浩、錦天城的項目數也超過20個,收獲的律師費用均超過4000萬元。由此,中倫、錦天城的市場份額提升迅速,闖進IPO律師費用前三甲。

02

定價話語權提升:

法律費用佔比提升至6.16%

近兩年,A股703個IPO項目的發行費用總計爲645.4億元,佔上市公司募資總額9189.9億元的比例爲7%。

在IPO發行費用中,投行的承銷及保薦費所佔的比例最大,達到了77.6%,近兩年的費用爲500.7億元;審計及驗資費爲74億元,佔比爲11.5%;信息披露費爲26億元,佔比僅爲4%;律師費用則爲39.76億元,佔比爲6.16%。

雖然與動輒數千萬乃至上億元的投行承銷費相比,律師費用差距懸殊,不過,相較2012年,IPO發行的律師費用佔發行費用的比例僅爲3.65%,這一比例在過去十年間已提升了2.5個百分點。

賺錢效應的提升,折發行人律所在定價上的話語權提升。當然,這背後也有責任和要求的增加。有律師表示,隨着注冊制的推行,證券律師的責任和壓力越來越大,盡職調查需要穿透多層,復查核查範圍增多,審核把關和信息披露的責任更多落在中介機構身上,懲戒制度也越來越嚴。可以說,責任和壓力,也與費用的增長同步。

再來看項目的平均費用。近兩年,各律所在所有IPO項目上的平均收費爲565.5萬元,是2012年166萬元均值的3.4倍,大幅上漲。

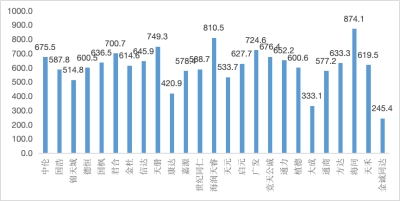

從Top25律所的IPO發行項目數和律師費用來看,雖然大成和金誠同達服務的項目數分別達到14個和10個,但它們收獲的律師費用卻不足5000萬元,低於Top25律所的平均水平。特別是金誠同達律所,其每個IPO項目的律師費用爲245.4萬元。

在Top25律所中,海問、海潤天睿每單業務的平均費用分別達到874.1萬元和810.5萬元;君合、天冊、廣發三大律所平均每單業務的費用也超過700萬元。IPO發行市場份額位列第一的中倫,每單業務的收費也能達到675.5萬元。不過,大成、金誠同達、康達三大律所每單業務的平均收費顯著低於行業平均水平,分別爲333.1萬元、420.9萬元和245.4萬元(圖2)。

圖2:市場份額Top25律所每單IPO業務的平均收費(單位:萬元)

數據來源:Wind,新財富整理

由此可以看到,各律所的費率參差不齊。其原因,固然可能與定價話語權有關,同時,在IPO加速擴容的近幾年,發行人律師爲了搶奪市場份額,或會在價格上做出一定犧牲。近兩年,有65個IPO發行項目的法律費用超過1000萬元,也有23個IPO項目的法律費用不足100萬元,費用相差高達數十倍。

從法律費/發行費的比例來看,近兩年這一費率最高的十個項目均超過了15%,且以北交所項目居多,達到7個。雖然這十個項目的法律費用在200-350萬元之間,不足703家IPO項目565.5萬元的平均水平,但費率高於A股市場平均水平。在近兩年146個北交所IPO項目中,雖然法律費用的平均值爲191萬元,但費率的平均值爲9.4%,高於A股整體水平的6.16%。這或許因爲北交所的發行費用水平整體不高,平均發行費用約爲2100萬元,因此,法律費用的佔比得到提升。在這十大項目中,國浩作爲發行人律所承辦了4個項目,錦天城、國楓和君合也分別有1個項目。

而在費率最低的十個IPO發行項目中,有7個科創板和3個創業板項目,其費率均不足2%。科創板整體的發行費用比較高,平均值達到1.3億元,不過,在振華風光(688439)這個項目中,雖然發行費用達到8957.64萬元,但法律費用僅爲67.92萬元,佔比僅爲0.8%;燕東微(688172)發行的法律費用爲132.08萬元,佔近2億元發行費的比例僅爲0.7%(表2)。對此,也有人擔憂,律師費佔發行費的比例過低,爲了搶奪市場份額而收取“白菜價”律師費,是否會影響律所的盡職調查執行。

表2:近兩年,律師費用/發行費最高和最低的十大項目

數據來源:Wind,新財富統計

律師作爲IPO上市中介的三駕馬車之一,擔負着證券業務服務與市場秩序維護的重任,其盡職調查並出具專業報告書和法律服務,對於IPO項目至關重要,被稱爲“市場的守門人”。IPO中遇到的法律問題通常比較綜合,對律師的職業素養也是一種挑战,企業需要律師的協助配合,才能順利完成IPO上市工作。

03

IPO審計機構集中度提升:

Top10的市場份額超八成

再來看會計師事務所的情況。近兩年IPO的703家公司,累計繳納的審計費用爲74億元,佔645.4億元總發行費用的比例爲11.5%;在2012年,這一比例爲5.9%。十年後,審計費用佔發行費用的比例將近翻了一番。

審計費和律師費在IPO發行費用中的比例均呈上升趨勢,表明這兩大類機構在IPO發行中的重要性及話語權進一步提升。

34家審計機構分享了近兩年A股的IPO審計費用,每個項目的平均審計費用爲1052.5萬元。若以審計費用收入爲考察依據,審計機構的集中度也進一步提升。費用總額Top20的審計機構,佔據了全市場97.5%的份額,Top10的機構佔據了85.6%的份額。相較於十年前,Top20機構的市場份額提升了10個百分點,Top10機構的份額則提升了20個百分點,強者恆強的格局進一步凸顯。

近兩年,Top10審計機構中,天健的市場份額最大,其以142個IPO發行項目及18.6億元的審計費用位列第一,市場份額達到了25.1%,成爲A股IPO審計業務中的最大贏家。

容誠和立信收獲的審計費用也分別達到9.8億元和9.5億元,市場份額分別爲13.3%和12.8%。大華以64個IPO項目位列第4,收獲的審計費用達到6.45億元,市場份額爲8.7%。天職國際和中匯分列第5和第6,分別收獲5.1億元和4.77億元的審計費用,市場份額分別爲6.9%和6.4%(表3)。

表3:近兩年,IPO審計機構市場份額Top10

數據來源:Wind,新財富統計(市場份額=該所審計費用/A股總審計費用)

四大會計事務所之中,安永華明和畢馬威華振進入了Top10,分別收獲20個和10個IPO項目,審計費用分別爲2.6億元和1.7億元,市場份額分別達到3.5%和2.3%;普華永道中天和德勤華永未進入Top10,它們分別收獲2.2%和0.5%的市場份額,有11個和3個IPO發行項目。由此可以看到,“四大”在IPO發行業務中的參與度並不高,相較10年前有所降低。

從每單IPO發行業務的收費來看,“四大”的收費均處於前列,畢馬威華振的每單平均收費達到了1711.1萬元,安永華明也達到了1309.3萬元,普華永道中天和德勤華永的平均每單收費也分別達到1459.1萬元和1134萬元,顯著高於平均水平。

曾經在國內大項目審計業務佔據鰲頭的“四大”,市場份額有所降低,或與IPO發行人的變化有關。由於大型企業基本實現上市,這些年,科創板設立、北交所开市,借助資本市場發展壯大的主要是衆多中小企業,其融資費用總額有限,收費相對較高的“四大”在競爭中或不佔優勢。

中資會計所雖然在IPO審計業務中的份額不斷擴大,但大項目和高額審計費依舊來自於四大。近兩年,IPO發行審計費用最高的項目是中國海油(600938),其由安永華明作爲審計機構,審計及驗資費達到7016.46萬元,佔發行費用的比例達到了35%;位列第二的是阿特斯(688472),由畢馬威華振作爲審計機構,審計及驗資費達到5390萬元;中國移動(600941)的審計費位列第三,爲4136萬元,由普華永道中天作爲審計機構。

同時,有實力的本土中介,如天健、容誠等機構的每單平均收費也已分別達到1306.7萬元和1214.9萬元,相較10年前顯著增長。

注冊制以信息披露爲核心,財務信息的質量是信息披露的基石。有會計師表示,持續提升注冊會計師的審計質量,是保證財務信息質量的重要手段,堅持高質量的審計工作是對全面注冊制最大的支持,注冊會計師行業應牢記審計初心,堅持將審計業務作爲執業核心,堅持將審計質量作爲執業生命线,有效回應市場投資者和監管層的期待和要求。

04

並購交易中分一杯羹

注冊制背景下,IPO發行的常態化打破了上市平台的稀缺性,上市公司並購重組也回歸產業邏輯。企業在並購中,少不了律所的法律咨詢服務和會計所的審計服務,二者在A股並購交易中也分得一杯羹。

近兩年(2022年至2023年10月31日),律師事務所共參與了A股261宗並購交易,交易金額總計達7350.5億元。

據Wind統計,各家律所中,嘉源以14宗並購交易、1303億元的交易金額,收獲17.73%的市場份額,位居榜首;金杜和方達位居第二和第三,分別有17和7宗並購交易。

雖然並購交易中的律師市場份額和IPO業務中的排名不盡相同,但國浩、中倫、錦天城、德恆等IPO業務居前的律所也進入並購交易前十名單(表4)。

表4:近兩年,A股並購交易金額居前的律師事務所

數據來源:Wind,新財富統計(市場份額=該所交易金額/全市場交易金額)

近兩年,會計師事務所共參與了A股327宗並購交易,涉及交易金額達1.5萬億元。其中,大華參與的並購交易金額達1910.11億元,並購數量達到212項,以12.6%的市場份額排名第一;信永中和、天職國際分別以9.75%和8.64的市場份額位列第二、三;天健和大信也分別有8.24%和7.53%的市場份額(表5)。

表5:近兩年,A股並購交易金額居前的會計所事務所

數據來源:Wind,新財富整理

05

“申報即擔責”:

壓實中介機構“看門人”職責

注冊制是中國股票發行制度改革的“關鍵一躍”。從2018年在科創板試點,到2023年全面鋪开,注冊制實施已達5年。5年來,資本市場透明度得到提升。這種提升,來自於資本市場基礎制度全面加強,來自於審核注冊全過程公开,來自於覆蓋事前事中事後全鏈條的監管,促使企業充分披露信息、壓實中介機構“看門人”責任。

中介機構勤勉盡責,把好發行上市第一關,是注冊制改革的底層邏輯。注冊制下,中介機構的責任更重了。

對於企業而言,需要中介機構提供專業服務來保證流程規範,推動上市融資順利完成;對於投資者而言,需要中介機構把關披露信息,來辨析上市公司“可投性”、研判投資標的價值;對於監管而言,需要中介機構充分發揮“看門人”作用,協助維護公开公平公正的市場秩序。這些都要求,中介機構運用專業知識和經驗,充分了解發行人的經營情況和風險,對注冊申請文件和信息披露資料進行審慎核查。

然而,資本市場上,也存在欺詐發行、財務造假的毒瘤,甚至有個別企業、中介機構與相關方串通,全流程全要素造假,形成造假“生態鏈”。因此,注冊制改革中,“申報即擔責”原則、“審慎核查”要求、現場督導對象擴容等諸多變化引發市場關注。

圍繞構建良性市場秩序和生態塑造,證監會也對違法違規行爲“零容忍”。2023年4月,證監會對科創板首批欺詐發行公司澤達易盛、紫晶存儲及相關責任人作出行政處罰、市場禁入的決定,對涉嫌犯罪的當事人移送公安機關處理,對所涉的中介機構开展“一案雙查”。在澤達易盛案中,東興證券、天健會計師事務所、北京市康達律師事務所等機構因涉嫌未勤勉盡責,已被證監會立案。在紫晶存儲案中,證監會對中信建投、容誠會計師事務所、致同會計師事務所、廣東恆益律師事務所等機構啓動了相關調查。

全面注冊制時代,一方面要求證券公司、會計師事務所、律師事務所等中介機構作爲保障資本市場高質量發展的重要力量,嚴格遵守法律法規和職業道德要求,勤勉盡責、誠實守信、廉潔自律、公平競爭,自覺營造和維護風清氣正的企業文化與行業文化,珍視行業聲譽;另一方面,也呼喚第三方平台以專業的評價體系、市場化的方式,遴選標杆,敦促後進,助力行業完善約束與激勵機制,促進中介機構歸位盡責。

全景網舉辦的“資本市場年度卓越執業英才評選”,正應此期待而生。這一活動通過科學客觀的評價體系,打造中國本土第一個針對資本市場IPO中介服務機構關鍵崗位人員的市場化評價機制,無疑有助於推動中介機構提升專業能力,推動資本市場健康穩定發展。

只有上市公司、中介機構、投資機構、監管部門等各方歸位盡責,資本市場才能有效發揮樞紐功能,更好地服務實體經濟,服務中國式現代化大局。

“資本市場年度卓越執業英才評選”

奮鬥以恆,鑑證不凡。2023年,深圳市全景網絡有限公司推出“資本市場年度卓越執業英才評選”,對國內券商保薦代表人、律師、會計師等主要中介機構的關鍵崗位進行市場化和職業化的綜合評估,從歷史數據、客戶反饋、多維服務能力等主客觀角度重新定義資本市場服務能力。活動打造了中國本土首套IPO中介服務機構關鍵崗位人員市場化評價體系。旨在發掘中國優秀的資本市場中介服務機構和團隊,更精准地幫助資本市場各種服務力量的多維匹配,提高市場匹配效率,促進中國資本市場在合規基礎上的綠色健康發展。

活動以主觀和客觀相結合的方式,分爲兩輪進行評價,首輪經客觀標准數據篩選後確定候選人名單;第二輪評價以篩選客觀數據爲主體,綜合各類評價主體推薦、投票的方式,按一定權重將各方結果匯總產生最終評價結果與獲獎名單。

11月13日12:00,英才風採助力和上市公司評價調研均截止,活動第二輪評價進入尾聲,首屆“資本市場年度卓越執業英才評選”獲獎名單即將揭曉!

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:注冊制下“看門人”:十年格局大變,律師、審計話語權提升,領先機構優勢擴大

地址:https://www.breakthing.com/post/110365.html