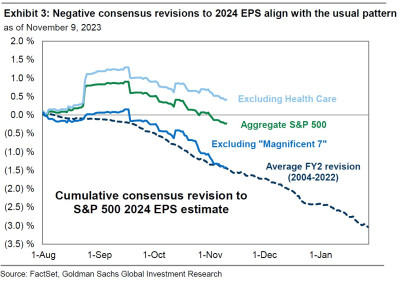

高盛集團的策略師們近日發布報告稱,美股市場的投資者以及華爾街策略師們過於擔心美國企業盈利前景趨於疲軟,到目前爲止,策略師們對於美國企業的2024年盈利前景似乎正在追蹤歷史模式。高盛策略師科斯汀(David Kostin)及其同事寫道,自10月初以來,華爾街股票策略師們對於第四季度標普500指數成分公司整體利潤預期下降了4%,爲標普500指數成份公司整體每股收益(EPS)設定了較低的標准。

高盛的策略師們表示,華爾街策略師們對2024年的預期也遵循了典型的模式,一旦排除醫療保健這一重大拖累因素,EPS預期較季度初期的預期初值則僅下降0.4%。策略師們寫道,自2004年以來,在美股財報季开始前的幾個月裏,季度每股收益預期通常會較初值預期下降6%。他們還表示,投資者如今已經表達了對負面預期的擔憂。

高盛的策略師們在11月10日發布的報告中寫道:“許多投資者擔心盈利預期被下調,然而,他們正在跟隨這一典型模式,並且醫療保健板塊的疲軟EPS同比預期進一步拖累標普500指數成分公司整體EPS。”

華爾街策略師們的最新預期出爐之際,正逢美股第三季度財報季即將結束,樂觀的一面在於,數據顯示超過80%的標普500指數成份公司的實際EPS好於普遍預期。高盛的策略師們在報告中表示,標普500指數成份公司第三季度的整體EPS較上年同期增幅高達4%,此前高盛預計在報告期內的增長幅度爲0%。

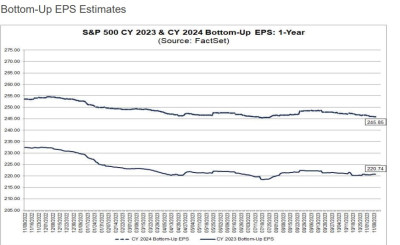

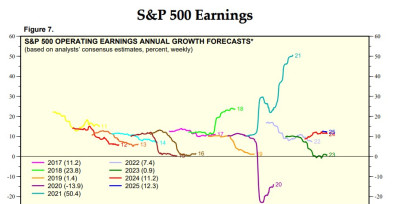

高盛的策略師們預計,2024年標普500指數成分公司的整體每股收益將實現至少增長5%,至每股237美元,高於自上而下的華爾街宏觀策略師普遍預測的230美元中值。摩根士丹利(Morgan Stanley)的股票策略師也預測,明年標普500成分公司整體利潤水平將出現大反彈,每股收益將增長至229美元。

從均值角度來看,華爾街策略師們普遍預計,2024年日歷年的每股收益增長率平均預期爲11.6%,預期水平較財報季時期的預期初值有所下滑,2023年每股收益增速平均預期則爲1%。

調整期過後,美股聖誕行情已悄然开啓?

在11月反彈前不久,美股可謂經歷了慘淡的9月,而9月歷來是一年中美股表現最差的月份。今年到目前爲止,這些季節性規律完美地發揮了作用,標普500指數在9月份下跌近5%,在10月下跌超2%,然而在11月份迄今上漲超5%。

LPL Financial統計數據顯示,自1950年以來,11月是一年中美股平均回報率最高的月份,而11月至12月則是平均回報率最高的兩個月,這一趨勢被投資者們稱作“聖誕老人行情”。

管理着2.3萬億美元資產的資管巨頭Capital Group認爲,美聯儲維持利率不變、暗示其激進的緊縮周期結束,這爲投資者創造了买入全球股票的機會。該公司投資組合經理Winnie Kwan表示,利率見頂之後,“資產類別之間,現金、固收和股票之間的分化將最爲顯著”。根據Capital Group對過去四輪緊縮周期的分析,在美聯儲最後一次加息後的12個月,全球股市按美元計算的平均回報率超過12%。相比之下,全球債券回報率約爲6%,現金回報率約爲4%。

從對美股走勢至關重要的“盈利預期角度”來看,隨着美股財報季接近尾聲,寄望於美股年前反彈的多頭勢力有着保持樂觀的理由:標普500指數成分公司的整體利潤同比有望在第三季度正式由降轉升,從第四季度开啓大反彈浪潮,並且歷史數據顯示實際業績超預期的可能性往往非常大。

統計數據顯示,在過去的30年裏,歷史數據顯示大約60%的標普500指數成分公司在某個季度的每股收益將超過分析師普遍預期。近幾年的統計數據顯示,自2021年初以來,這一比例一直維持在80%左右。高盛則表示,從過去的情況來看,財報季大概率是美股豐收期,尤其是對科技巨頭而言。高盛援引歷史數據稱,即將到來的第三季度業績可能會催化大型科技股的勢頭逆轉,自2016年第四季度以來,大型科技公司業績在81%時間裏超過分析師普遍預期。

Bloomberg Intelligence匯編的預期數據顯示,華爾街分析師們普遍預期標普500指數的整體每股收益(EPS)即將步入上升通道,從明年开始可能將恢復高增速路徑。對於一個堅持不懈地展望未來的股票市場來說,看漲的重點理由之一就是企業整體利潤水平將在今年Q3起恢復增長趨勢——這也是支撐英偉達、特斯拉和Meta等大型科技股高估值的重要邏輯。

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:導致美股調整的“元兇”浮現:盈利預期下行

地址:https://www.breakthing.com/post/110375.html