智通財經獲悉,周二公布的CPI數據顯示,美國上月通脹增速放緩,利率衍生品交易員因此大舉押注美聯儲將在3月前降息50個基點的期權。在CPI數據發出美聯儲結束加息的強烈信號之際,市場上出現了對擔保隔夜融資利率(Secured Overnight Financing Rate)相關期權的押注,這讓交易員預計美聯儲官員將轉向降息。另一方面,交易員也減少了鷹派押注。

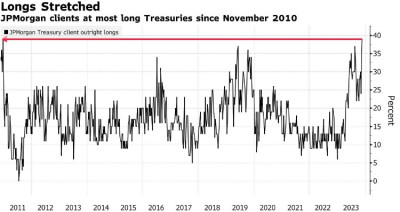

與此同時,摩根大通的客戶在過去一周正好增加了美國國債多頭頭寸。通脹數據刺激美債大幅上漲,短期至中期收益率下跌逾20個基點。在期貨方面,對衝基金在截至11月7日當周將2年期和5年期美債合約的淨空頭倉位提升至紀錄高位,表明空頭回補推動了周二的漲勢。包括Meghan Swiber和Anna (Caiyi) Zhang在內的美國銀行策略師在11月13日的一份報告中寫道,美銀的模型顯示,大宗商品交易顧問“繼續在曲线的遠端回補空頭,我們的模型顯示,如果勢頭持續更長,可能會有更多的回補”。

債券基金增加多頭倉位

截至周一的數據顯示,摩根大通對美國國債客戶的最新調查顯示,多頭倉位躍升至2010年11月以來的最高水平,脫離中性倉位。周二,在10月份的通脹報告公布後,債券市場出現了大幅上漲。調查顯示,淨多頭倉位爲6月以來最高。

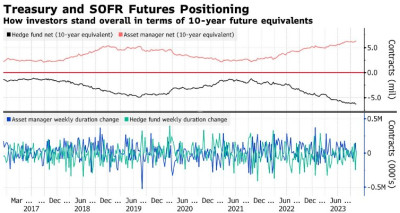

對衝基金延擴大2年期與5年期對衝倉位

在截至11月7日的一周內,對衝基金在2年期和5年期美債期貨的淨空頭頭寸每增加一個基點的風險總計增加1030萬美元,使該水平達到創紀錄水平。資產管理公司尤其看空10年期美債期貨,每基點淨多頭風險平倉約840萬美元。整體而言,本周資產管理公司減少約2.9萬份10年期美債淨多頭期貨,而對衝基金淨空頭的倉位也大致相同。

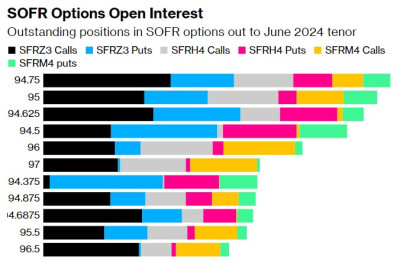

SOFR期權激進押注降息

周二的通脹數據公布後,市場出現了鴿派保護的需求,目標是在2024年3月的SOFR期貨中定價最多降息50個基點。與此同時,現有的鷹派結構似乎已被清算,交易員預計美聯儲加息周期將結束。在2024年6月到期的期權中,就未償未平倉合約而言,執行價94.75和95.00的合約仍然是最活躍的。

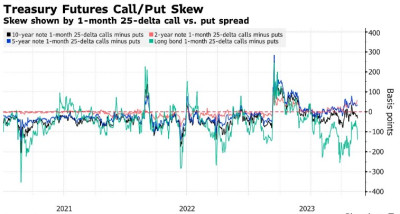

長期對衝成本分化

相較於對衝收益率曲线前端和後端利率上升的風險,爲對衝長期美債拋盤而支付的溢價偏差變得更爲昂貴,長期美債期貨相對於2年期和5年期合約的期權偏差就體現了這一點。自上周初以來,30年期美債收益率一直在4.59%至4.835%之間波動。

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:CPI點燃降息預期!美債市場激進押注:美聯儲3月份前降息50個基點

地址:https://www.breakthing.com/post/110716.html