作者:潘妍

出品:全球財說

熱衷“制造”上市公司的微創系再出新動作。

繼微創醫療、心脈醫療、心通醫療、微創機器人後,迎來其第5家上市公司,微創腦科學(02172. HK)於7月15日成功掛牌港交所。

除此之外,近期微創系旗下還有1家准上市公司也值得關注。

7月26日,證監會已批復並同意上海微創電生理醫療科技股份有限公司(簡稱:微創電生理)科創板首次公开發行股票注冊,預計近期將在科創板完成上市。

圖片來源:上交所

版圖不斷擴容 大股東成最大受益人

近年來,微創系版圖日益擴大,幾乎覆蓋整個醫療器械行業,其資本運作手段可謂是爐火純青。

2019年,常兆華提出“分拆上市”策略,即微創醫療採用“生產上市公司”的模式,一邊拓展新業務、成立子公司,一邊引進各路投資者,一起將公司“養”大,再進行拆分上市。

這也使微創醫療能夠在利潤只有幾億元時,獲得資本市場上的較高估值。在公司股東大會上,常兆華將之解釋爲公司“獨特的商業模式”。

2019年7月,微創醫療將大動脈及外周血管介入產品營收板塊拆分成心脈醫療,並獨立上市至科創板。

心脈醫療作爲微創醫療的優質資產之一,上市之初受到資本市場的熱烈追捧。2021年7月,股價一度觸及447.62元/股的歷史高點,成效卓著。

彼時有行業專家評價,隨着疫情的衝擊,大部分公司缺乏足夠的資金支撐漫長的產品研發周期,將業務剝離至體外發展,可以通過資本市場的力量,降低母公司的研發資金壓力。

憑借這一獨特的“補血”方式,微創醫療不斷开拓新業務。微創醫療通過子公司或聯營公司布局非血管介入、內分泌、康復醫療、運動醫學、輔助生殖、體外診斷(IVD)、皮膚及身體管理、五官科及消毒滅菌等多個新興業務領域。

公开信息顯示,目前微創醫療旗下包括心脈醫療、心通醫療、微創佐心、微創電生理、微創神通、微創機器人、微創骨科、創領心律、明悅醫療、微創優通、微創心力、微創科威、微創醫美、微創視神、微創子牙、銳可醫療等多家子公司。

值得一提的是,近期剛剛上市的微創腦科學此次IPO僅發行了大約2%新股。

要知道在A股IPO中最低也需要發行10%新股。而微創腦科學2%新股對應的淨募資金額僅2.78億港元。值得一提的是,2021年微創腦科學Pre-IPO輪融資額金額曾達1.5億美元(約12億港元)。

其次,極低的發行比例還導致一個結果,那就是上市後的成交額很低。上市後,微創腦科學的單日成交額基本徘徊在三四百萬港元左右。

其實,在近幾年特殊的港股市場中,這種高市值、低交易量的現象已屢見不鮮。這類公司普遍都是一些不太缺錢的“現金奶牛”,對於上市融資的需求並沒有那么迫切。不過,這些公司背後是一群有着強烈上市需求的股東們。

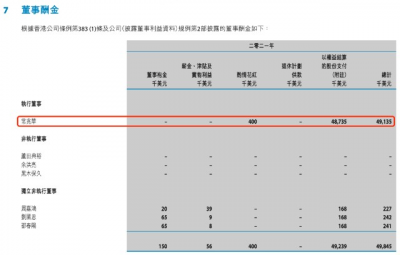

2022年年初,根據企業上市財報所披露的高管薪資,有媒體發布一份“中國高管年薪Top50”榜單顯示,微創醫療創始人常兆華年薪擠進“前三甲”,僅次於小鵬汽車顧宏地和騰訊控股劉熾平。

根據年報披露,常兆華酬金已從2020年3655.3萬美元(人民幣約2.37億元)上漲至2021年的4913.5萬美元(人民幣約3.32億元)。

事實上根據報表顯示,常兆華的酬金大部分由“股份支付”構成,即微創醫療對其實施了股權激勵。

顯而易見的是,常兆華的高額收入,依靠的就是微創醫療和它分拆上市的子公司們。這或也是常兆華如此“癡迷”分拆子公司的一大原因。

圖片來源:微創醫療2021年年報

市值持續縮小“空心化”引憂

“微創系”的版圖之大,其野心昭然若揭。

不過深究微創醫療瘋狂分拆,其背後或是借力科創板、港交所允許未盈利企業上市的東風,將研發所需的資金壓力轉移到資本市場。

在“微創系”5家上市子公司中,目前只有“微創腦科學”和“心脈醫療”處於盈利狀態的,而微創醫療、微創機器人、心通醫療均爲虧損狀態。

其中,微創醫療在2020年出現5年來的首次虧損,全年淨虧損額達1.91億美元,2021年淨虧損額擴大至2.76億美元;心通醫療2021年虧損1.83億元,近三年合計虧損7.26億元;微創機器人2021年淨虧損達5.84億元,近三年合計虧損8.52億元。

除此之外,准上市公司微創電生理至今也尚未實現盈利。2019年-2021年,微創電生理淨利潤分別爲-2514萬元、-1597.55萬元、-2962萬元。

不過即便虧損持續,常兆華對於自己所創建的“醫療王國”仍是非常自信,其曾公开稱:“微創是一家有萬億市值基因的公司。”

萬億市值基因?成色幾何?事實是,版圖不斷擴容的“微創系”,其市值正在持續縮水。

8月5日,微創醫療收報20.50港元/股,較其2021年6月時72.85港元/股的歷史高點已下跌超70%,市值蒸發超900億港元。相較之下,目前“微創系”5家上市公司合計市值相加也才僅僅千億港元。

同樣,科創板上市的心脈醫療股價同樣大幅下挫,自2021年7月5日攀至盤中高點474.62元/股後,便开始不斷下跌,截至2022年8月5日報收153.02元/股。

其實,微創醫療頻頻分拆的大動作,質疑聲也接踵而至,引發市場對其“空心化”的擔憂。

有業內人士認爲,頻繁分拆是在損害母公司投資者的利益。“上市公司定增募資,直接帶來的影響是公司的股本被擴大,勢必帶來每股收益被攤薄。”

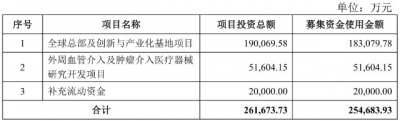

值得一提的是,近期心脈醫療發布的一則定增計劃就被業內吐槽,又來“圈錢”了。

根據定增公告顯示,心脈醫療計劃募資不超過25.47億元,主要用於全球總部及創新與產業化基地、外周血管介入及腫瘤介入醫療器械研究开發兩個項目。其中,有18.3億元用於全球總部及創新與產業化基地項目投資,佔募資總額超7成。

圖片來源:心脈醫療預案公告

對此,有投資者質疑,爲何在公司股價底部大額增發用來买地,據公司2022年一季報顯示,心脈醫療淨資產僅16.5億元,而此次卻投資18億用來买地蓋樓,合理性存疑。

值得注意的是,目前心脈醫療股價本身就處於低位,選擇此時低位大額增發。同時發行價格不低於定價基准日前20個交易日公司股票交易均價的80%,增發不超過此次發行前公司總股本的30%。

也就是說,若增發成功無疑明顯攤薄了股東權益,而增發對象則收獲大量八折籌碼。有業內人士表示,“明明可以在目前國內利率較低情況下適度舉債以滿足資本支出需求,然而卻選擇股權融資,攤薄股東權益。”

實際上,心脈醫療也並不缺錢,其账上現金和自由現金流確實可以覆蓋相關資本支出需求,償債壓力也較小,完全沒有定增方案中“補充流動資金”的需要。

根據心脈醫療2022年一季報顯示,公司總負債僅爲2.47億,負債率僅爲13%;公司貨幣資金達10.42億;公司交易性金融資產余額爲2億。同時,心脈醫療歷史現金流表現同樣健康,可以至少承擔一部分資本开支。2022年一季度,公司經營性現金流淨額爲1.45億,同比增長34%。

上市不足3年,IPO募資僅花了一半左右,此時又要進行大額募資,投資者紛紛質疑其有過度融資的嫌疑,被評爲“太貪婪”。

對此,心脈醫療則表示此次定增更多在於未雨綢繆,“這次定增將提升產品生產能力,豐富產品種類,以滿足多樣化的市場需求”。

不過,根據其二級市場走勢來看,市場投資者們似乎並不买账。定增公告發布次日,心脈醫療股價出現大跌。7月26日,心脈醫療收跌11.11%,隨即幾日持續下行,近7個交易日跌幅近20%。

- 微創醫療(00853)

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:微創系分拆“上癮”,是未雨綢繆還是變相圈錢?

地址:https://www.breakthing.com/post/11612.html