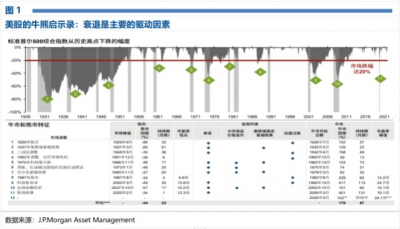

全球股市:美股熊市啓示錄,衰退與否是關鍵美股在2022年上半年錄得近年來最糟糕的开局之一,股市持續在技術性熊市的邊緣(標准是從前期高位下跌20%)反復試探。摩根資產總結了過往近百年的時間裏的牛熊切換,如下圖,研究發現驅動美股進入熊市的因素主要有4個——經濟衰退、大宗商品價格急升、美聯儲激進緊縮政策、估值過高。在過往的熊市周期中,衰退是主要的影響因素,而後幾個因素出現的頻率相對較少,且如果沒有衰退,熊市的跌幅和持續時間也相對會更短。

按照這一框架分析,站在當下,我們確實看到了幾方面的因素在驅動美股的熊市。例如2022年在俄烏局勢的推動下出現了大宗商品價格的急升行情,原油價格從年初的不足80美元/桶驟升至110美元/桶上方;例如美聯儲在2022年初的加息預期僅2-3次(以25BP爲1次加息的標准),而到上半年結束時已經升高到十幾次;再例如,標普500指數的前瞻市盈率估值指標在2022年初的時候爲近22倍,而到現在已經回落至不到16倍的水平。但機構仍對美國面臨的衰退風險到底有多高爭議不斷,這也是爲何美股仍在熊市邊緣反復來回拉鋸的根本原因。按照過往經驗,衰退與否是熊市的下跌幅度和時間寬度的重要驅動因素,唯有准確定價衰退風險,才是判斷美股未來走勢的樞紐所在。

全球股市:美股打开向上和向下的雙向空間美國陷入衰退的風險有多高?高盛預計未來1年美國陷入衰退的概率是30%,而摩根資產的模型結果與之類似,其認爲美國未來1年陷入衰退的概率在25-30%之間,也有其他機構例如花旗認爲美國未來兩年陷入衰退的概率是50%。因此,衰退的風險已經不是單純尾部風險的範疇,而是屬於小概率事件的範疇。而這也爲美股事實上打开了向上和向下的雙向空間。我們認爲,目前市場所定價的美股點位介於判斷美國經濟放緩和小型衰退之間,故未來是否真實發生衰退對美股非常重要:若美國未陷入衰退而是僅經濟放緩,則借鑑高盛的研究,未來1年的向上空間有20%;若美國陷入小型衰退,則美股當前位置基本合理;若美國如上世紀70年代和本世紀08年金融危機一般,發生了較深的衰退,則美股還有向下的超過20%的下行空間。

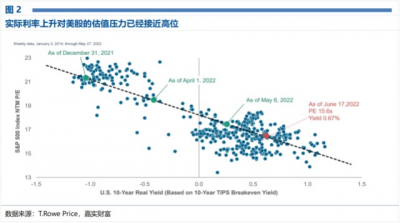

因此,站在當下的半年的節點上,我們認爲美股前景不夠明朗,但一些積極的因素值得我們去繼續觀察——近期大宗商品價格已經开始回落、中國的復工復產對供應鏈修復將有助益、美聯儲的貨幣政策將是相機抉擇的,當通脹得到控制後可能會轉向對經濟增長的呵護、美股估值已經從年初的高位回落,實際利率對估值的壓制告一段落——所以我們也並無特殊的理由對美股過度悲觀,而且事實上,當美聯儲控制住通脹後本輪加息周期或將迅速轉入降息周期,屆時美股或迎來投資機會。我們認爲,當前適宜的策略是保留合適的股票資產敞口,以及保留適度的現金,在控制下行風險的同時來迎接潛在的投資機遇。

- 納斯達克(NDAQ)

- 阿裏巴巴(BABA)

- 海銀控股(HYW)

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:美股面臨分水嶺,衰退與否是關鍵

地址:https://www.breakthing.com/post/11931.html