2023年除毛利率與上年同期持平外,李寧權益持有人應佔溢利、權益持有人應佔權益回報率、經營利潤率同比均有所下滑

標點財經研究員 呂貢

李寧(2331.HK),這個曾經以“一切皆有可能”的口號激勵了無數國人的運動品牌,近年來在市場的浪潮中經歷了不少起伏。此前幾年裏,李寧業績均保持穩增態勢,進入2023年後,該公司接連交出增收不增利的“成績單”。

3月20日,李寧披露的2023年業績報告顯示,公司全年收入穩步增長,同比上升7.0%至275.98億元,但利潤卻並未同比提升,公司權益持有人應佔溢利較上年同期下降21.58%,實現31.87億元。

2023年,李寧直營門店战略性布局效果顯著,帶來直營收入同比增長29.6%;同時,受线上平台環境變化影響,該公司保持高效的資源投入,多平台發力,收入保持穩定同比略增0.9%。另外,公司爲支持經銷商良性發展,保持健康經營狀態,經與經銷商充分溝通,減少部分期貨訂單,經銷保持穩定同比略增0.6%。得益於此,李寧全年收入延續了穩增態勢。

與此同時,李寧也不得不面對一些挑战,比如,如何平衡收入與利潤的關系?如何改善公司在資本市場的表現?

標點財經研究員注意到,2023年以來,港股市場漸顯出低迷、流動性不足的趨勢,多家曾在港股上市的公司提出私有化要約,如保利文化、達利食品、中國中藥(0570.HK)、中集車輛(1839.HK)等,其中,保利文化和達利食品均已從港股退市。

近日,李寧也被傳出“或不滿港股股價被低估,正在考慮私有化退市”的消息。那么,近年來收入穩增的李寧,將如何應對持續低迷的股價和2023年出現的淨利下滑?李寧是否會如傳言所說走上私有化退市之路?

被傳私有化

近日,市場上有消息稱,李寧品牌創始人計劃領導一個財團,收購在港交所上市的李寧有限公司。據悉,其已與高瓴資本等多家全球和地區性私募股權公司接洽,試圖探討這些私募股權公司是否有興趣作爲投資者加入。

或受上述消息影響,3月12日,李寧港股股價盤中一度大漲20%。對此,李寧方面很快作出回應稱,“公司董事會注意到,近期公司股份於港交所的價格及成交量有不尋常變動。經公司就有關情況作出合理查詢後,董事會認爲其並不知悉該等變動的任何原因。”

關於李寧被傳私有化一事,市場上議論紛紛。有部分投資者看好李寧私有化,他們認爲,若李寧選擇私有化,將有助於該公司擺脫公衆公司的種種限制,利於該公司更加靈活地運營和管理;並且,私有化也可能爲李寧帶來更多資本運作機會,優化該公司股權結構,從而進一步提升該公司競爭力及市場地位。

亦有部分投資者對李寧私有化問題持審慎態度,他們擔心,私有化可能導致該公司透明度降低,信息披露減少,從而增加投資風險。另外,部分投資者還關注到,在過去幾年裏,李寧面臨着業績穩增而股價持續承壓情況,其認爲私有化並不一定能夠解決該問題,若私有化後,李寧也可能面臨更大的運營風險和市場不確定性。

上市公司私有化情況並不鮮見。標點財經研究員了解到,在過去進行了私有化退市的港股公司中,有一部分公司實現了战略轉型,業績、公司市值均得到改善和提升。比如港股股價長期低迷的華熙生物(688363.SH),於2017年11月從港股私有化退市,之後开始轉战A股,後於2019年11月6日在上交所上市。從港股退市時,華熙生物公司市值約近60億港元,而登陸科創板後,截至2024年3月19日收盤,華熙生物當前公司總市值已經超過百億元。又比如華潤微(688396.SH),同樣是從港股私有化退市後回歸A股,公司股價、估值均得到明顯提升的成功案例。

股價兩年降八成

那么,李寧是否需要私有化退市?

在上述提及選擇私有化退市的港股公司中,多爲港股股價持續低迷的公司。於2004年6月登陸港交所的李寧,多年來股價走勢亦並不讓投資者放心。

拉長時間线來看,上市不久後,李寧股價迎來第一波漲勢,股價由2.15港元/股的發行價一路漲至20港元/股以上,於2010年4月27日觸及階段性高點20.74港元/股(按前復權計算,下同)。但觸高後很快回落,跌至10港元/股以下。

直至進入2019年後,李寧股價才迎來新一輪上漲。相較於上一輪上漲,李寧這一次漲勢較爲迅猛,兩年多後便突破百元大關(港元)。2021年9月,該公司股價觸及106.764港元/股高點,創下上市來新高。這一年,該公司市值也創下2800億港元的高峰。

據悉,李寧股價此輪上漲與當時該公司披露的一份半年報有關。彼時,李寧披露的2019年半年報,堪稱該公司近十年來較爲亮眼的財報。數據披露,該公司2019年上半年收入同比增長32.7%至62.55億元,權益持有人應佔溢利同比大漲196%至7.95億元;同期,該公司經營利潤率、權益持有人應佔溢利率均從個位數上升至兩位數。

此後幾年裏李寧業績保持穩增態勢,公司營業額由2019年138.70億元一路增長至2022年258.03億元,突破兩百億規模;權益持有人應佔溢利則由2019年14.99億元增長至2022年40.64億元,三年時間增加超20億元。

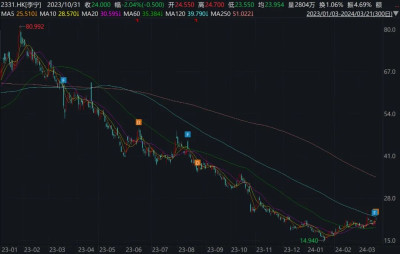

與此同時,李寧股價卻再度上演了上一輪觸高後回落的情形。自2021年9月以來,該公司股價總體呈現出持續走低趨勢,並於2024年1月22日跌至14.94港元/股階段性低點,相較於此前觸及的106.764港元/股高點,跌去86%。

之後幾個月時間,該公司股價出現小幅回升,截至2024年3月19日收盤,該公司報收於20.30港元/股。短短兩年多時間,該公司股價已經跌去八成。至此,該公司總市值也僅徘徊在550億港元左右,與此前創下的2800億港元高峰相比,也已大幅縮水,蒸發超2000億港元。

需要注意的是,在2023年以前業績穩增的幾年裏,李寧股價已經步入低迷態勢,進入2023年,李寧接連交出增收不增利的成績單,公司股價大幅回升的難度也進一步加大。

2023年,李寧收入同比上升7%至275.98億元,該公司權益持有人應佔溢利同比下降21.58%至31.87億元。從銷售情況來看,李寧同年度表現優異,截至2023年12月31日止第四季度,李寧銷售點(不包括李寧YOUNG)於整個平台的零售流水按年錄得20%—30%低段增長。就渠道而言,該公司线下渠道(包括零售及批發)錄得20%—30%高段增長。

這一年,李寧聚焦單品牌、多品類、多渠道策略,持續優化李寧式體驗價值,專注於跑步、籃球、羽毛球、健身和運動生活等核心品類發展。2023年,前述五大核心品類全渠道零售流水均錄得正面增長,總額增加12%,其中跑步增加40%,籃球同比持平,健身增加25%。

在此情形下,盈利能力的提升愈發成爲李寧當前所需改善的關鍵問題之一。該公司在財報中表示,“隨着2024年到來,全球經濟仍在恢復過程中,預計中國經濟將保持恢復態勢,進一步擴大內需,穩步提振消費。公司也將加快改革步伐以持續促進李寧品牌的成長和盈利能力。”

李寧2023年以來股價走勢變化情況(按前復權計算)(港元/股)

數據來源:Wind

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:李寧2023繼續增收不增利,股價低迷引私有化退市猜想

地址:https://www.breakthing.com/post/123218.html