在市場波動的現今,派息與股份回購往往會令上市公司的短期表現走強,其一是公司回饋收益給股東之舉,體現了其財務和現金狀況穩健,以及對上市公司發展前景的信心;其二是夯實了現有股東的每股權益;其三是在短期內提振了上市公司的买盤信心。

但是另一方面,大手筆增加回購與派息,同時收縮對外投資和研發,或也隱藏了缺少投資項目、創業熱情不足、研發進取心不夠的隱憂,而引發投資者對其增長前景的擔心。

所以,對於上市公司的派息與回購舉措是否利好,需視實際情況而定,不能一概而論。

美股市場:石油股回購派息最慷慨

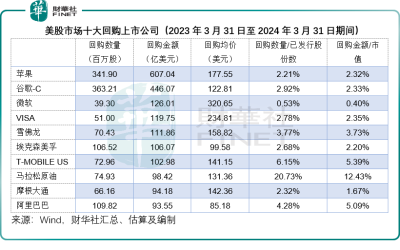

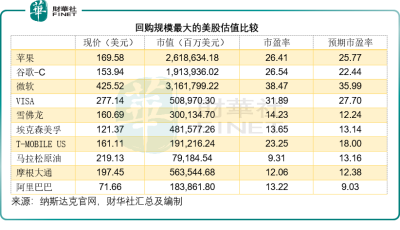

Wind的數據顯示,2023年3月31日至2024年3月31日期間,美股市場回購金額最高的十家上市公司分別爲要將所有賺取的現金全部分派出去的蘋果(AAPL.US),不斷加碼回購的谷歌-C(GOOG.US),晉升市值“一哥”的微軟(MSFT.US),信用卡公司VISA(V.US),石油公司雪佛龍(CVX.US)、埃克森美孚(XOM.US)和馬拉松原油(MPC.US),電信服務公司T-MOBILE US(TMUS.US)、金融巨擘摩根大通(JPM.US),以及中國電商平台阿裏巴巴(BABA.US)。

值得留意的是,相對於美國科技同行如蘋果、谷歌和微軟等動輒數以萬億計的市值,阿裏巴巴(09988.HK)憑千億市值擠入最高回購金額規模前十,足證其回購力度之足。

2023年3月31日至2024年3月31日的一年期間,阿裏巴巴合共回購股份數量1.098億股,回購金額達到93.55億美元,回購均價或約爲85.18美元,較當前其美股股價71.66美元高出18.87%。

按當前匯率計算,阿裏巴巴的總回購金額93.55億美元約合港元732.46億港元,遠超港股回購金額最大的騰訊(00700.HK),後者的回購金額約爲589.85億港元,我們將在後文提及。

蘋果採用“現金中立”的股東回饋政策,意思是將賺取的淨現金所得,在扣減必要的運營支出和資本开支後,全部以派息和回購股份的形式回饋給股東。截至2024年3月31日止的12個月,蘋果的回購總金額或達到607.04億美元,回購了3.42億股,回購均價約爲177.55美元,回購股份數量相當於已發行股份數的2.21%,回購金額相當於其當前市值的2.32%。

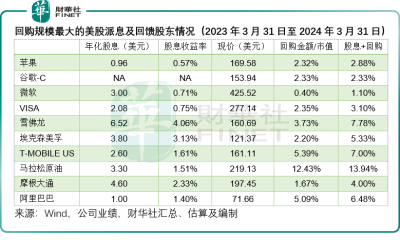

除了回購之外,蘋果還宣派股息合共0.96美元,按現價169.58美元計算,股息收益率或爲0.57%。合計股息收益率與回購金額與市值比重,其股東的合計收益率或約爲2.88%。

相比之下,剛剛爭奪了蘋果市值最高頭銜的微軟,股息收益率僅0.71%,而回購金額規模僅126.01億美元,股東合計收益率或僅1.10%,遠低於蘋果。但是微軟的市盈率估值卻比蘋果溢價39.66%。攜AI估值溢價之勢,微軟現在甚得市場歡心。

從上表可以看到,除了阿裏巴巴之外,石油股雪佛龍、埃克森美孚和馬拉松原油市盈率估值偏低,而回饋股東的力度卻最大:雪佛龍股息收益率達到4.06%,回購金額佔比達到3.73%,合共回饋股東7.78%,埃克森美孚合共返利5.33%,而馬拉松原油更合共返利13.94%。

主要原因在於,全球都在注重環保、碳中和,發展可再生能源之際,在二十年前堪比“黃金”的石化能源難討資本市場的歡心,新能源成爲當前世界可持續發展的主題,石化股也不得不轉型做新能源,才能讓市場對其前景恢復些許信心。

不過這還不夠,與煙草股一樣,石油股也不得不加大派息和回購力度,以彌補其可能被新能源替代的風險,這也是巴菲特如此鐘愛石油股的原因:他老人家應該認爲在中短期,石化燃料的地位或許會被撼動,卻無法被完全取代,至少在他有生之年難以看到這一幕,但是石油股返利豐厚,可以爲他帶來堪比高風險債券的穩定高收益,而這些石油股的實際風險卻沒有高風險債券那么高。

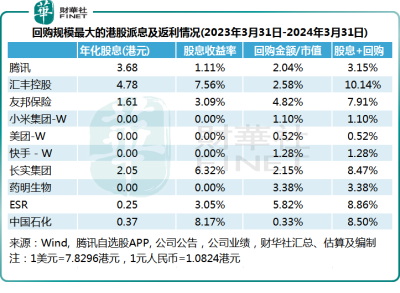

港股市場:匯豐返利最高

Wind的數據顯示,港股市場2023年3月31日至2024年3月31日期間回購金額最大的是騰訊(00700.HK),以589.85億港元回購了1.88億股,回購均價約合313.48港元,比現價305.40港元還高出2.64%。回購的股份數佔了其已發行股份數的1.99%,而回購金額則相當於其當前市值的2.04%。

騰訊從年初至2024年4月5日累計回購了1.96億股,佔其已發行股份數的2.04%,需要注意的是有2666萬股,約佔已發行股份數0.28%的股份尚未注銷。

此外,騰訊還宣派末期股息每股3.40港元,按現價計,股息收益率約爲1.11%。如此算來,合計股息收益率與回購金額佔市值比,騰訊的返利比重爲3.15%,遠低於阿裏巴巴的6.48%。

在Wind統計的港股十大回購股份中,財華社留意到特殊化工用品公司東岳集團(00189.HK)的身影,在截至2024年3月31日止12個月的回購金額統計中排名第四,回購數量佔了已發行股份數的23.12%,回購金額相當於其當前市值的24.72%。

值得留意的是,這些回購的股份尚未注銷。所涉及的回購股份系東岳集團的主要股東新華聯控股所持有,由於新華聯控股進行司法重整,其所持有的東岳集團股份也屬於重整資產的一部分,由東岳集團以自有利潤回購該控股股東持股並注銷屬於新華聯控股的債務重整方案內容。

鑑於東岳集團的回購有其特殊用途,我們在統計時暫且將該公司剔除掉。所以,在2023年3月末至2024年3月末期間回購金額最大的分別爲騰訊、匯豐控股(00005.HK)、友邦保險(01299.HK)、小米集團-W(01810.HK)、美團-W(03690.HK)、快手-W(01024.HK)、李嘉誠旗下的長實集團(01113.HK)、藥明生物(02269.HK)、綜合物流地產平台ESR(01821.HK)和中國石化(00386.HK)。

再看排名第二的匯控,除了出大力回購外,在主要股東中國平安(601318.SH)的壓力下,匯控派息更加積極,年內已派及已宣派股息總額達到每股0.61美元(約合4.78港元),按現價63.20港元計算,股息收益率高達7.56%,加上回購金額在內,向股東返利高達10.14%,遠超騰訊。

此外,同爲外資金融集團的友邦保險,在估值偏低的港股市場,也採用傳統的取悅股東方式來維持其股價表現,截至2024年3月末止的12個月合共撤資284.7億港元回購了4.1億股,回購金額規模相當於其當前市值的4.82%,再加上全年股息1.6136港元,合共向股東返利7.91%。

本土綜合企業如李嘉誠旗下的長實集團,也因爲其增長前景不明朗而長期受到估值低迷的衝擊,回購與派息雙管齊下,一來確保大股東李嘉誠家族有豐厚的穩定入息,二來爲其股價提供支持。

除了外資金融股外,中國的科技巨頭回購力度也不弱,包括美團-W(83690.HK)、快手-W(81024.HK)、小米集團-W(81810.HK),回購金額分別達到32億港元、27.62億港元和34.77億港元。

美團是在2023年11月28日決定從2023年12月1日起,不時在公开市場購回總金額不超過10億美元的公司股份,由於起步較晚,美團從2023年12月1日至今的股份回購數量佔其總股份數量的比重不算高,不過由於美團的市值體量大,回購金額規模已在港股市場中屬於出類拔萃型。可以想見,10億美元的回購額度全部用完的話,美團或實際向股東返利1.26%。

財華社留意到,這些科技公司持有豐厚的現金和龐大的投資,是其一手大力進行科研投資,同時還能積極返利的底氣。

截至2023年12月末,騰訊持有現金和投資總量達到萬億元人民幣,相當於其總資產的69.60%。小米的現金、存款加投資總額接近兩千億元人民幣,佔其總資產的59.71%,難怪能在投資小米汽車的同時還能回購。

美團的現金加投資總額規模相若,佔總資產的規模達到65.79%;同樣,快手的現金加投資佔總資產比重也在60%以上。

此外,與美股石化能源股以返利爲股價提供支持的做法相似,中國石化(600028.SH)也十分慷慨地派息和回購,來提升股份吸引力,中國石化全年宣派股息0.345元人民幣,約合0.37港元,相當於其當前H股現價4.57港元的8.17%。同時還斥資18.23億港元回購4.43億H股,合共向股東返利8.50%。

總結

綜合港美兩地市場,上市公司派息與回購的邏輯一致:爲股價提供支持,讓其所持有的龐大現金擁有比潛在虧損更理想的去處——取悅股東。

石化能源由於長期不被市場看好,返利力度也最大,以保障其吸引力。

不論是美股市場,還是港股市場,持有大量財務資源的科技股,在這些年都將回購提上日程,而且這些被視爲增長型(特徵是將財務資源用於增長項目而非派息)的上市公司,也开始宣派股息,或許意味着可投資的創新項目潛在回報不是太理想,迫使這些科技公司不得不將資金作別的用途,甚或暗示這些科技公司不敢冒險,而採取保守的取悅股東辦法,這可能不利於科技公司未來的高速增長。

所以,對於回購與派息,需要看兩面,並非向股東返利越高越好(或是長期高額派息和回購),因爲這通常意味着上市公司在中長期難覓增長動力,對其長遠估值並非一件好事,投資者在評估這些股份時,需要更全面地看待其基本面與前景展望。

作者:毛婷

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:【財華盤點】港美兩市,回購派息哪家強?

地址:https://www.breakthing.com/post/124875.html