摘要

在本文中,我將介紹投資者評估谷歌價值的三種方法。

我的分析發現,無論採用何種估值方法,谷歌都是一個強大的購买機會。

相對倍數比較表明目標價格爲173美元。

部分估值之和意味着187美元是公平的。

剩余收益模型計算的目標爲156.24美元。

前言

谷歌便宜嗎?這是一個有趣的問題,可以說很難回答。不同的投資者可能會得出不同的結論。但我認爲,歸根結底,這一切都與估值有關。

在本文中,我將介紹三種投資者評估谷歌價值的方法:相對倍數比較、部分總和估值和剩余收益模型。

我的分析發現,無論採用何種估值方法,谷歌都是一個強大的購买機會。

相對多重比較

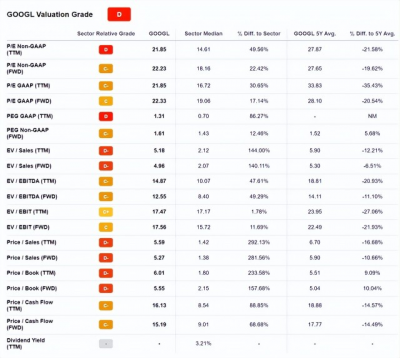

可以說,評估谷歌價值的最簡單、也是最膚淺、最無效的方法是通過簡單的多重分析。根據Seeking Alpha匯編的數據,谷歌目前的一年期遠期市盈率爲x22,市盈率是x5.5,而市盈率則是x5.3。

與行業同行相比,谷歌的估值大約在20%到300%之間,具體取決於相關倍數。

鑑於上述最初的多次介紹,投資者可能會認爲谷歌價格昂貴,這將是故事的結束。然而,我認爲這個故事還有很多東西。爲了准確反映多重估值,必須考慮公司的增長。此外,由於投資是一門相對的學科(在機會集中找到最佳選擇),因此有必要進行相對比較。

這就是說,我建議使用掛鉤比率,這是一種被廣泛接受的信息性估值指標,用於衡量公司當前股價、當前收益和預期增長之間的相對權衡。掛鉤比率是通過將一只股票的一年遠期市盈率除以分析師一致估計的三年復合年增長率來計算的。

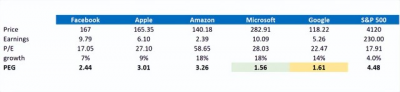

谷歌目前的估值爲118.22美元/股,根據分析師一致認爲的每股收益,一年期遠期市盈率爲x22.5。考慮到分析師估計的3年復合年增長率約爲14%,我將22.5除以14,計算出x1.6的聯系匯率。對FAAMG同行的相同計算結果表明,元平台的回報率爲x2.4,蘋果爲x3,亞馬遜爲x3.2,微軟爲x1.56。因此,相對比較而言,谷歌被認爲是FAAMG世界中第二便宜的,僅次於微軟。

如果我們將谷歌的聯系匯率與x4.5(參考標准普爾500)這一廣泛市場的聯系匯率指標進行比較,該公司看起來絕對是一筆交易。

綜上所述,投資者可能會說,谷歌應該合理地以FAAMG的平均掛鉤倍數交易,即x2.37。基於這一倍數,我們可以反向設計公司的隱含市盈率,因爲增長預期是堅定的。因此,每股的公平價格應該在173美元左右。

部件估值總和

我並不是“部分之和”估值的最大支持者,因爲我認爲,假設一家公司的業務部門可以在沒有摩擦的情況下剝離和/或投資者有足夠的洞察力將公司的基本面分配給各個部門是不合理的。但我知道,許多投資者喜歡將他們的想法固定在SOTP上,所以,來吧。

谷歌運營着三個關鍵業務部門:谷歌服務(廣告)、谷歌雲和其他投注。我們的想法是,如果我們能爲所有這些細分市場找到合理的獨立估值,並將這些數字相加,我們就能得出該公司的估值。

挑战在於找到合理的估值。但以下是我如何評價這些細分:

谷歌服務:對於谷歌服務,鑑於該細分市場是最成熟的,我建議使用DCF模型。根據我的估計,結合分析師一致估計,2022年可能產生970億美元的經營現金流,2023年約爲1120億美元。我假設終值增長率爲4.5%,非常合理的資本成本爲10%。基於這些假設,我計算出的企業價值爲18630億美元。

谷歌雲:雲業務部門預計2022年將產生269億美元的收入,運營虧損約37億美元。我認爲EV/銷售倍數是確定估值的最佳方法。考慮到高增長和高潛力的軟件公司通常以x15銷售進行交易,我認爲x10銷售可以說是一個合理的錨。因此,我估計企業價值爲2690億美元。

其他押注:鑑於其他押注產生的收入很少,且特定押注的基本面不透明,該部分是最具投機性且難以估值的。例如,我們知道Waymo在2021的估值約爲300億美元。此前,據報道,自動駕駛臂的估值高達2000億美元。考慮到“其他押注”的風險和缺乏錨定,我提倡一種非常謹慎的方法:零價值。

因此,爲了計算谷歌的合並企業價值,我們爲谷歌服務增加了18630億美元,爲谷歌雲增加了2690億美元,並爲其他投資增加了0美元。爲了計算公司的股東價值,我進一步加上谷歌961.9億美元的淨現金。

除以流通股,計算得出的公平價格/股約爲187美元。

剩余收益模型

剩余收益模型是我最喜歡的評估公司價值的工具,但可以說也是最復雜的。根據CFA協會:

從概念上講,剩余收益是淨收益減去普通股股東產生淨收益的機會成本的費用(扣除額)。它是在考慮公司所有資本成本後的剩余或剩余收入。

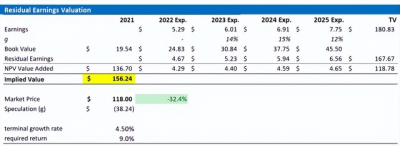

因此,我構建了一個具有以下假設的重新模型:

爲了預測收入和每股收益,我基於彭博終端上的一致分析師預測。我預計共識將持續到2025年。在我看來,此後的一切都過於投機。

在估算資本成本時,我使用了WACC框架。我根據標准普爾500指數建立了一個三年回歸模型;P找到股票的貝塔值。對於無風險利率,我使用了截至2022年8月1日的美國10年期國債收益率。我的計算表明,加權平均資本成本爲9%。

對於最終增長率,我採用3.5%的預期名義GDP增長率。雖然我認爲,與預計名義長期GDP增長相等的增長嚴重低估了公司的增長潛力,但我主張採用保守的方法。

<li>我不模擬任何股票回購-進一步支持保守的估值

基於上述假設,我的計算得出谷歌的基本情況目標價格爲156.24美元/股,意味着上漲超過30%。

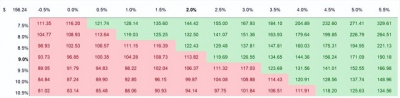

我知道投資者可能對谷歌的要求回報和終端業務增長有不同的假設。因此,我還附上了一個靈敏度表來測試不同的假設。作爲參考,與當前市場價格相比,紅細胞意味着估值過高,而綠細胞意味着低估。

結論

在本文中,我提出了三種評估谷歌價值的方法,可以說我的假設相當保守。值得注意的是,所有討論的估值技術都表明該股有相當大的上漲空間。

對於相對多重比較,我計算了173美元的目標價格,對於部分估值之和,我認爲187美元是公平的,對於剩余收益模型,投資者可以假設156.24美元的錨定。

本文純屬作者個人觀點,僅供您參考、交流,不構成投資建議!請勿相信任何個人或機構的推廣信息,否則風險自負!

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:谷歌便宜嗎?3種評估公司價值的方法

地址:https://www.breakthing.com/post/12681.html