周末在奧馬哈舉行的股東大會,向來是全球投資界趨勢若騖的盛事。去年芒格去世之後,只剩下94歲高齡的巴菲特在見證全球資本市場的潮起潮落與風雲變幻。

大家都擔心明年,不知道同一座位上主持會議的是否還是那一位,桌面上的可口可樂(KO.US)是否還在,台上是否還有膾炙人口的智者箴言。

且行且珍惜,結合巴菲特在2024年度股東大會上的評論與他的投資旗艦伯克希爾(BRK.A.US)的業績,財華社總結出巴菲特主持下伯克希爾(BRK.B.US)的以下投資特點:

安全高於收益在過去一年,股價表現最好的是AI芯概念英偉達(NVDA.US),但是從2023年末伯克希爾的美股持倉來看,它再次踏空。無疑,從收益來看,2023年和2024年第1季的大牛股非英偉達莫屬,此外,AI先鋒微軟(MSFT.US)也屢屢刷新市值高位,超越蘋果(AAPL.US)成爲全球市值最高的上市公司。

作爲全球長期投資表現最好的投資公司,伯克希爾沒有跟上這一波AI的漲勢,而是繼續留着蘋果重倉,主要原因除了巴菲特所稱的對蘋果發展前景有信心外,財華社認爲,蘋果的成本遠低於其持倉價值是一個原因,蘋果的“現金中立”政策將更多的財務資源回饋給股東,從長遠來看更能爲股東創造價值,因此伯克希爾在蘋果的投資上擁有很厚的“安全墊”——公平值與投資成本之間的差值。

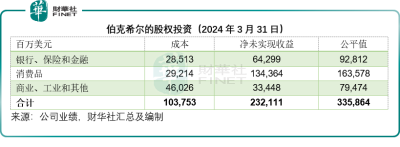

以伯克希爾2024年3月末的股權投資爲例,見下表,其公平值遠高於成本,淨未實現收益都已是其成本的兩倍有余。

伯克希爾追求安全感的另一個表現在其進行投資時的謹慎。以投資西方石油(OXY.US)爲例,從表面看來,巴菲特似乎是看好石化能源的未來,而進行大手筆的投資,但這其中有門道。

伯克希爾從2022年开始买入西方石油的普通股,到如今,其於西方石油的普通股權益已達28.2%,按當前西方石油的市值570.79億美元計算,持倉市值約爲160.96億美元。需要注意的是,西方石油於2022年、2023年和2024年第1季分別爲伯克希爾派發股息24百萬美元、1.42億美元和41百萬美元,合共2.07億美元,相當於其當前持倉市值的0.36%。

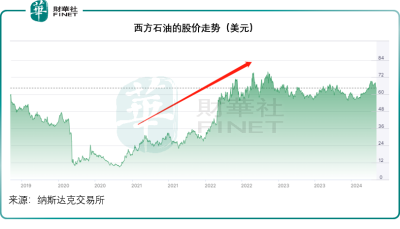

這還不止,西方石油2022年初的股價只有27.53美元,期內油價的大漲、巴菲特的持續增持、他的名人效應,加上自身的基本面經得起驗證,如今西方石油的股價已大漲至64.39美元,是2022年初的2.34倍。

這僅僅是伯克希爾對西方石油的普通股投資。

早在2019年,伯克希爾就投資了100億美元,买入西方石油的沒有投票權累計永續優先股,以及西方石油的普通股期權。西方石油的優先股每年股息率爲8%,西方石油可自2029年起選擇贖回,贖回價爲清算價值的105%,外加累積的未支付股息。

也就是說,通過持有的100億美元西方石油優先股,伯克希爾每年可獲得8億美元的股息,這一股息是優先於普通股的——也就是說,西方石油要將每年的淨利潤派發給優先股東之後,剩余的才能派發普通股。

而在這幾年間,西方石油已持續贖回這批優先股,但是到2024年3月末仍有85億美元,而且到2029年贖回時,西方石油還要溢價5%贖回,這一筆回報是相對穩定而安全的,確保伯克希爾能有13%的回報,此外,還附送一批普通股期權,在優先股贖回之後才能行權,行使價59.62美元較西方石油現價64.39美元折讓7.41%,也就是說,伯克希爾若現在行權,即可賺取7%以上的稅前收益。

可見伯克希爾大手筆投資不會打無把握的仗,事先已確保有8%的優先股收益,再逐步加注。

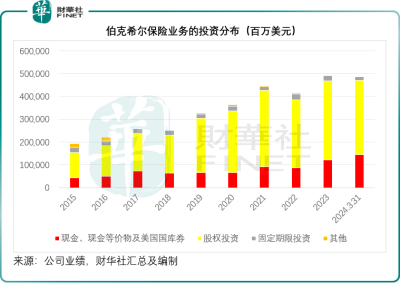

此外,現金或者流動性一直都是投資者安全感的來源。在美聯儲的加息周期到達高位,而且可能會盤亙一段時間之際,伯克希爾持有的現金規模也越來越大。截至2024年3月31日止,伯克希爾持有的現金、現金等價物及美國國庫券合共爲1435.09億美元,較2023年末增加了216.64億美元,佔其保險業務總投資的比例由2023年末的24.75%提高至29.35%,見下圖。

伯克希爾在季績中表示,將繼續持有大量短期投資,包括美國短期債券,並相信持有充裕的流動性至關重要,堅持在短期投資方面安全高於收益。

美聯儲加息周期的延續可能會壓抑整體經濟活動,令上市公司的業績表現放緩,但這是一個延後的過程,可能會反映在今後的股市表現中。伯克希爾在此時持有現金比高位建倉要安全許多,而且持有現金(尤其短期國債)可得益於美聯儲利率高企的影響,帶來更高的利息收入,這比投入到股市冒險要安全和穩妥得多。

總括而言,在安全方面,伯克希爾的做法是:

1)不追高網紅股,而是給自己留足夠的安全墊;

2)爲自己的投資設置安全的門檻;

3)審時度勢,合理保障流動性。

投資美國在股東大會上,巴菲特強調了他“投資美國”的堅持。事實上,在他的告股東書中,每年都會闡述這個觀點,主要理由除了愛國情懷外,最主要的還是美國是全球最大的經濟體,擁有最活躍的消費群體,而且美元是最常用的結算貨幣,與強人聯手,成功幾率至少高一半。

伯克希爾合並到業績報表中的主營業務,包括美國的保險公司、鐵路公司、能源和公用公司、消費公司等等,涉及到美國人生活的方方面面。

更重要的是,巴菲特強調愿意多繳稅,這是因爲稅收充裕,可保障美國的公共系統暢順運作,國富民強,而且通過在稅收上的話語權,伯克希爾可以擁有更大的話語權,或是政經籌碼。

看好一個標的就一把梭哈與投資學一再倡議的多元化分散風險理念不同,巴菲特對自己的投資研究有信心,看好一個行業或者一家公司,他習慣一把梭哈,而不是通過其他投資來稀釋風險,對蘋果的投資就是一例。

於2024年3月31日止,伯克希爾對蘋果的持倉市值達到1354億美元,佔其股權投資總持倉的40.31%。

很多年前,巴菲特就曾經說過,如果你認爲一家公司的潛在回報最高,就沒必要买其他次等一些的投資來攤釋你的投資回報。

當然,這樣做的前提是你得有巴菲特這樣的魄力和選股能力,才能萬無一失。

看前幾步投資是一項通通都要懂的學問,最起碼你得懂宏觀經濟,知道世界怎樣發展,當前處於哪個貨幣、通脹和經濟發展周期,才會知道該收還是該放。而全球經濟,離不开政治。例如,地緣局勢影響到油價走向,一國的財政負擔可能影響到經濟健康狀況,對醫療系統和社會保障系統的安置會影響特定行業的發展,貿易壁壘會增加本國居民的承擔壓力而引發通脹……

巴菲特的投資布局,就很注重這一點,而且往往比市場更早發現機會。例如,世界遊客意識到日元匯價偏低而到日本掃貨時,巴菲特早就布局日股,而且所布局的都是大巨頭,無一例外以日本產業省所支持的產業——礦業爲主營業務的綜合企業。

日本是一個礦產資源相對貧乏的國家,但同時日本又是一個舉足輕重的工業國,要發展工業,就離不开礦產資源,巴菲特所投資的五大巨頭,均爲在海外擁有礦山和礦採能力的資本巨頭,其所從事的行業不會沒有市場,另一方面,這些巨頭的產業遍布全球和各行各業,可以從全球經濟發展中得益。

掃貨日股之外,伯克希爾還趁日元匯率偏低發行日元債,既賺利差又賺匯差,非常聰明的資本操作。如果沒有前瞻性的視野與豐富的知識面,單單隨波逐流,伯克希爾只能喫到回報偏低的“尾水”,賺不了豐厚的回報。

資金的靈活運用伯克希爾還擅長“借力打力”,用別人的資金來賺錢,例如伯克希爾一直利用保險業務的浮存金來進行投資。

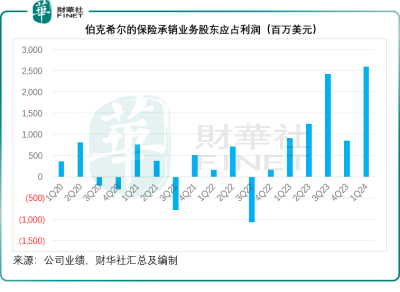

其保險承銷業務能保持健康的經營利潤,意味着伯克希爾“借錢炒股”,不僅不需支付利息,還能賺取收益。

見下圖,伯克希爾的保險承銷業務大部分季度都能產生正數股東應佔利潤。

事實上,經過多年的累積和回報,伯克希爾當前的投資組合公平值早已遠超浮存金。於2024年3月31日,伯克希爾的浮存金爲1680億美元,而其期末的險資投資資金規模則達到4890億美元,是其浮存金的2.91倍。

此外,伯克希爾的並表主營業務以公用設施爲主,能夠產生穩定的現金流,而無懼經濟周期。鐵路業務當前的固定投資相對穩定,同時又能產生穩定的收入,且能分享到美國經濟擴張的紅利。消費股則能兼顧到消費者的各種需求,不論AI如何改變人類的生活和工作方式,人類還是得消費、买零食,伯克希爾持有大量的消費股,能通過這些股份產生的穩定現金流,來滿足其未來的投資。

結語普通投資者也可以做到巴菲特這樣的優秀投資,需要的是持續學習的能力和毅力。每個人都有學習能力,只在於愿不愿意用心去做,這對於普通投資者來說並不是難事。

作者:毛婷

#精品長文創作季##巴菲特#

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:巴菲特的旗艦,投資特點有哪些?

地址:https://www.breakthing.com/post/127692.html