本文來源:高盛 Goldman Sachs

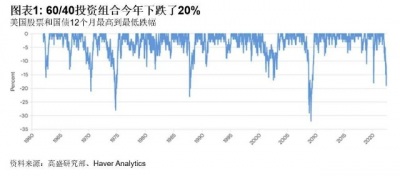

“60/40” 這個久經考驗的投資組合,遭遇了自二战以來最糟糕的开局表現。

高盛研究部的數據顯示,60/40 投資組合(即標准普爾 500 指數股票佔 60% 和 10 年期美國國債佔 40%)在 2022 年上半年下跌約 20%,創上半年跌幅歷史最高紀錄。這種投資組合結合了高風險的股票與相對安全的政府債券,有時配置企業信貸或國際股票等其他資產,因此以 “平衡” 著稱。但是,高盛研究部的資產配置研究主管 Christian Mueller-Glissmann 指出,幾乎所有的 60/40 組合都創下了有史以來最糟糕的开年表現。

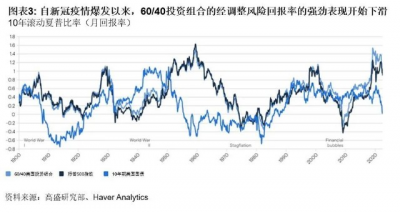

由於股票和債券的估值徘徊在一個世紀以來最高水平,今年年初幾乎所有資產都處於不穩定的狀態。過去幾十年較低的通貨膨脹率讓全球各央行得以不斷降低利率,以平緩商業周期,而這反過來進一步推動了股票和房價等資產的上漲。事實上,在新冠疫情爆發前的十年裏,簡單的 60/40 美國投資組合風險調整後回報率是其長期平均值的三倍。

然而隨着 2022 年的到來、消費者價格和工資的加速上漲,美聯儲等央行开始轉變政策。這導致實際收益率(債券收益率減去通貨膨脹率)出現了有史以來最大幅度的飆升。由於政策制定者試圖控制飛漲的通貨膨脹,股票投資者越來越擔心這些措施會減緩增長,並有可能導致美國這樣的大型經濟體陷入衰退。Christian 表示,隨着通脹飆升的預期消退,投資者最近的擔憂實際上已經從通脹轉向了經濟衰退。當然現在就淡化通脹風險可能還爲時過早,至少從中期來看是這樣。

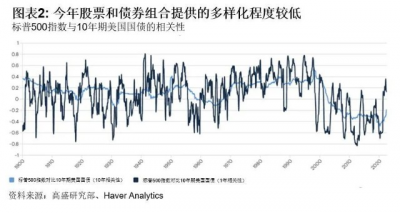

Christian 表示:“與上一個周期相比,增長風險和通脹風險並存的不利市場條件已然存在。” 通脹率上升和貨幣政策收緊(即中央銀行上調利率)都會對債券構成壓力。同時,這還意味着增長減緩。這對股票來說也是一個不利因素,而且股票估值也受到利率上調的影響。無論估值如何,這對於 60/40 投資組合是非常不利的宏觀條件。” 這意味着股票和債券之間的多樣化潛力將更小,自今年年初以來,兩者呈現了較高的正相關度。事實上,這種情況在歷史上屢見不鮮。

有趣的是,沒有人真正知道 60/40 投資組合的原出處。雖然這是一個流行的資產配置架構,Christian 認爲它並不適合所有人。例如,一個快要退休的人可能希望將更大比例的儲蓄用於債券,而一個處在投資職業生涯初期的人可能希望購买更多的股票。

作爲資產配置的起點,60/40 組合仍然有意義。高盛的研究顯示,自 1900 年以來這一直是純股票和債券投資組合風險回報最大化的最佳比例(盡管隨着時間的推移,股票的最佳配置有很大的變化且取決於更廣泛的宏觀條件)。

然而,只要通脹率上升和央行緊縮政策對增長繼續構成壓力,60/40 投資組合的前景就不會馬上改善。“目前的宏觀環境不會永遠持續下去,因此我不認爲這種投資組合公式已經過時,但它肯定不適合目前的情況。” Christian 說道,“例如出現滯脹,在一個既有增長風險又有通貨膨脹風險的市場環境下,60/40 投資組合是脆弱的,而且在某種程度上是不完整的。投資者應該考慮更廣泛地配置那些可以在這種環境下表現更佳的資產類別。”

我們在過去二三十年中習慣的低通脹率已不復存在,實物資產在這個周期中可能會更加重要。像住宅房地產這樣的資產可能產生超過通貨膨脹的利潤率。當消費者價格和大宗商品價格迅速攀升時,貴重金屬甚至藝術品和老爺車都可以用於保值。

從長期表現來看,包含黃金和房地產等實物資產的投資組合的表現甚至比 60/40 投資組合更好。Christian 認爲,自二战以來的最佳战略資產配置更接近於三分之一股票、三分之一債券和三分之一的實物資產。

他還指出,也有一些股票具有實物資產的特徵,比如那些具有定價權且有能力跑贏通脹創造現金流能力的公司。

投資者也可以考慮對能衝通貨膨脹的資產。“自動化就是一個因通貨膨脹率上升而受益於結構性增長的商業模式。在這個全新的世界裏,不斷上升的通脹和通脹不確定性會產生很多機遇。但最重要的是,這些機遇與我們在過去 20 到 30 年所認爲的最佳投資有很大不同。”

投資者已經注意到了這種轉變。相比多年後才可能產生利潤的科技初創公司,投資者更看好已經能夠產生收益和紅利的公司。受益於電子商務的加速發展,倉庫成爲了一種受歡迎的資產。隨着市場對可再生能源基礎設施的日益關注,儲能電池制造商也更受投資者青睞。

但經濟衰退風險的上升,一些實物資產在最近幾個月價格波動加劇。諾貝爾經濟學獎得主 Harry Markowitz 曾說過,多樣化是金融領域唯一的免費午餐。Christian 認爲,多樣化的原則也適用於實物資產投資。實物資產往往是異質性的,具有不同的風險。

例如,從長遠來看,房地產投資信托基金(REITs)往往能跟上通貨膨脹的步伐,但槓杆率很高,並在經濟衰退時表現不佳。基礎設施行業,如運營機場或污水處理系統的公司,可能有來自政府合同的穩定現金流,但可能面臨新的稅費或法規風險。雖然石油和谷物等大宗商品是必不可少的基本需求,但在供需不平衡的情況下,價格往往出現極動。

Christian 進一步闡述道:“實物資產投資也應遵循多樣化配置。高盛研究部的數據分析發現,在高通脹時期,房地產、基礎設施、黃金和廣泛的大宗商品指數之間大致相等的權重(大約各佔 25%)取得了最佳的風險調整後表現。” 他也認爲,主動型投資組合管理、私募股權和對衝基金等另類資產的配置,以及期權對衝等的新風險緩解策略,將在今後的多類別資產投資中變得更加重要。他補充說,“我不認爲分散投資是金融行業唯一的免費午餐。但可以肯定的是,它仍然是所有投資者的核心配置原則。”

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:上半年 “60/40” 投資組合歷史最差!要被拋棄了嗎?

地址:https://www.breakthing.com/post/12956.html