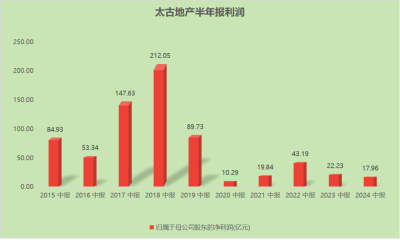

太古地產公布了上半年業績,營收72.79億,同比減少0.25%,淨利潤17.96億,同比減少19%。

連太古裏的業績都沒能穩住,那基本說明一個問題:有錢人买奢侈品的欲望降低了。

從今年各家奢侈品公布的中報業績也能感受到,全球市場除日本以外,幾乎都陷入了低速增長甚至負增長。Lvmh集團上半年營收下滑1%,淨利潤下滑14%,开雲集團營收下滑11%,淨利潤下滑50.8%,賓利、保馳捷、斯沃琪等幾乎是全面下滑。

比較有代表性的就是LV和开雲兩大集團,這兩家旗下的品牌幾乎覆蓋了整個奢侈品行業。

比如开雲有一半的收入來自Gucci,其他還包括Botteta Veneta、巴黎世家等;LV的陣容就比較豪華了,Tiffany、寶格麗、Dior、FENDI、以及CELINE等,除了香奈兒、愛馬仕,其余知名品牌幾乎都是這兩家旗下。

不過,LV各大品類的收入都在下滑,從高端酒到珠寶手表、再到配飾、手袋等。

作爲這些奢侈品品牌的房東,太古地產上半年的淨利潤也下滑了19%,至17.96億港元,這足以驗證奢侈品需求端出了問題。

數據來源:IFind

數據來源:IFind

太古銷售下滑

太古地產旗下主要是兩個知名商業,一個是太古裏,一個是太古匯,這兩個商業經營着全球頂級的奢侈品品牌,圍繞商業零售,太古也幹住宅开發以及辦公樓出租等,核心還是收租。

既然是商業收租,那賣的其實也是流量生意,太古匯的優勢在於入駐的品牌足夠頂奢,本身具有一定的地標效應,再加上地理位置都處於市區繁華地帶,可以說是不愁租的。

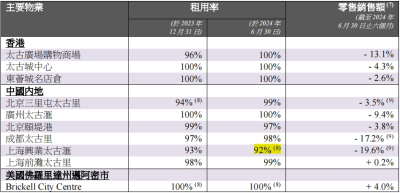

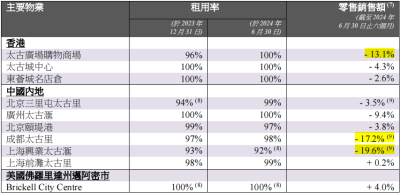

從最新公布的經營數據也能看到,太古旗下的物業幾乎都是滿租狀態,除了上海興業太古匯租用率只有92%以外,其余全部都在97%以上,香港三個物業全部滿租。

畢竟對於頂奢品牌來說,即便是出現階段性的業績波動,頭部品牌也輕易不會退租,但上半年的銷售額確實比較慘淡。下滑最嚴重的是興業太古匯,下滑19.6%,成都太古裏銷售額也下滑17.2%,以及香港太古購物廣場下滑13.1%。

從業績情況來看,辦公樓這邊出現了明顯的下滑,上半年辦公樓租金收了27.65億,同比減少6.59%,零售部分租金還增長了4.9%,至36.82億,其他部分佔比較低。

消費端低迷的本質原因是家庭部門的支出意愿降低,當然這個問題比較復雜沒法展开聊。這幾年地產、股票、基金,資產端的增長發動機幾乎全部熄火。

本次中報,百威亞太在一些區域的收入直接下滑了15%,當啤酒牛奶的消費都开始低迷,星巴克、可口可樂的都需求开始減少,那么這就不是個體經營的問題了。

收租不再穩健

躺平收租?大環境面前實際是很難躺平。太古地產近十年以來的營收增長幾乎停滯,2014年營收就已經達到154億,2017年峰值186億,但之後一路下滑,至2023年的146.7億。

數據來源:IFind

利潤方面,驅動太古地產增長的,一方面是租金利潤,另一方面是物業增值帶來的非現金利潤增長。

根據香港會計准則規定,投資物業的會計處理方法可以按成本模式計,也可以按投資公平值計,也就是A市場的公允價值變動。

太古地產旗下持有的物業基本都是豪華商業中心,在地產上行周期階段,這些物業也是會升值的,升值的部分可以計入利潤表。比如2017年、2018年太古地產的歸母淨利潤遠高於總營收。

但是從2022年开始,整個地產行業迎來了量價齊跌的調整,手裏持有的物業必然會縮水,那么減值的部分也是要計入利潤表的,2023年投資物業公平值虧損45億,所以這也導致太古去年歸母淨利潤同比減少67%,至26.37億。2017年,太古一年的利潤是339.6億。上半年投資物業公平值影響虧損8.79億。

新的周期

太古的業務已經擴張到美國、東南亞,但太古大部分的收入還是要靠香港跟內地。

2022年太古地產宣布要在未來十年投資1000億元,這其中有300億投資香港,500億投資於內地以及200億港元住宅买賣。基本還是以零售項目爲主,比如2023年公司花了97億從上海陸家嘴集團买下了浦東新區前灘地塊和洋涇地塊各40%的權益。

一切還是要看地產,只要地產還能持續漲價,家庭部門的資產就會修復,樓價上漲驅動太古利潤增長的邏輯才能重新確立。

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:太古裏賣不動了?

地址:https://www.breakthing.com/post/136821.html