剛才騰訊財報出來迅速統計了,給的結論是,“騰訊業績很好 感受和Q1差不多吧。遊戲更猛,但金融這塊差了一點,廣告差了點。

總體利潤增長52%,Q1是54%。扣除激勵503億單季,yoy63%。

估值一眼可見的低估。”

網頁鏈接

詳細看Q2財報前,我們先回顧下2024Q1財報:

**************************************************************************

非常好的業績,我昨天出來就忍不住贊嘆:

“騰訊太牛了,利潤率2016年來8年來第一次破31.5%,上次是2016年Q2。

主要原因是收入增長6.34%,不起眼,但毛利率大增從45%到53%,多了8個點。。最亮眼小程序和視頻號,尤其是視頻號“視頻號總用戶使用時長同比增長超80%”(這個和我們每個人看自己朋友點的東西,感官一致),視頻號驅動廣告收入增長26.4%加速,廣告的毛利率從42%升到55%,量價齊升有沒有。

上個Q“我改變此前認爲騰訊只是合理價格的看法。。我認爲這個價格低估了”,當下雖然漲幅37.8%不小。但我維持這個看法

鏈接:網頁鏈接

*********************************************************************************

回到2024Q2財報:

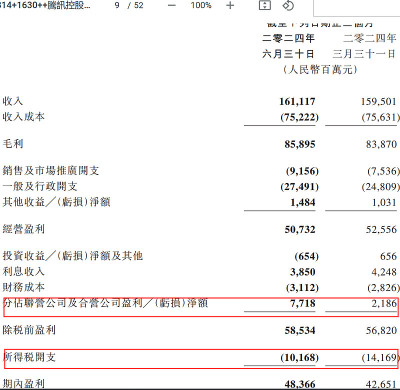

1.一張表看透利潤表(非經營略過)

因爲Q1過於驚豔,使得整個財報水位提升了一檔,所以,看利潤的時候,沒必要看同比,就直接看環比就可以。

Q1毛利838.7億,Q2是858.95億,毛利率Q1是52.58%,Q2是53.31%。毛利率繼續創創2016Q4以來記錄。

但毛利率-銷售費用-管理費用,Q2是492.48億,Q1是515.25億,Q2差了不少。毛利-銷售費用率-管理費用率,Q2是30.57%,Q132.3%,也遜色不少。

最終營業利潤,Q2是507.32億,比Q1的525.56億少。

那爲什么Q2給的歸母nongaap淨利潤遠大於Q1呢。主要兩個方面,一個是佔聯營企業合營企業的利潤多了很多,最終歸母就多了很多;另一方面是稅收,Q2大幅度少了稅。

看標紅部分:

最終,nongaap淨利潤是573.13億,嚴格說,股權激勵69.81億是成本,nongaap-股權激勵後的淨利潤是503.32億。這裏嚴格還要再扣除無形資產攤銷,不過,我們算ev(看資產負債表)的時候,本身把無形資產歸0看的,所以就不必攤銷了。

所以,這個503.32億的歸母淨利潤,可以認爲是當下騰訊Q2最真實的淨利潤了。

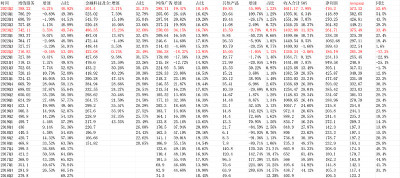

2.整體看下收入分布及利潤情況

增值服務收入788.22億,yoy6.21%,3月份的電話會議說Q2會恢復增長,如期實現。金融科技504.4億,yoy3.71%,這個有點拉垮;網絡廣告298.71億,yoy19.47%。網絡廣告去年增速的基數高,環比看增長10%多。

淨利潤方面,歸母nongaap淨利潤573.13億,yoy52.6%,,淨利潤率35.57%。

扣除股權激勵69.81億後,Q2歸母淨利潤503.32億,yoy63%。(前邊說了,合營聯營的貢獻多,稅收環比少了很多,這兩點不可持續,或者說,後邊增長不會很驚豔)。

單季度過500億淨利潤。不用期待很快的增長也很好了。

3.用戶根基盤穩如狗

視頻號總用戶使用時長同比顯著增長,得益於推薦算法的增強和更多本地化內 容。我們正系統性地加強交易能力,爲用戶提供更流暢的購物體驗,並促進商 家的銷售。

‧ 小程序總用戶使用時長同比增長超20%,得益於其強大的交易和內容生態。通 過小程序促成的交易額實現同比雙位數百分比增長。小遊戲總流水同比增長超 30%。

4.再看資產負債表

20240814,截止2024Q2財報,騰訊是輕資產公司裏邊比較極致的,淨現金正數,雖然不多,2024Q2是317.69億(Q1是868.78億,繼續加碼投資),淨現金率3.42%。我們好好看下。騰訊股東權益9275.97億,歸母權益是8606.81億,因爲還有少數股東權益669.16億。上下遊佔款方面,各種應收是1450.94億,各種應付是3690.86億,應付-應收是2239.92億,即騰訊佔款上下遊合計達2239.92億,佔比股東權益高達24.15%,上下遊地位是很強的。固定資產等經營資產(這裏包括土地使用權/遞延所得資產等)1531.49億,佔比權益只有16.51%,其他錢去哪了? 主要兩塊,高額的投資項目,權益性投資+其他長期投資合計7837.59億,佔比股東權益高達84.49%,歷史上雖然分了美團、京東股權,減持了sea,但可能隨着其他投資的增值或上市重估,騰訊的投資項目絕對額依然是在非常高位的,僅僅略低於2021Q4的7909.56億,這個太厲害了,越分越多;無形資產1776.21億,有使用權資產188億,合計1964.21億,這部分可以認爲是收購導致的資產重估或內部研發導致的資產化,總歸可以認爲是維持當前經營規模所必須的,某種意義是經營類的資產,這塊佔比股東權益高達21.18%。所以,大致可以認爲,1元的股東權益,佔款上下遊0.2415,合計1.2415元,投向是固定資產等經營資產0.1651,投向無形資產0.2118,這還剩下0.8646,再投向投資項目0.8449,還剩下0.0197,(即1.97%,這部分主要是其他非流動資產590.12億(遞延稅項資產、預付款、按金)、土地使用權234.79億。)資產負債表的大頭就是這些。

20240814,ev角度看,ev的概念是市值+有息負債,變種是市值-淨現金,淨現金的算法是“保守靠譜淨資產與保守可變現淨現金取低值”。我們假設投資的7837.59億全部按账面變現,看做現金,加上目前淨現金+317.69億是8155.28億。同時,保守靠譜淨資產按6642.6億(即歸母權益8606.81億-商譽無形資產1964.21億),取“保守靠譜淨資產與保守可變現淨現金取低值”爲6642.6億。。當前騰訊的市值是34842億港幣(股價373.8港幣),即31933.74億人民幣,(上次我們財報點評的時候20240523是35237.5億人民幣,當時是兩個月不到漲幅37.8%,這次是3個越不到跌了近10%)。那么扣減6642.6億是25291.14億(上次ev是28721.86億),這就是我們這裏計算的ev(企業價值)。

5.結論及估值

當前騰訊市值是31933.74億人民幣,ev25291.14億人民幣。

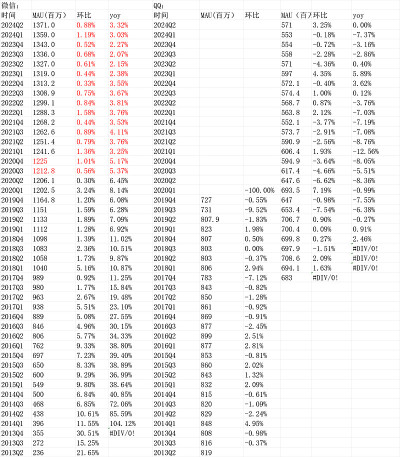

nongaap下,ttm淨利潤1951.8億,對應的市盈率是16.4倍;

但股權激勵是成本,nongaap並沒有扣除,最新2024Q2減掉股權激勵費用後的利潤503.32億,ttm淨利潤是1688.19億,對應市盈率是18.94倍。

但是,公司账上有很多錢(投資),所以需要減掉,用上面算的ev是25291.14億,按1688.19億最合理的淨利潤算,市盈率是14.98倍。

(這個是我認爲當下騰訊到底多少倍?如果只有一個答案,就是這個14.98倍)

我覺得是一眼可見的低估。此前我說過,老巴的指標,“10倍pe(高分紅是前提)买一個公司,等價於15倍pe,买一個未來10年年化增長7%的公司”,對應的長期收益率是10%。騰訊我覺得完全符合,且確定性很高。

ps.

15pe等價於10pe怎么來的,見這條:網頁鏈接

(以上觀點,不一定對)

【曼巴投資】

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:【騰訊控股2024Q2財報點評--一眼可見的低估】

地址:https://www.breakthing.com/post/136896.html