風險提示:本文僅是個人投資過程中的思考和階段性梳理,本人只是一個普通小散,文章觀點不一定正確,投資水平也很一般,文章中涉及的股票或者基金均可能有大幅下跌的風險,請保持獨立思考,市場有風險,投資需謹慎,文章觀點僅作交流之用,不構成任何投資建議,讀者朋友請勿據此操作!

本周交易記錄備忘:

調倉1:在3.66-3.81億人民幣市值买入雍禾長线大約0.34%倉位;

調倉2:賣出中籤新股“珂瑪科技”,盈利13490元;

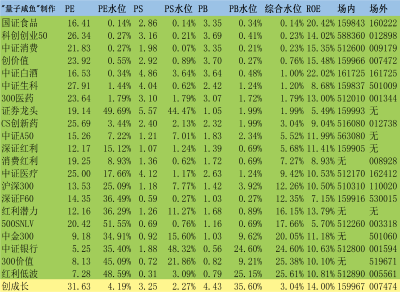

倉位分布表:

注:圖片內容來自“量子鹹魚”制作

投資過程記錄備忘:

Part1:食品飲料板塊底部繼續震蕩

看下鹹魚估值系統數據表裏面的我有持倉的消費類指數估值情況:

鹹魚估值系統數據表:

注:圖片內容來自“量子鹹魚”制作

中證消費:綜合估值水位0.23%【環比上周小幅下降,接近極值】;

中證白酒:綜合估值水位1%【環比上周小幅下降,接近極值】;

國證食品:綜合估值水位0.14%【環比上周小幅下降,接近極值】;

消費紅利:綜合估值水位7.27%【環比上周下降】;

大消費指數仍處於磨底階段,大消費指數板塊目前的估值吸引力依舊,本周在底部繼續震蕩,下周很多企業都陸陸續續要發布24Q2業績了,我的持倉股安井食品將在8.20日發布24H1業績,屆時再詳細分析一下。對於普通小散來說,後市漲跌都不是我們能夠操心的,我們能做的就是在市場底部不去恐慌割肉,在市場反彈時不去追漲,投資本身就是反人性的,這也是投資之道簡單卻不容易堅持的原因所在,在目前這個底部位置,我們更不能倒在黎明前。

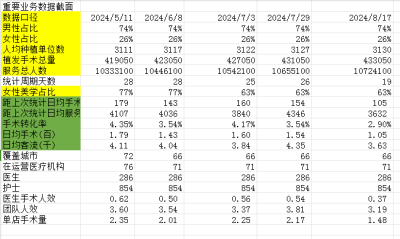

Part2:雍禾醫療24M8上半月植發轉化率有所下滑

注:圖片內容來自“量子鹹魚”制作

24.7.29-24.8.17日雍禾醫療日均植發人數僅105人/天,環比下降比較多,當然因爲時間跨度僅19天,因爲現在线下大盤數據都是以“千人”爲單位的,統計上可能有誤差,不過24M8植發轉化率可能比較差,看服務客流24.7.29-24.8.17日均爲3632人/天,雖然服務客流有所下滑,但是考慮到關了那么多門店,服務客流有所下降倒也是正常,但是手術轉化率下降到3%還是比較低的,考慮到統計時間比較短,後面還需要繼續跟蹤,另外8.22日會开業績交流會,到時可以看看管理層會不會透露關於24M7-M8的經營情況。

Part3:騰訊控股24H1業績還是不錯的

騰訊控股已經公布了24H1業績,關於業績分析,我已經單獨成文,這裏摘錄一些重點內容:

騰訊控股2024Q2的利潤端繼續大超預期,遊戲業務也似乎出現了拐點,就是收入增速低了一點,不過考慮到非常好的增長質量(利潤含金量很高),整體還是超出預期的,但是財報公布後市場似乎不买帳,可能和管理層在業績交流會上透露出的宏觀經濟增長壓力有關,表現爲金融科技業務的疲軟以及主動收縮貸款規模。

騰訊控股2024Q2營收1611億,同比僅增長8%,再次印證了騰訊控股進入了增速換擋的新階段,以往的收入高速增長難以持續,不過考慮到非常好的增長質量(利潤含金量很高),整體還是超出預期的,非國際會計准則下歸母利潤573億,同比增長53%,利潤率持續改善,24Q2單季度的非國際會計准則下利潤率處於35.57%的歷史高位。

騰訊控股未來收入的增長引擎主要是四塊:

a.視頻號+微信搜一搜+小程序的商業化變現增量

目前視頻號用戶使用時長已經大幅提升,用戶粘性在增加,視頻號+微信搜一搜+小程序的組合有望給騰訊控股繼續貢獻業績增量,目前最大的收入貢獻還是體現在信息流廣告和視頻號直播帶貨/視頻號小店上;

b.聚焦SaaS產品下的雲服務增長

騰訊控股雲服務業務主動收縮虧損、高度定制化的低毛利業務以及轉售業務,專注於盈利能力強、更容易貨幣化的標准化SaaS業務,在战略調整後,騰訊控股金融科技與企業服務的毛利率在逐季度提升改善,並且未來在混元AI的加持下,SaaS套裝的使用體驗會更佳;

c.海外遊戲市場貢獻增量

騰訊控股國內遊戲能保持小個位數增長就不錯了,未來遊戲的增長還得靠海外,不過之前對海外遊戲的增速偏樂觀了一些,未來海外遊戲部分增長預期就是10%左右;

d.微信小遊戲貢獻增量

微信小遊戲作爲騰訊進入新興休闲遊戲市場的嘗試,有望爲騰訊貢獻新的收入增量,微信小遊戲對於騰訊來說就是一個平台機會。

對於騰訊估值,主要採用分部估值法:主業估值+投資板塊估值

主業估值(市盈率估值):

2023年騰訊控股主業淨利潤(非國際會計准則下歸母淨利潤)1577億,預估2027年騰訊控股分業務板塊收入:

本土遊戲收入1396億;

海外遊戲收入709億;

社交網絡收入1271億;

社交廣告收入1657億;

媒體廣告收入148億;

金融科技及企業服務收入2718億;

其他業務收入57億;

那么2027年騰訊控股預計營收7956億,非國際准則下歸母淨利潤率估算爲31%(考慮騰訊控股主動收縮虧損及低利潤率業務、降本增效、增加高利潤率業務帶來的利潤率提升是可持續性的),那么騰訊控股2027年非國際准則下歸母淨利潤2466.3億,剔除預估股份酬金200億【拍腦袋,不一定准】,那么實際核心經營利潤2266.3億,給於25PE估值,騰訊控股主業合理估值爲5.666萬億人民幣;

投資板塊(公允價值法):

截止2024Q2騰訊控股目前持有股權價值合計共0.89萬億,再考慮股權變現帶來的折扣(7折考慮),那么投資板塊的估值就按0.63萬億計算;

那么估算騰訊控股2027年底合理估值約6.291萬億人民幣,當然這是比較保守測算情況下的估值,不過騰訊控股未來增長速度要換擋了,預計騰訊控股未來收入端增長勢能維持7%左右增速。

$騰訊控股(HK|00700)$$雍禾醫療(HK|02279)$$安井食品(SH603345)$

#周末雜談##炒股日記##復盤記錄#

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:周記:投資不容易,市場底部更不能輕易倒下

地址:https://www.breakthing.com/post/137212.html