從選股邏輯看, 表現更好的個股基本滿足2個條件: 一是主業足夠純正, 行業回暖爲其帶來很大的業績彈性; 二是市場此前的預期足夠低, 種種原因導致公司的估值/價值被忽視。

沿着這樣的思路, 可以認真研究一下符合以上兩個條件的成分股--華潤啤酒。 三十年前行, 終帶來“ 時間的復利” 。

8月19日, 華潤啤酒發布中報, 營業收入爲237.44億元, 歸母淨利潤爲47.05億元, 同比增長1.2%, 經營活動現金流入淨額同比增長了25.6%。

佔比“ 首超” 50%, 高端化發展步入新階段

目前, 華潤啤酒的啤酒板塊, 構建了“ 4+4” 品牌組合群, 即由勇闖天涯superX、 馬爾斯綠、 匠心營造、 花臉組成四大中國品牌, 以及喜力、 紅爵、 蘇爾等組成四大國際品牌。

其中, 2019年4月, 華潤啤酒完成了對喜力中國的收購與整合, 拿到了啤酒高端化進程中的一張王牌。 彼時國內啤酒高端化一是國際啤酒霸主百威英博, 二是青島啤酒。

經過幾年的努力, 2023年喜力啤酒在中國的銷量達60萬千升, 喜力銷量同比增長近60%。

到2024年上半年, 華潤啤酒次高檔及以上啤酒銷量較去年同期實現單位數增長, 其中通過電商渠道的銷量較同期增長約60%。 高檔及以上啤酒銷量較去年同期增長超過10%, 「 喜力」 、 「 老雪」 和「 紅爵」 等產品銷量, 均較去年同期增長超過20%。

更值得關注的是, 受益於此, 華潤啤酒中檔及以上啤酒銷量佔比首次超過50%。

從啤酒的總量上看, 這份中報體現出消費環境帶來的一定影響, 但就產品結構來說, 華潤啤酒在高端化領域裏又邁出了堅實一步, 這也是未來啤酒行業的核心高地。

華潤啤酒在高端化發展中取得的業績, 證明—— 啤酒高端化遠未見頂, 而是即將進入發展的新階段。

對此, 華潤啤酒董事會主席侯孝海表示, 當前中國消費品中國啤酒高端化進程已顯著推進, 從以品質提升、 價格提高和結構改變爲特徵的初級階段, 邁向價值化、 體驗化、 個性化和消費場景化並重的第二階段。

中金公司也在研報中指出, 華潤啤酒的啤酒業務, 產品結構持續優化, 高端化趨勢明顯, 這符合當前啤酒行業的升級趨勢。 並且認爲, 隨着消費者對品質生活的追求日益提升, 高端化仍將是啤酒行業發展的主线。

2024年上半年, 華潤啤酒持續推進“ 決勝高端” 战略落地, 通過各類主題推廣和渠道營銷活動, 繼續培育與推廣各重點高端品牌。

上半年, 華潤啤酒將「 勇闖天涯superX」 進行煥新升級上市; 國際品牌推廣方面, 开展「 F1」 、 「 歐冠」 、 「 歐洲杯」 、 「 ATP」 和「 喜力電音」 主題營銷战役吸引年輕消費人群, 推動喜力品牌持續高速增長。 一系列推廣動作, 對高端品牌的銷售起到了直接促動作用, 效果顯著。

2024年上半年, 華潤啤酒採取多項降本增效措施以控制經營費用, 實現未計利息及稅項前盈利人民幣63.65億元, 較去年同期上升約2.6%。 若不計已確認推行產能優化所產生的相關固定資產減值虧損, 和一次性員工補償及安置費用的影響, 啤酒業務未計利息及稅項前盈利, 較疫情前的2019年同期實現翻番, 未計利息及稅項前盈利率, 大幅提升多於10個百分點至28.3%。

啤酒毛利率逐年遞增, 白酒貢獻利潤奶牛

經過高端化布局與發展, 2018年到2024年中報, 華潤啤酒的啤酒業務, 整體毛利率從35%提升到46.91%, 逐年遞增, 達到截止目前的最高值。 以喜力爲核心的高端產品, 增長動能仍然強勁, 成爲華潤啤酒未來業績的有力保證。

以2024年中報作爲對比, 華潤啤酒46.91%的毛利率已接近百威亞太。 近五年財報數據也顯示, 華潤啤酒的銷售毛利率( GM) 呈現逐年遞增趨勢。

然而, 啤酒毛利低是不爭的行業事實, 即使做到頭部, 也要面臨紅海如青島啤酒、 燕京啤酒、 重慶啤酒等巨頭競爭。 形成對比的是, 白酒行業一直是我國高毛利的消費品行業。 拓展白酒業務, 成爲一條提高毛利和現金奶牛的路子。

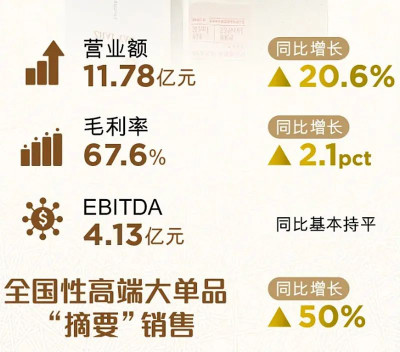

基於這一洞察, 華潤啤酒在近年來積極布局和運營發展白酒業務。 從數據上看, 2024年上半年, 華潤啤酒的白酒業務營收達到11.78億元, 較去年同期上升約20.6%, 帶動毛利率上升2.1個百分點至67.6%, 战績表現非常亮眼。

這一切都歸功於當初的战略眼光。 2023年, 華潤啤酒控股了一家白酒企業—— 金沙酒業。 同時, 華潤啤酒將華潤雪花事業部及華潤酒業事業部分开運作, 並將華潤系的三家白酒企業( 景芝白酒、 金種子酒業、 金沙酒業) 放在同一平台上管理。

華潤啤酒自交割後積極推進貴州金沙的投後整合、 賦能及提升, 在產品方面推出「 摘要3.0」 、 「 摘要宋詞」 、 「 金沙經典」 及光瓶系列吸引不同消費人群。 2024年中報顯示, 全國性高端大單品「 摘要」 的銷量較去年同期增長超過50%, 貢獻白酒業務營業額約70%。

依據啤酒渠道建設白酒, 取得成效後, 對毛利和公司的盈利能力產生了顯著的正向影響。 當前, 茅台爲代表的白酒頭部競爭激烈, 華潤啤酒在白酒業務上取得這樣的業績實屬來之不易。

下一步, 基於白酒高毛利的行業特徵, 同時繼續發揮華潤啤酒在管理和渠道等方面的優勢, 白酒業務的成長空間會越來越廣闊, 或許將成爲華潤啤酒確定性且有利的第二增長曲线。

估值前瞻

盡管當下, 中國啤酒市場復雜多變, 白酒市場面臨規模下滑, 但華潤啤酒依然有很大的成長發展空間。

從投資的角度來看, 考慮喜力於2018年收購, 華潤啤酒近5年的數據, 更有可比性。 當前, 華潤啤酒的市盈率在13倍左右, 處於5年來的最低點。

中報披露, 華潤啤酒中期股息爲每股人民幣0.373元, 較去年同期增長30%, 股息率已經超過了3%( 未計算今年發放的0.3元特別分配, 如計算在內, 則股息率爲4.3%) , 2023年的ROE在17%左右, 今年, 這一數值大概率會上升。

之前我們提到, 選股的一個標准, 就是ROE+股息率超過20%, 這是兼具成長與安全的標准, 華潤啤酒已經超過了。

下半年, 隨着房地產風險的逐步釋放, CPI的穩步回升, 消費大環境有很大機會得到改善。 作爲國內啤酒業的龍頭, 「 啤酒+白酒」 雙賦能公司, 華潤啤酒當前的估值, 已經有明顯的安全邊際。

任何時候, 能在波譎雲詭的商業世界中長久立足的企業, 才敢言未來的強大。 隨着高端化佔比提升, 以及白酒板塊利潤的釋放, 華潤啤酒大概率會跑贏行業, 甚至成爲整個消費板塊的領跑者。

華潤啤酒是難得的一家“ 啤酒+白酒” 雙輪驅動公司, 所以從投資標的的稀缺性上考慮, 值得看一看。

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:蓄勢反轉——華潤啤酒2024中報分析

地址:https://www.breakthing.com/post/137697.html