北京時間 2024 年 8 月 20 日美股盤前,華住(1179.HK/HTHT.O)發布了 2024 二季度財報。概括來看,華住此次各財務指標普遍稍好於預期,但業績繼續指向着走淡的酒旅需求,具體來看:

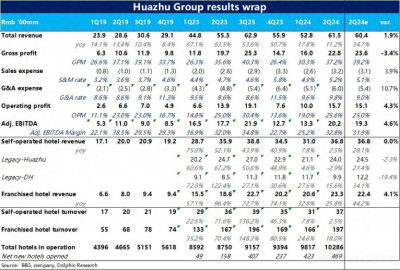

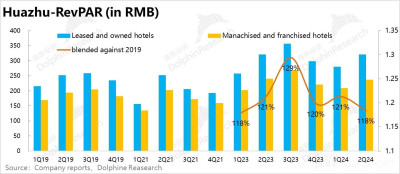

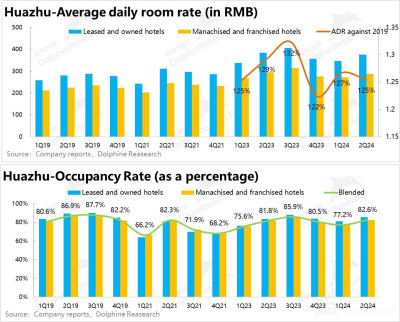

1、底層經營數據上,二季度華住酒店平均單間收入爲 296 元/夜,同比下降 2.4%。可見酒旅供需的景氣度在近幾個季度確實在平緩走低。價量驅動來看,本季度客單價相比去年下降了約 3%。入住率則爲 82.6%,高於去年同期約 0.8pct。可見,今年酒旅的需求仍在增長(入住率在增長),但在更理性的消費選擇(也可能有降級)和更均衡的供需下,價格的下滑是導致 RevPAR 走低的主要原因

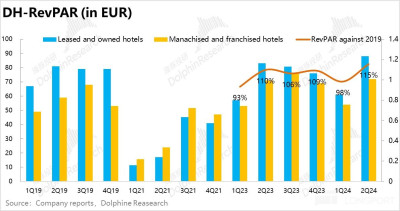

相比之下,歐洲的酒旅需求因爲歐洲杯和三季度內奧運會的帶動效應下,出現了一波明顯的拉升。平均單間收入(RevPAR)達到了 19 年同期水平的 115%,創下疫情以來的歷史最高。不過畢竟規模有限,對集團整體的影響不大。

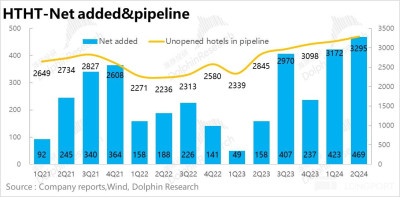

2、盡管近幾個季度供需景氣度有所走低,但華住的开店節奏卻在提速。本季合計淨新开酒店 469 家,相比上季度增長了 46 家。待开業酒店數量接近 3300 家,也比上季增多 120 多家。公司此次也宣布24 年全年开業新酒店的目標由 1800 家上調到 2200 家,明確體現華住要加速开店的意圖。相對逆周期的开店策略,雖邏輯上有助於公司的市佔率,但短期內也可能對盈利產生壓力。

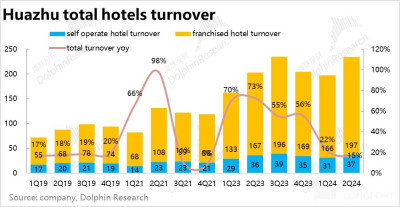

3、雖然本季國內平均 RevPAR 是同比略降的,但在高速的門店增長下,華住集團本季全部酒店的流水額仍同比增長了 15%,此指標能更准確地反映真實的經營狀況。

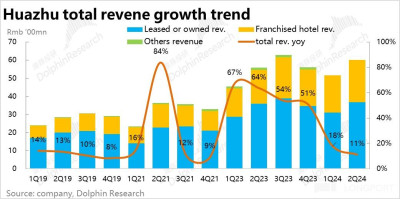

營收層面,本季度華住集團整體營業的增速繼續放緩到了 11%,相比市場預期多出 1.1 億。不過因爲收入口徑不同,門店數減少的自營業務收入的重要性被過於放大。

華住直營業務,因酒店數量淨減,收入增速僅剩 2%。但加盟業務的營收仍保有同比 26% 的增速,雖也在環比降速但依舊不俗。且相比流水 18% 的增速更高,換言之,華住在加盟業務中變現率也是提升的。

3、 由於加盟業務以淨收入口徑確認,成本端主要反映的是自營業務的成本,且相對剛性。本季華住整體的酒店運營成本同比/環比來看分別增加了 2/1 億,而營收則同比增加近 6.2 億。其中同比都略增的自營收入和成本大體相互對衝,而增量的加盟業務收入則大體轉化爲了增量的毛利。因此毛利潤是同比增加了 3 億多。毛利率同比提升 1.6pct,體現了公司逐步輕資產化、平台化的成果。

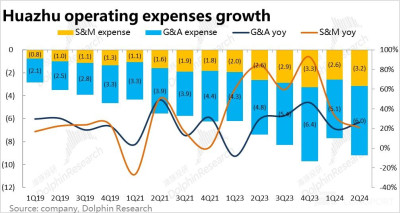

4、 不過,本季費用支出尚仍是有比較高的增長。其中銷售費用同比增加了 21%(約 0.55 億),一定程度上反映了門店數量增長需要更多的推廣,以及獲客難度可能的上升。另外,管理費用更是增長了 28%(約 1.2 億),提升幅度更明顯。據解釋,管理費用的增長主要是公司开始擴張員工總數,並增加了股權激勵的支出。

由於費用的增長,相比同比提升了 1.6pct 的毛利率,經營利潤的同比提升幅度縮窄到了 0.6pct,本季度爲 25.6%,不過相比更低的市場預期 25%,還是要好一些。

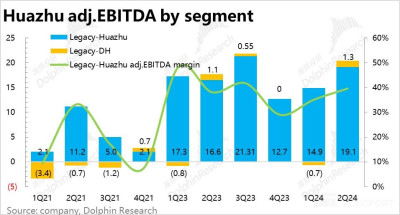

公司更關注的調整後 EBITDA 指標上,本季整體爲 20.2 億,比預期略多 0.9 億。分部來看,華住國內的 EBITDA 是同比增長了 15%。海外則是由 1.1 億增長到了 1.3 億,雖然增長不錯,但體量仍是太小。

海豚投研觀點:

首先,從華住的業績中,確實可以看到國內酒旅需求的景氣度是處在平穩下行的狀態當中,不過放緩的程度大體已在市場的預期內,各項關鍵指標的實際表現普遍比預期還稍好些。屬於驗證了景氣度趨於平淡的情況,倒也並沒帶來增量壞消息的情況。

而展望三季度,公司指引總收入會同比增長 2%-5%,相比本季度 10% 出頭的增速又進一步的明顯下滑。雖然大概率還是受自營業務的拖累(不排除下季度自營營收會同比負增長),且去年暑期也正是解封後酒旅出遊熱度的最高峰,基數較高。在上述兩個因素的影響下,增長放緩也屬合理,但同時也表明今年暑期國內的休闲酒旅的需求並不算火熱。

這么來看,解封後公司受益於出遊需求修復的利好周期,基本上是蓋棺定論的結束了。但行業 beta 紅利結束後,華住也仍有加盟門店擴張,促進市佔率提升的同時,也在把業務做輕(公司本身無需像自營業務承擔租賃等高額成本,和可能的個體酒店經營失敗的風險)。估值上,在明顯回調後,目前市值對應稅後經營利潤的倍數也回落到 15x 左右,後續就看公司在开拓門店同時,能否繼續保持不錯利潤增長的能力了。

以下爲詳細解讀:

一、酒旅景氣度平穩,不走強也不變弱

照理在解讀財務數據前,我們先從更基石的經營數據層面,回顧下華住本季度的表現。

1.1 供需趨於平衡,RevPAR 平緩走低

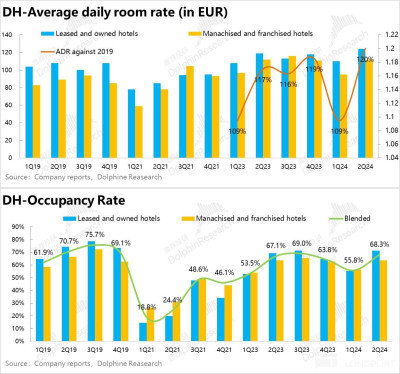

二季度華住酒店平均單間收入爲 296 元/夜,同比下降 2.4%。若都以 2019 年同期數據爲基准,本季度 ADR相當於 19 年的 118%,低於去年同期的 121%。可見酒旅供需的景氣度在近幾個季度確實在平緩走低。

從價量驅動來看,本季度客單價雖相比 19 同期仍上漲了 25%,但相比去年下降了約 3%。本季度入住率爲 82.6%,高於去年同期約 0.8pct。由此可見,今年對酒旅的需求實際仍是增長的(入住率在增長),但在更理性的消費選擇(也可能有降級)和更均衡的供需下,價格的下滑是導致 RevPAR 走低的主要原因

1.2 歐洲杯&奧運會,雙盛會下酒旅需求也大漲

相比之下,歐洲的酒旅需求因爲歐洲杯和三季度內奧運會的帶動效應下,出現了一波明顯的拉升。平均單間收入(RevPAR)達到了 19 年同期水平的 115%,創下疫情以來的歷史最高。不過畢竟有特殊活動的影響,並無法視作後續的常態。

具體來看,本季入住率和客單價都達到疫情以來的新高。其中客單價(ADR)達 19 年的 120%,相比上季度明顯拉高。入住率相比去年同期也提升了 1.2pct,但較之 19 年同期仍是下滑了 2pct 以上的。

1.3 开店節奏繼續提速

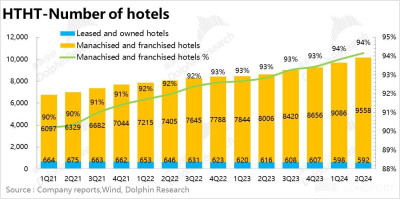

盡管近幾個季度酒旅的供需景氣度有所走低,華住的开店節奏依舊在提速。本季合計淨新开酒店 469 家,相比上季度增長了 46 家。待开業酒店數量接近 3300 家,比上季增多 120 多家。同時,公司也將 24 年全年开業 1800 家新酒店的目標上調到了 2200 家,同樣體現出公司要加速开店的意圖。從結構來看,依舊是自營門店依淨關店,加盟門店快速增加的情況,加盟門店數本季同比增加了 19%,集團經營逐步變輕。

相對逆周期的开店策略,雖邏輯上有助於公司的市佔率,但短期內也可能對盈利產生壓力。

1.4 門店增長下,流水仍有不俗表現

結合來看,雖然本季國內平均 RevPAR 是同比略降的,但在高速的門店增長下,華住集團本季全部酒店的流水額仍同比增長了 15%。且相比營收因確認口徑的不同,會弱化 3P 類收入的重要性,此流水指標更准確的反映了真實的經營狀況。

二、業務做輕,加盟業務托起增長

1.1 別看自營拖累,加盟業務仍有不錯增長

隨着酒旅景氣度的走低,本季度華住集團整體營業的增速繼續放緩到了 11%,相比市場預期多出 1.1 億。不過因爲收入口徑不同,門店數減少的自營業務收入的重要性被過於放大。

具體來看,華住直營業務,因酒店數量繼續淨減,收入增速是已大幅下降到 2%,近乎歸零。而加盟業務的營收仍保有同比 26% 的增速,雖也環比降速,但絕對角度看 26% 的增速顯然還是不錯的。營收相比流水 18% 的增速更高,換言之,華住在加盟業務中變現率也是提升的。

1.2 自營對衝成本,加盟用來賺錢

毛利層面,由於加盟業務是以淨收入計入財報,因此財報中的成本主要反映的是自營業務的成本,且相對剛性。可以看到,在相對旺季的 2Q,華住整體的酒店運營成本同環比來看分別增加了 2/1 億,而營收同比增加近 6.2 億,因此毛利潤是同比增加了 3 億多。毛利率同比提升 1.6pct,體現了公司逐步平台化的成果,但相比預期提升幅度看起來偏低。

具體來看,各項成本支出佔華住自營業務的比重基本都同比持平,換言之,都是同比略增的自營收入和成本大體相互對衝,增量的加盟業務收入則大體轉化爲了增量的毛利。

三、費用繼續較高增長,利潤還算可以

不過,本季費用支出尚仍是有比較高的增長。其中銷售費用同比增加了 21%(約 0.55 億),一定程度上反映了門店數量增長需要更多的推廣,以及獲客難度可能的上升。另外,管理費用更是增長了 28%(約 1.2 億),提升幅度更明顯。據解釋,管理費用的增長主要是公司开始擴張員工總數,並增加了股權激勵的支出。

由於費用的增長,相比同比提升了 1.6pct 的毛利率,經營利潤同比提升的幅度縮窄到了 0.6pct,本季度爲 25.6%,不過市場預期的經營利潤率更低爲 25% (即同比持平)。

而公司更關注的調整後 EBITDA 指標上,本季整體爲 20.2 億,比預期略多 0.9 億。分部來看,華住國內的 EBITDA 是同比增長了 15%。海外則是由 1.1 億增長到了 1.3 億,雖然增長不錯,但體量仍是太小。

<正文完>

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:國內酒旅繼續熄火,華住卻要加速开店?

地址:https://www.breakthing.com/post/137727.html