撰稿|行星

來源|貝多財經

近日,美妝品牌完美日記母公司逸仙電商(NYSE:YSG)對外公布了2024年第二季度財務報告。經歷了連續三年的收入下滑的逸仙電商,進入新業績周期後仍未創造奇跡,不僅總收入不及預期,利潤端也依舊在虧損的泥潭中苦苦掙扎。

誠然,深諳電商時代品牌營銷的逸仙電商曾創造出諸多輝煌“战績”。但在彩妝行業增速放緩、流量紅利減退後,居高不下的運營成本,以及營銷過程中根深蒂固的“平替+大牌同源”標籤,反倒成爲絆住逸仙電商轉型腳步的最大掣肘。

如今的逸仙電商,正處在走入轉變市場战略、拓展多元業務的重要基點。如果沒有持續的產品創新升級和品牌質效升維,該公司很可能會因缺乏長期價值,而再度重蹈消費者流失的覆轍。

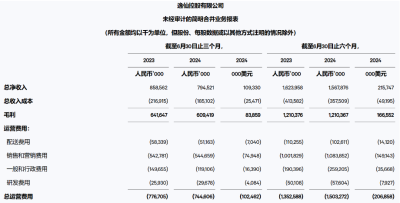

一、營收、利潤雙降,“國貨之光”光芒漸暗根據財報,逸仙電商2024年二季度實現營業收入7.95億元,未達到其預期的8.59億元至9.02億元,且較2023年同期的8.59億元下降7.5%;上半年的累計收入爲15.68億元,亦較2023年同期的16.24億元縮減3.5%。

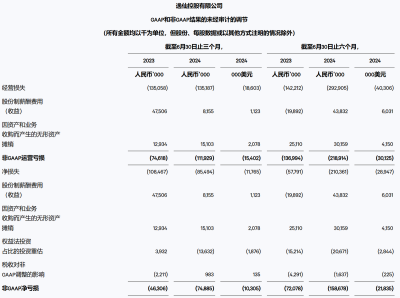

逸仙電商本季度的淨利潤爲-8549.4萬元,雖較2023年同期的-1.08億元減少21.2%,但仍未實現盈利。不僅如此,該公司的Non-GAAP淨虧損不降反增,由2023年二季度的4630.6萬元擴大61.7%至7488.5萬元。

2024年上半年,逸仙電商累計錄得淨虧損2.10億元,虧損總額是2023年同期5779.1萬元的三倍有余;Non-GAAP淨虧損亦達到1.59億元,較2023年同期的7207.8萬元猛增120.2%,虧損缺口越拉越大。

面對這份難言合格的業績,逸仙電商董事長兼CEO黃錦峰在財報中解釋稱,中國美妝行二季度表現低迷,618購物節不及預期,增長落後於整體消費品行業,因而在一定程度上影響了該公司的經營表現。

根據國家統計局發布的數據,2024年上半年我國化妝品零售總額爲2168億元,同比增長1.0%;但6月該品類零售總額同比下滑14.6%,低於消費品大盤增速,且是該月近十年首次出現下跌,消費端仍處於弱復蘇狀態。

從不確定性變量中尋求增量,是處在行業周期底部的品牌出奇制勝的法寶。實際上,美妝賽道中仍有不少品牌在上半年交出了不錯的成績單,歐萊雅的銷售和利潤呈雙增長趨勢,韓束也以200%的增速成爲上半年抖音美妝銷售的佼佼者。

相比之下,曾一度在各大電商平台銷量榜“霸榜”、創下“首個雙十一登頂天貓彩妝榜首國貨品牌”記錄的完美日記,自2021年從“618”天貓彩妝品牌預售榜TOP10中“落榜”後便一蹶不振,至今仍未回歸榜單前列。

另據財報披露,逸仙電商預計其2024年第三季度的收入約爲6.46億元至7.18億元,同比下降0%至10%。要知道,該公司三季度的收入規模在此前已連續兩年出現下滑,降幅分別爲36.1%和16.3%,整體業績頹勢不言而喻。

二、流量觸頂,大額營銷難“治病”遙想當初,借助“新國貨+電商運營”的風潮順勢而起的逸仙電商僅用了三年時間,便將旗下品牌完美日記推上流量頂峰,自身也實現了收入的迅猛增長。2018年至2020年期間,該公司的收入由6.35億元增至52.33億元。

大手筆押注營銷,是逸仙電商發展壯大的“登雲梯”。爲迅速鋪开品牌知名度,逸仙電商的營銷費用由2018年的3.09億元迅速膨脹至2020年的34.12億元,整整翻了十一倍,而其同期的收入規模,也不過翻了近九倍。

然而,當顯性流量趨弱,營銷拉高聲量的打法逐漸失靈時,逸仙電商堆砌而成的泡沫便逐漸化爲泡影。該公司的營銷支出在2021年達到40.06億元,同比增長17.4%,銷售費用率達到68.6%新高的情況下,收入僅增長11.6%至58.40億元。

逸仙電商並非沒有放慢營銷腳步、節省成本支出,其2022年的銷售費用同比縮減41.8%。但也是自這時起,該公司的經營業績走起了下坡路,收入於2022年降低36.5%至37.06億元,又進一步降至2023年的34.15億元,同比下滑7.9%。

更爲嚴峻的是,持續大額營銷的逸仙電商長期處於虧損狀態,四年內累計虧損近60億元。換句話說,逸仙電商已處於加大營銷投入,便很難創造盈利空間;而一旦縮減營銷成本,業績便會出現明顯下挫的進退維谷狀態。

2024年第二季度,逸仙電商銷售和營銷方面的費用支出爲5.45億元,與2023年同期基本持平,但收入佔比上升了5.4個百分點至68.6%,這一增長主要是因其增加了對抖音平台,以及新產品發布和在產品組合中建立品牌資產的投資。

相比之下,逸仙電商雖然在過往的幾年中持續加碼研發技術,二季度的研發費用也實現了14.5%的同比增長,但投入規模卻僅爲2967.8萬元,與同期的銷售費用相比僅是鳳毛麟角。重營銷輕研發如同陰雲,至今仍籠罩在逸仙電商頭頂之上。

三、護膚業務,會是救命良藥嗎?值得注意的是,轉型求增長是逸仙電商近年以來的運營主旋律,護膚賽道則是該公司近年來的業務發展重點。通過並購,逸仙電商目前手握Galenic(科蘭黎)、Eve Lom等護膚品牌,並運營着中國台灣醫美護膚品牌DR.WU的大陸業務。

按照細分類目劃分,逸仙電商2024年第二季度的護膚業務實現營收3.25億元,與2023年同期基本持平。不過,該品類本季度佔總收入的比例達到40.9%,較去年同期增長3個百分點。

據逸仙電商董事兼CFO楊東浩透露,逸仙電商旗下Galenic、EVE LOM、DR.WU三大肌膚護膚品牌的總收入同比增長5.0%,在銷售端表現出了強韌的增長性。而該公司總收入的下滑,則是受到彩妝業務收入同比下降11.4%的影響。

顯然,逸仙電商的護膚業務尚且難以彌補彩妝業務下挫帶來的漏洞。更何況,該公司第二增長曲线的搭建主要依靠對外收購,這類“洋品牌”扎根國內市場需經歷一段耗費時間與資金成本的品牌教育期,目前的業績表現並不穩定。

往前追溯可知,逸仙電商護膚業務一季度的收入爲2.45億元,僅是上一季度(即2023年四季度)5.5億元收入體量的一半,總收入佔比也降至31.7%。而在此前,該公司護膚業務一度實現11.4%的增長,收入規模能與其彩妝業務平分秋色。

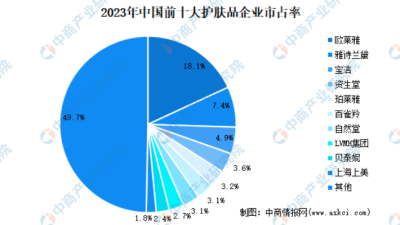

從更爲宏觀的角度切入,根據Euromonitor、中商產業研究院整理的數據,2023年我國護膚品市場規模爲2817.95億元,同比增長1.97%,隨着國民經濟的持續增長和消費升級趨勢的加速,該市場或將步入一個新的增長周期。

雖然護膚行業參與者衆多,但排名前十的護膚品企業2023年的總體市佔率已達到50.3%,穩坐市場的半壁江山;其中位列前三的歐萊雅、雅詩蘭黛和寶潔市佔率分別爲18.1%、7.4%和4.9%,佔總量的30.4%,行業集中度愈發顯著。

經過多年的品牌布局,消費者對護膚品的需求大多已走過“雨露均沾”的試驗期,形成了一定的消費粘性與品牌忠誠度。基於此,未來護膚品賽道的馬太效應或將更爲顯著,進入高成長通道的同時,呈現強者愈強的特質。

與此同時,隨着產品供應鏈的完善,創新差異化這一課題也變得愈發難解。在外部市場競爭激烈、自身盈利能力尚不可持續的情況下,逸仙電商借助護膚業務“後來居上”,形成多元化產品矩陣的發展道路,注定不會是一條順風順水的坦途。

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:逸仙電商營收失速、持續虧損,黃錦峰的完美日記騎虎難下?

地址:https://www.breakthing.com/post/137856.html