價值线 | 出品

熱點 | 欄目

邊江、荊軻| 作者

邊江| 編輯

導讀

剛剛,美聯儲主席鮑威爾在傑克遜霍爾年會上的發言震撼市場,宣告美國貨幣政策調整時機已至,9月美聯儲降息或已板上釘釘,未來更多應關注降息力度。

全球資產隨之躁動,納斯達克指數、標普500指數飆升,黃金、白銀、比特幣等資產也迎來暴漲。

降息將至,但究竟是預防式、衰退式還是危機性降息?這又將如何影響美股、黃金、比特幣乃至中國資產的走勢?

定調!降息終於要來了

今夜,在傑克遜霍爾年會上,鮑威爾表示,美國貨幣政策調整的時機已經來臨。他還表示:勞動力市場狀況降溫是毫無疑問的,就業市場似乎不太可能很快成爲通脹之源;當前的利率水平爲應對風險提供了充足的空間。

交易員在美聯儲主席鮑威爾的講話後增加了對美聯儲降息的押注;互換市場預計美聯儲年末前將有近100個基點的降息幅度。

瞬間,全球資產躁動!

美股三大股指一度上漲超1%,英偉達、特斯拉盤中漲幅超過4%;標普500指數漲幅超過1%,羅素2000指數漲1.5%,美國國債上漲。截至價值线發稿,各指數略微有所回落。

現貨黃金短线走高,暴漲1%,現貨白銀日內漲幅達2.1%,現報29.6美元/盎司……

同時,英鎊觸及2022年3月以來最高水平。

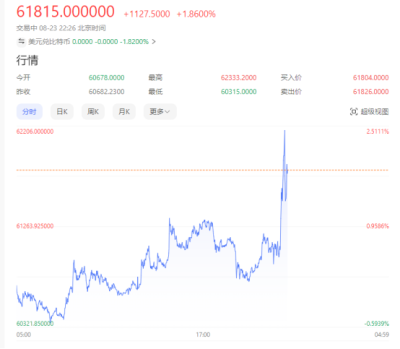

比特幣/美元也短线衝高。

會是哪種類型降息?又會怎樣影響美股?

會是哪種類型降息?又會怎樣影響美股?

美聯儲一輪降息已經板上釘釘!

華泰證券稱,這一輪即將到來的降息從性質可分爲預防式、衰退式、危機性三類。

1970s以來11輪聯儲降息周期,可以依據降息的催化劑和結果分爲預防式、衰退式、危機性三類。

三類情景下權益表現不同,考慮本輪爲預防式或衰退式二者其一,能否避免“硬着陸”是決定中期走勢的關鍵:

1)預防式降息中美股表現較強、首次降息前後上漲,如1995年;

2)衰退式降息中,衰退區間內美股下跌,隨着降息效果顯現、基本面預期改善上漲,如1989年降息周期中呈“N”型走勢;

3)危機性降息通常節奏快、時間短,危機解除後呈“V”型反轉走勢。A股/港股與美股類似,美債利率見頂後港股勝率更高。

總而言之,降息周期中權益市場中期走勢取決於降息性質,本輪關鍵點在於降息能否避免經濟“硬着陸”。

值得一提的是,8月21日,美國勞工統計局修訂了非農就業數據——在2023年4月至2024年3月統計周期內,美國新增就業崗位比之前預估的減少了81.8萬個。這是自2009年以來的最大降幅。

興業證券最新的一份研報指出,當前的數據量尚不足以判斷經濟是否會真正陷入衰退。但外界對於未來降息力度的預期正在增強。

黃金、比特幣會怎么走?

1、瑞銀:市場正在逐步適應2500美元/盎司以上的價格隨着金價續刷歷史新高,市場正在逐步適應2500美元/盎司以上的價格。

瑞銀全球貴金屬策略師Joni Teves認爲,盡管最近金價的上漲並沒有一個明顯的催化劑,但近期的宏觀經濟環境總體上對黃金是有利的。美聯儲的寬松政策預期、實際利率的下降以及美元的走弱,都是推動金價上漲的重要因素。地緣政治風險的持續存在,以及即將到來的美國大選及其對財政政策可能產生的影響,也增強了投資者對黃金的興趣。

瑞銀報告還指出,盡管近期紐約商品交易所(Comex)的淨多頭頭寸有所增加,但水平仍低於歷史最高點,表明整體市場定價仍然偏輕,投資者還有充足的空間繼續增加黃金配置。

瑞銀預計,隨着美聯儲开始降息,黃金的持有成本下降,黃金ETF的資金流入將會進一步增加。許多新興市場央行的黃金持有量相對於總儲備資產仍然較低,這表明這些央行還有增持黃金的空間。

2、比特幣在低利率情況下的對衝作用

鑑於貨幣政策不斷波動,預計比特幣和以太坊將在不斷變化的財政格局中佔據中心地位。利率下降可能會重新激發人們對跟蹤這些數字資產的加密貨幣 ETF 的興趣。隨着時間的推移,比特幣的表現優於主要指數和傳統資產,鞏固了其在通脹擔憂中作爲首要價值存儲手段的地位。隨着越來越多的投資者考慮從傳統投資中轉移,比特幣作爲通脹對衝工具的地位可能會得到主流認可。

此外,還需要注意的是美元可能貶值另一個值得關注的領域是加密貨幣資產與科技股之間的相互作用。

美聯儲降息可能會大幅提高作爲加密經濟支柱的科技公司的估值。英偉達 (NVIDIA) 和 Coinbase 等表現優異的股票已經在波動的市場中表現出韌性,降息可能會鎖定它們令人印象深刻的表現。通過提高運營靈活性和鼓勵投資,科技股可能會繼續與加密同行一起蓬勃發展。

如何影響中國資產?

如何影響中國資產?

對於中國資產,降息是好是壞?

有市場人士稱,答案是好事,至少不是壞事。但是依然要承認美元的霸主地位,承認美國在全球範圍內的巨大影響力。這個事實是不以人的意志爲轉移的。如果美國遇到大危機,比如2008年的次貸危機,中國日子也不見得好,中國股市更不見得好。畢竟,我們的習慣是,哪裏出事了,A股都得隨份子。

比較歷史,在非衰退性質的降息下,我們的資產能有較好的改善表現。具體而言:

股市中的高估值的新質生產力的制造業,應該得到更明顯的向上動力。這些高估值的標的,是這幾年美國加息下,資金溢出受害最大的一類。

港股應該比如A股有更明顯的向上波動,A股畢竟受政策環境影響更大,港股自由度高一些。

人民幣應該升值,日元升值屬性更大,因爲日元流動性更好。

增量資金之下,國內投資的風險偏好將上升,債牛應該終結,民營企業和小生產者群體要受益,他們承擔了最大的融資成本。

總體國內經濟形勢將進一步轉暖,總體基本面繼續持續向好,人民獲得感提高。

以上分析的風險在於,市場是否提前消化了降息影響,以及國內政策面是否出現改變。

不過也有機構人士認爲,在美元流動性的外溢之下,日本、東南亞、歐洲等資產的受益程度會強於中國資產,當前中國資產要想重新找回反彈動能,則需要更多關注自身原因。

附件:

本周A股重要交易數據

1、500億市值以上公司本周漲幅TOP5

2、100-500億市值公司本周漲幅TOP5

3、100億市值以下公司本周漲幅TOP5

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:剛剛,大轉向來了!鮑威爾今夜重磅講話,美聯儲降息會如何影響全球大類資產?

地址:https://www.breakthing.com/post/137974.html