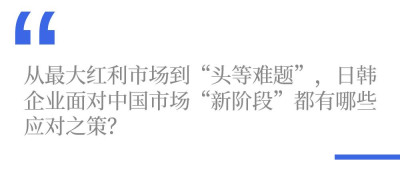

外企財報陸續出爐,日韓企業總體表現如何?

《FBeauty未來跡》梳理發現,以資生堂、花王、高絲爲代表的日妝企業,均在今年上半年實現了營業收入的增長,分別增長2.9%、6.7%、10.3%,在經營利潤上,花王更是出現123.7%的驚人增長。但這三家企業無一例外在中國市場遭遇下滑。

以愛茉莉太平洋、LG生活健康爲代表的韓妝企業總體表現略遜一籌,愛茉莉太平洋Q2營業收入出現2.4%的同比下滑,LG生活健康今年上半年的營業收入則出現0.1%的小幅下滑。不過,這兩大韓企的經營利潤都穩住了增長。其中,LG生活健康更是成爲這幾大跨國企業中唯一在中國市場實現增長的企業。

事實上,中國市場在日韓企業的布局一直具有十分特殊且重要的地位,但隨着近年來中國化妝品市場局勢的復雜化,日韓企業也處於集中性調整階段。前有高絲、資生堂集團旗下品牌葆木接連宣布關閉天貓旗艦店,後有愛茉莉太平洋在中國內地市場推全新高奢品牌。

在這個十字路口的關鍵階段,日韓企業們會做出怎樣的抉擇?

三大日妝集團實現增長,如何抵消中國市場負面影響成關鍵

近日,明年初即將升任資生堂集團總裁兼CEO的藤原憲太郎在年中財報會上表示:“目前市場環境非常不穩定,變得難以預測,如何讓生意的管理和成本結構變得有彈性,對資生堂而言是一件非常重要的事情。”

實際上,這個日妝“一哥”在今年上半年還是穩住了增長,集團淨銷售額達到5058億元(約合人民幣245.8億元),同比增長2.9%,但有喜有憂,同期淨利潤193億日元(約合人民幣9.41億元),同比下滑31.3%。

這背後離不开中國市場帶來的影響。雖然資生堂集團2024上半年在中國市場的淨銷售同比微增0.8%,達1317億日元(約合人民幣64.53億元),但不計匯率因素,中國市場上半年淨銷售實際下滑6.6%,其中一季度下滑3%,二季度下滑9%。與此同時,中國市場盈利下滑10.1%至49億日元(約合人民幣2.4億元)。

高絲集團盡管體量懸殊,但仍有一些亮點。2024年上半年財報顯示,集團銷售額同比增長10.3%至1591億日元(約合人民幣77.3億元),營業利潤同比增長31.9%至137億日元(約合人民幣6.6億元)。

按部門表現來看,高絲集團旗下的三大部門均取得一定程度的增長。其中,高絲美容部門上半年淨銷售額同比增長19.1%至312億日元(約合人民幣15.2億元),營業利潤更是暴增238.2%至39億日元(約合人民幣1.9億元)。財報指出,KOS Cosmeport旗下品牌和MAKE KEEP、FASIO品牌是美容部門銷售增長的主要驅動力。

不過,貢獻增長份額的主要還是日本、北美等市場,亞洲(除日本)成爲高絲在全球市場中唯一下滑的區域。財報顯示,亞洲地區銷售額爲233億日元(約合人民幣11.4億元),同比下滑27%。

這主要還是歸咎於中國市場,財報指出,集團在中國大陸和中國旅遊零售部門的銷售額都在下降。由於消費者支出疲軟和競爭激烈,商店銷售緩慢,市場庫存停滯不前,618的銷售額也遠低於去年。

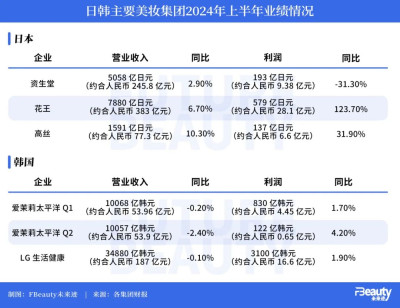

相較之下,另一百年企業花王的總體表現最爲突出。花王2024年上半年的財報顯示,集團淨銷售額爲7880億日元(約合人民幣383億元),同比增長6.7%;經營利潤達579億日元(約合人民幣28.1億元),大漲123.7%。值得一提的是,集團淨利潤更是同比暴漲152.8%至448億日元(約合人民幣21.86億元)。

對此,花王集團直言:“上半年表現強勁,增長超出了預期。”那么,增長源自於哪裏?就其主營業務部門消費品事業部的表現來看,健康與美容護理業務是最突出的一個。

該業務上半年銷售額爲2106億日元(約合人民幣103.36億元),同比增長11.6%。財報指出,護膚品和護發類別產品銷售額實現增長。例如集團於去年11月收購的澳洲美黑和護膚品牌BondiSands邦迪金沙的銷售額爲業績做出了貢獻。此外,化妝品業務也實現了0.8%的同比微增。

值得一提的是,就區域表現來看,消費品事業部門在日本、美洲、歐洲均取得不同程度的增長,其中,集團第一大市場日本銷售額增長3.9%、美洲增長18.3%、歐洲增長26.7%。

但和高絲一樣,中國所在的亞洲地區成爲唯一一個銷售額下滑的市場,其銷售額下滑2.0%至1111億日元(約合人民幣54.2億元)。花王多次在財報中指出,其在中國市場正在面臨零售增速放緩、市場競爭激烈等因素影響,且珂潤Curl在中國銷量下滑。

韓妝集團持續承壓,LG生活健康爲何能在中國“回血”?

相比較三大日妝集團在其它地區較好的表現,抵消了中國市場帶來的負面影響,穩住了大盤的增長,韓妝集團顯然更加喫力。

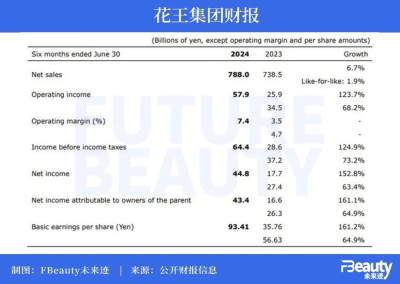

在今年一季度出現0.1%的營收下滑後,今年二季度愛茉莉太平洋的情況也不太樂觀,集團財報顯示,2024年Q2集團總營業收入同比下降2.4%至10057億韓元(約合人民幣53.9億元),營業利潤同比增長4.2%至122億韓元(約合人民幣0.65億元)。

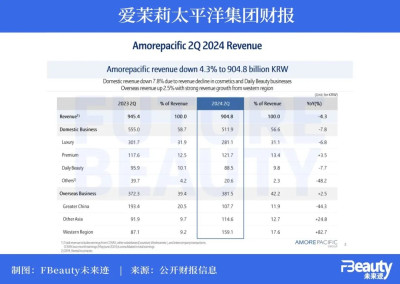

其中,佔集團營收近九成的主要子公司Amore Pacific二季度銷售額及營業利潤分別下滑4.3%及29.5%。而悅詩風吟、伊蒂之屋等其他單獨計算業績的子品牌雖然表現各有千秋,但整體還是帶動了營業利潤的增長。

按事業部門看,愛茉莉旗下佔比最大的奢華事業部(Luxury)銷售額出現6.8%的下滑,大衆美容事業部(Daily Beauty)出現7.7%的下滑,高端事業部(PREMIUM)成唯一增長部門,同比增長3.5%至1217億韓元(約合人民幣6.5億元)。

值得關注的是,就主要子公司Amore Pacific的地區表現來看,和幾大日企一樣,中國市場成了頭等難題。

財報數據顯示,中國市場營收下滑44%至1077億韓元(約合人民幣5.76億元),佔總營收比例也從上一季度的16.3%進一步下滑至11.9%。除中國以外的其他亞洲市場同比增長24.8%,西方市場同比增長82.7%。財報指出,這主要得益於新收購的功效護膚品牌CORSX。

綜合往季財報,自2023年第三季度开始,愛茉莉太平洋在大中華區的營收就呈持續下滑趨勢,截至今年二季度已經連續出現了四個季度的下滑。

另一韓妝集團LG生活健康的情況相對穩定,集團財報顯示,今年上半年集團營業收入同比微降0.1%至34880億韓元(約合人民幣187億元),經營利潤同比上升1.9%至3100億韓元(約合人民幣16.6億元)。

值得關注的是,在幾大日韓美妝企業中,LG生活健康是唯一在今年上半年的中國市場實現增長的集團。

按地區來看,該集團在韓國、北美、日本等市場均出現不同程度的下滑,但中國市場卻實現了7.7%的同比增長,總銷售額達4150億韓元(約合人民幣22.2億元),中國也就此成爲集團海外第一大市場。

在衆多外企紛紛頭疼中國市場之際,LG生活健康的表現實屬罕見,中國市場甚至成爲了其重要引擎,這是爲什么?

財報指出,Whoo後在中國市場线上銷售的強勁表現,成爲拉動整體銷售額增長的關鍵因素。從今年一季度开始,LG生活健康在中國市場迎來回暖,通過加強與KOL聯動、在A類商圈投放廣告、贈品派送等方式,實現9.9%增幅。而在許多外企認爲形勢格外嚴峻的二季度,LG生活健康也錄得了5.5%的增長。

可見LG生活健康在中國市場的改革動作已見成效,《FBeauty未來跡》曾在“深度|韓妝品牌是如何穩住生意的?”一文中具體分析過LG生活健康在中國的渠道、品牌等系列調整舉措,主要包括通過營銷活動積累品牌資產、針對KOL內容的多樣化合作以及通過品牌活動、深化服務在线下百貨渠道納新。

轉移战場還是積極應战?日韓企業正在做出決定

梳理下來可以發現,如今日韓企業穩住集團大盤無非兩種辦法:一種是以花王、高絲等企業爲代表,將企業的增長重心轉移至日本本地或北美等市場,來抵消中國市場變化給集團總體業務帶來的負面影響。

根據國家統計局公布的最新數據,今年1-7月,化妝品零售額僅增0.3%,總額達2410億元,其中7月份的零售額245億元,同比下滑6.1%。在中國美妝市場從高增長階段步入微增長甚至零增長階段,曾經因巨大的市場紅利而來的外資美妝品牌,在挑战來臨之際也开始重新思考應對策略。

歐萊雅中國副CEO馬曉宇曾公开表示:“中國市場變得越來越復雜。以前中國市場跟西方市場是很相像的。因爲看一個市場無非是看品牌、投資、渠道和人才。但中國市場發展太快了,如今很多運營的手段復雜程度遠遠超過了西方市場。”

在此情況下,也不難理解爲什么越來越多的外資美妝品牌加快調整的步伐,因爲如今的中國市場經營的靈活性與貼近性需求要遠遠大於曾經,外資品牌面臨的經營難題更突出,轉向开拓其它還有增長空間的市場也是權衡利弊之舉。

另一種則是以LG生活健康、資生堂等企業爲代表,开始針對中國市場進行集中性調整,以增強集團在中國的彈性與靈活性,正面迎接中國市場挑战。

實際上對於亞洲企業而言,中國龐大的人口數量從一开始就決定了它的重要性,即便當下的中國美妝市場增長速度不如從前,但企業仍然有機會從中挖掘出巨大的機遇,LG生活健康就是一個典型案例。

LG生活健康的調整思路還是很清晰的,從渠道、品牌,及市場布局三個方面均有所體現,例如進一步整合渠道資源,提升營銷靈活性;用科技實現品牌煥新,用科學傳播突出集團研發實力;從集團“一盤棋”出發,調整品牌矩陣等。

另一韓妝集團愛茉莉太平洋也在進行進一步的謀劃布局,今年7月,集團向中國內地市場引入了一個全新品牌“AP嬡彬”,這一品牌不僅定位集團品牌金字塔之巔,還將韓國醫美技術融入研發,順應了中國當下醫美護膚融合趨勢。選擇此時引入頂奢品牌進中國,可以看出愛茉莉太平洋對中國市場的決心。

資生堂也在加快變革的步伐,根據集團公布的2024-2025年的愿景和策略方向,希望通過增長和結構調整實現盈利並重回彈性,其中包括全球市場經營成本減少400億日元;在中國市場和旅遊零售板塊獲得高質量、可持續地增長;調動一些驅動性因素,實現利潤的增長等。

不難看出,資生堂集團的全球策略是對中國市場變革策略——“在中國建立可承壓的組織和可持續盈利的生意模型”的放大版本。

市場經濟規律決定了“紅利期”已經階段性地結束,現階段也更加考驗跨國集團的經營內功。實際上,相較於歐美企業,日韓企業在中國市場還是有地理位置、文化接近等優勢。當下的中國市場瞬息萬變,如何通過品牌矩陣、組織架構和營銷策略等改革舉措來重塑在中國市場的靈活性與優勢,是日韓美妝企業當下亟需解決的問題。

作者/巫婉卿

編輯/吳思馨

校對/桂玉茜

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:五大日韓美妝集團半年報拆解,誰在中國增長了?

地址:https://www.breakthing.com/post/138295.html