北京時間8月27日早,攜程集團在美股盤後公布了2024財年的二季度財報,概括來看走弱的國內業務和強勁的出入境&海外業務相互對衝下,營收體量和預期基本一致。不過non-GAAP口徑下利潤釋放顯著高出預期,詳細要點如下:

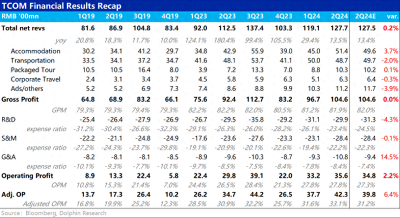

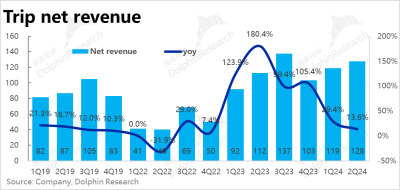

1、整體營收上,本季攜程實現淨收入128億元(剔除營業稅),同比增長13.6%,大體符合預期。相比上季近30%的增長,本季營收增速的明顯下滑,分國內和出入境&海外業務分別來看:

國內業務上,公司披露本季國內站點的酒店預定額大約同比增長了20%,但其中包括本地酒店和在國內預定的出境住宿。因此,國內酒店預定額增速大概率在mid-teens。

相比之下,本季度出境遊住宿和機票的預定額已恢復到19年同期的100%以上。純境外遊業務的收入同比增速則高達70%。上半年入境遊客數同比增長也高達150%。

可以明確的看到,雖然國內本地遊確實在逐步回歸常態,但出入境和純境外遊高速的增長,一定程度上彌補了境內業務的放緩。

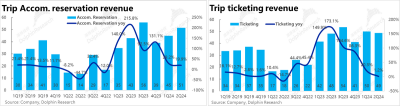

2、按財報披露的營收口徑,酒店預定業務的營收同比增長了近20%,較上季放緩了9pct,但還算保持着不錯的增長。但票務業務的收入增速則直接掉到了1.2%,趨近零增長。結合公司的解釋,主要是機票價格的下跌和減少了保險捆綁銷售導致了票務收入增速的跳水式下降。

其業務中,以廣告爲主的其他營收相比19年同期增速已達114%,較上季的99%進一步走高,是新業務中增長最強勁的。可見公司推進高利潤的廣告業務上有不錯的進展,對公司的利潤也會有比營收更大的貢獻。

3、費用層面,本季的營銷費用比支出28.4億,同比增長約20%,明顯高於收入增速,可見在國內業務趨緩和海外&出入境業務的拓展需求下,公司的營銷支出確實有向上的壓力。但在營銷投入明顯增長的情況,其他費用的支出仍是比較謹慎。研發費用同比減少近2%,管理費用的同比增速也僅6%。整體來看,較多的營銷支出和較低的研發和管理費用兩相對衝後,合計經營費用和市場預期基本一致。

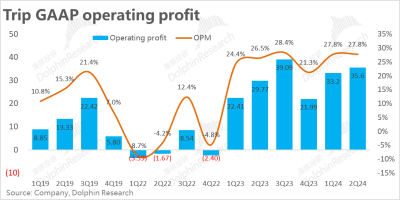

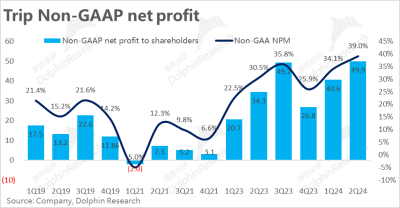

4、利潤角度,GAAP口徑下,由於實際的營收、毛利潤和經營費用和市場預期都差異不大,因此GAAP口徑下經營利潤爲35.6億,相比預期的34.8億也大頭相近。

而在Non-GAAP口徑下,加上本季6.7億的股權激勵費用(上季爲4.5億)之後,實際經營利潤42億也是小幅超出市場預期的40億上下的。

海豚投研觀點:

攜程本季度的財報,嚴格的角度來看不算非常強勁的表現,收入僅是符合預期,在走高的基數下增速明顯的下滑。GAAP口徑下經營利潤僅是稍高於預期,環比增長幅度不大,利潤率也是環比持平的,並不算很超預期。

但其稀缺之處是,在本季度海豚投研覆蓋的近乎所有泛消費板塊公司的業績或多或少處在“爆雷”範疇內,營收增長大多不及預期明顯走弱的對比下,攜程本次在達標交付預期中增長的同時釋放的利潤也比預期更高,已算得上是稀缺的優質答卷。

背後的邏輯是,攜程等整個泛酒旅市場受累於境內需求走弱的情況下,攜程更能受益於出入境航班&旅行需求的恢復,以及近期我們和多國开放免籤的政策利好。因此,靠出入境&海外遊需求的快速修復,在相當程度上對衝了國內業務的走弱。同時,由於出入境&海外遊的客單價更高,平台的變現空間更高,也有利於公司的利潤釋放。本次業績基本驗證了市場的相對看多邏輯。

而此次薄弱的環節——幾乎零增長的機票業務——背後的原因之一是攜程減少保險等捆綁X產品的銷售力度。這個選擇,在海豚君看來,部分是公司在業務整體打开局面的情況下,主動選擇去更好地平衡平台機票變現與用戶體驗之間的矛盾,不算是非常嚴重的壞消息。

展望後續,公司預期下季度在更高的基數下,國內業務的營收增速會有進一步的趨緩,特別體現在客單價(ADR)的角度。不過同樣的,出入境業務相比二季度修復程度會進一步走高,純海外業務(Trip.com)也會保持高雙位數的增長。兩相對衝下,下季的增長和本季會大體持平,利潤額則會進一步走高。

估值角度,由於先前的大幅回調,公司盤前的市值對應24年的稅後經營利潤大約爲17x。此估值對比其他中概不便宜,但考慮到攜程“前瞻性”的出入境&海外業務布局,和少有業績還算不錯的稀缺性,也不算貴。後續股價表現還是要取決於,海外業務能不能交付比預期更強的增長和利潤了。

回購層面,公司本季回購了3億美金,略低於當期市值的1%,相比於其他中概回購的力度不高,當然公司目前的市值也並不明顯低估,回購的緊迫性也不高。據管理層的說法,目前公司的回購更多是爲了對衝股權激勵帶來對股份的攤薄。

以下是詳細點評:

一、國內趨於平靜,但有海外接棒,無需驚慌

整體業績上,本季攜程實現淨收入128億元(剔除營業稅),同比增長13.6%,大體符合預期。在越發走高的基數下,相比上季近30%的增長,本季營收增速的明顯下滑,仍是驗證了國內整體酒旅需求的趨於常態。

國內酒旅需求趨緩,但出入境遊明顯復蘇是市場對本季度業績共識和默認的判斷,那么實際情況如何?

首先國內業務上,攜程本季國內站點的酒店預定額大約同比增長了20%,其中包括本地酒店和在國內預定的出境住宿。換言之,國內酒店預定額增速大概率僅爲mid-teens。

相比之下,本季度出境遊住宿和機票的預定額已恢復到19年同期的100%以上。純境外遊業務的收入同比增速則高達70%。同時,上半年入境遊客數同比增長也高達150%。

可見,雖然國內本地遊確實在逐步回歸常態,但出入境和純境外遊則有相對不俗的增長,一定程度上彌補了境內業務的走緩。

按財報中披露的營收口徑,酒店預定業務的營收同比增長了近20%,較上季放緩了9pct,但仍保持着不錯的增速。但票務業務的收入增速則直接掉到了1.2%,趨近零增長。結合公司解釋和行業反饋,機票價格的明顯下跌應當是導致票務業務增速跳水式下降的原因之一。另外據公司解釋,本季度機票捆綁保險銷售的情況也減少了,這一方面也是收入增長放緩的原因之一,但另一方面也有助提升消費者的體驗。

二、廣告業務增長依舊不俗

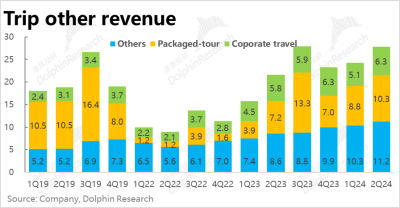

上述兩個支柱業務外,攜程的其他三項業務中:

1) 商旅業務相比19年同期增長約105%,較上季的115%略有放緩。作爲公司主要發力的新業務,商旅業務的體量較疫情前已經翻倍,本季度放緩的幅度也不算很大,可見商旅的需求彈性相對弱些。

2) 打包遊產品至今相比19年同期還低2.5%,修復程度交上季進一步提升,但顯然仍是表現最弱的。

3)以廣告爲主的其他營收相比19年同期增速已達114%,幅度持續走高,是三個新業務中增長最強勁的。可見公司在廣告業務上還是有不錯的進展,且廣告業務的利潤率很高,對公司的利潤會有比營收比例更大的貢獻。

三、營銷費用增長被其他費用對衝,調整後淨利潤明顯走高

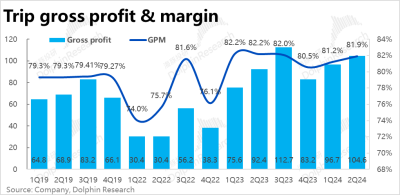

盈利層面,本季攜程的毛利率繼續環比小幅走高0.7pct到81.9%,雖然較23年時的高點還有一點距離,但近三個季度在持續走高。海豚投研認爲毛利率的環比走高這應當是利潤更高的出境業務比重上升的貢獻。毛利潤絕對額上近105億,和市場預期完全一致,同比增長13%和營收增速基本一致。

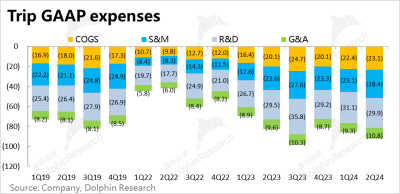

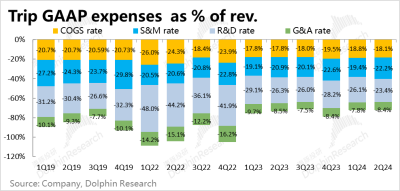

費用層面,本季的營銷費用比支出28.4億,同比增長約20%,明顯高於收入增速,可見在國內業務趨緩和海外&出入境業務的拓展需求下,公司的營銷支出確實有向上的壓力。

不過在營銷投入明顯增長的情況,其他費用的支出仍是比較謹慎。研發費用同比減少近2%,管理費用的同比增速也僅6%,且其中本季股權激勵的支出達3億,同比增加了0.8億。

整體來看,較多的營銷支出和較低的研發和管理費用兩相對衝後,合計經營費用和市場預期基本一致。

GAAP口徑下,由於實際的營收、毛利潤和經營費用和市場預期都差異不大,因此GAAP口徑下經營利潤爲35.6億,相比預期的34.8億也大頭相近。

而在Non-GAAP口徑下,加上本季6.7億的股權激勵費用(上季爲4.5億)之後,實際經營利潤42億也是小幅超出市場預期的40億上下的。

<正文完>

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:攜程:拉胯與瘋批之間,中概終於有個正常的了!

地址:https://www.breakthing.com/post/138504.html