投機者注意風險!

常言道“好飯不怕晚”,但來的晚的可不一定是好飯。

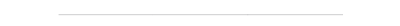

在萬衆矚目中,美股“總龍頭”英偉達終於承一衆巨頭,公布了2025第二財季(自然年2024年二季度)財報。表面上看,這次英偉達的財報數據,用一句話來總結就是“形勢不是小好,是大好,越來越好!”

具體說來,英偉達Q2營收爲300.4億美元,超過市場預期的287億美元,同比增長122%,此前三個季度的同比增速都超過了200%;在GAAP規則下,淨利潤同比大增一倍多,至166億美元,合每股收益爲0.67美元,超過市場預期。與AI直接相關的數據中心業務貢獻營收263億美金;Q2毛利率高達75.7%

圖片來源:英偉達官網

然而業績和股價之間,從來不會是簡單的线性關系:這次英偉達的股價的表現,並沒有重復此前四次“出財報必漲”的故事。

雖然英偉達第二財季營收和利潤均超出華爾街的預期,第三財季營收展望也高於分析師的平均預期,但低於最樂觀的預期,這導致其股價在盤後一度大跌8%,最終收跌6.9%。

具體說來,英偉達預計三季度營收約爲325億美元,這將比去年同期增長80%,高於分析師平均預計的317億美元。然而,市場對英偉達三季度營收的最高預期達到了379億美元,這引發了人們對其爆炸式增長正在減弱的擔憂。

也許是爲了穩定股價,英偉達還宣布,已批准價值500億美元的股票回購計劃。至於效果,只有等未來檢驗了。

對於此次英偉達“業績漲,股票跌”,著名分析師郭明錤也有自己的觀點:

1.F3Q25的營收預測看似優於賣方預期($300-320億美元),但實際上低於买方預期(330-350億美元),這是造成財報後股價下跌的主因之一。

2.先前提及觀察重點之一是Blackwell RTO費用對獲利的影響,英偉達也提到這影響並指出此負面影響可能會持續。產品轉換期對獲利的負面影響在財報前較少人提及,這在短线上不利股價。

股價波動,早有預言

其實在這次發布會之前,市場對英偉達股價的劇烈波動已經“嚴陣以待”——就在兩個多月前,英偉達股價從140美元一路下滑至90美元,如今又回升至120美元上方,漲漲跌跌之間,被撕掉的報告紙片,漫天飛舞起來,宛如一出現實版六月飛雪!

圖片來源:東方財富網

英偉達的波動曾經誇張到什么程度?就在一個月前的7月30日,英偉達下跌7%,創下三個多月來的最大跌幅,市值蒸發1930億美元。截至目前,英偉達還保持着美股歷史上最大的單日市值波動紀錄:3300億美元。當時甚至有評論稱,英偉達的股價波動率堪比“數字貨幣”。

在科技巨頭紛紛表現出見頂的跡象之際,英偉達的這份財報雖然不錯,但也很難稱得上科技股的強心針!

此前,摩根士丹利在最新報告中預測,如果英偉達的收入超出預期,AI相關股票的價格可能會有3-15%的上漲空間。相反,若不及預期,整個AI股票組可能會有5-10%的下跌空間,並且股票選擇的優先級可能會逆轉。而英偉達作爲“全村的希望”,萬衆矚目再正常不過了!

摩根士丹利之所以做出這種預測,實在是因爲:科技股的故事還能講多久誰也不好說。

且不說7月底,特斯拉財報不及預期,谷歌的YouTube廣告收入不及預期,給了納指來了一次“雙擊”,到了8月初,微軟、Meta、蘋果和亞馬遜相繼的發布財報顯示,盡管四家公司的總體收入和利潤均超市場預期,但是市場反應卻各不相同,美股三大指數也因此在漲跌之間反復橫跳。

細究起來,“家家有本難念的經”,財報總體的光鮮亮麗背後,隱藏着一些細節上的瑕疵——按照金融投資的邏輯,魔鬼往往就隱藏在這些細節裏。

以微軟爲例,2024財年第四財季,微軟Azure雲計算業務收入同比增長 29%,但低於分析師預期的31%。這是自2022年以來,該部門首次增長低於預期,而且也低於過去兩個季度的增幅。

至於谷歌,由於第二季度AI部門收益不及華爾街預期且Youtube視頻平台廣告收入不及預期,同時谷歌又預計第三季度的开支將進一步增長,導致投資者對其未來利潤率的擔憂,因而財報發布當天,谷歌大幅下挫5%。

同屬“七姐妹”陣營,面對其它成員的股價波動,英偉達不可能獨善其身,但從基本面上,七家公司各有各的業務,而作爲一家“賣鏟者”,英偉達的前景,很大程度上不是取決於其它巨頭賺了多少錢,而是這些巨頭愿意花多少錢——別人有錢是別人的,把別人的錢賺到自己口袋,才是實打實的本事!

不過幸運的是,至少可預見的將來,在各大巨頭“算力軍備競賽”的詞典中,是很難有“成本”這兩個字的一席之地的——對於日進萬金的這些巨頭而言,算力砸下再多的錢,只不過相當於有些人把已經高到胸部的皮帶再往上提了提,連咽喉都還差得遠,和“勒緊褲腰帶”當中差着十萬八千裏!更何況,萬一財報可能顯得太難看,還有“財(裁)源(員)廣進”大法托底!

例如,微軟執行副總裁兼首席財務官艾米·胡德稱,資本支出幾乎都用於AI、雲計算,而其中一半用於基礎設施方面的投入,建造這些基礎設施主要是爲了滿足AI相關需求。而微軟高管透露,2024財年第四財季的資本支出將從上一季度的140億美元躍升至190億美元,達到2024財年以來的單季最高。

至於以科技爲本的谷歌,燒起錢來更是毫不手軟:雖然谷歌母公司Alphabet並沒有在財報中透露AI總研發投入的具體佔比,不過有外媒透露,今年第二季度Alphabet在DeepMind和谷歌搜索部門投資了22億美元來構建AI模型,這一數字高於去年同期的11億美元。而且,Alphabet計劃到2025年底之前每個季度至少投資120億美元。

財經早餐此前文章曾提到過,新巨頭“七姐妹”中,除了蘋果和特斯拉與英偉達在歷史上曾有過復雜的情感糾葛外,其它四巨頭和英偉達並沒有什么“世仇”,在算力开支上更是主打“大大大、买买买”。現在問題在於,英偉達的產能跟得上么?

產能問題,會卡住英偉達的脖子么?

近期市場傳聞,英偉達新一代GPU架構Blackwell的推出可能會延遲。據外媒,英偉達向其客戶表示,新款Blackwell B200芯片將延遲發布三個月或更長時間,批量出貨或延遲至明年第一季度。

Blackwell芯片原計劃於2024年10月开始批量生產,若真的因延期而推遲至2025年4月,將直接影響英偉達的季度收益。

不過掌門人黃仁勳在此次財報上的態度,給市場喫了一顆“定心丸”:黃仁勳在財報公布後表示,英偉達已經开始批量生產Blackwell芯片,將在第四季度發貨,將獲得數十億美元的Blackwell收入。

老黃的原話如下:

“Hopper(芯片)的需求依然強勁,人們對Blackwell(芯片)的期待令人難以置信。隨着全球數據中心全力以赴,通過加速計算和生成式AI實現整個計算堆棧的現代化,英偉達實現了創紀錄的收入。

我們二季度向客戶交付了Blackwell架構的樣品。爲提高生產良率,我們對Blackwell GPU掩模做了改動。Blackwell的生產爬坡計劃於第四季度开始,並持續到2026財年。在第四季度,我們預計Blackwell將實現數十億美元的收入。Hopper需求強勁,預計2025財年下半年出貨量將增加。”

與此同時,老黃還不忘再次強調Blackwell在功耗上的優勢,延續他的“买越多,省越多”理念:

“我們做的最重要的事情是提高下一代產品的性能和效率。因此,在相同的功耗水平下,Blackwell的性能比Hopper高出許多倍。這就是能源效率,在相同的功耗下性能更高,或者在更低的功耗下性能相同。”

至於可能的延期原因,據半導體研究公司Semi Analysis發布的報告稱,主要與Blackwell架構設計有關。具體來說,Blackwell是英偉達首款使用台積電CoWoS-L封裝技術的量產設計。根據報告,延遲出貨的主要原因是橋接芯片被認爲需要重新設計,同時還需要重新設計頂部幾個全局布线金屬層,以及Blackwell芯片本身的凸出部分。

對此,摩根士丹利的分析師也認爲,雖然確實存在一些战術性延遲,但不會對公司整體战略造成重大影響。

研報同樣預計,Blackwell架構產品將按原計劃在2024年第四季度开始少量出貨,並在2025年第一季度實現規模化量產。值得注意的是,盡管Blackwell架構產品的推出可能略有延遲,但公司的H200 GPU(Hopper架構的mid-life升級版)需求強勁,有望彌補Blackwell延遲帶來的潛在影響。

分析師帕朱裏(Srini Pajjuri)甚至認爲,Blackwell系列的短期延遲可能對英偉達的毛利率產生正面影響。

他指出,Blackwell系列的延遲會增加市場對Hopper芯片的需求,而Hopper芯片的毛利率預計高於Blackwell架構芯片。因此,Blackwell系列的延遲在某種程度上可能會提升英偉達的盈利能力。好家夥,“平替”反而更賺錢!

英偉達不愁沒銷路的背後,是AI芯片需求仍在持續增長。正如摩根士丹利研報中提到:“After the stories of the delay surfaced, we saw some numbers cuts and caution from the sell side and buy side, in contrast to our view. But that reversed quickly, as results from SuperMicro, KYEC in Asia (covered by Charlie Chan), and ODM & foundry monthly numbers continue to point to very strong builds.” 這段話表明,盡管市場對英偉達新產品推出延遲存在擔憂,但上遊供應鏈的強勁表現卻印證了AI芯片需求的持續旺盛。

而郭明錤也在評論中,表達了對英偉達的看好:

3.供應鏈調查指出2024年底前GB200 NVL36出貨量約3,000-5,000櫃,符合英偉達提及Blackwell晶片在4Q將創造幾十億美元的說法。

4.財報後的股價表現比較像是反應短线投資人對第二財季財報的預期,不代表未來數月的股價趨勢。英偉達指出Blackwell晶片將在第四季度貢獻營收,算是釐清投資人對GB200出貨遞延的顧慮,有利未來數月股價趨勢。

尾聲

英偉達的業績大漲,股價卻意外大跌,令秉承前四次“出財報必大漲”經驗,all-in做多的投機客損失慘重。更表明,投資是一項充滿了不確定的工作,需要三思而後行。

關於英偉達的未來,大家還有啥想法嗎?歡迎評論區討論交流呀~

免責聲明(上下滑動查看全部)

任何在本文出現的信息(包括但不限於個股、評論、預測、圖表、指標、理論、任何形式的表述等)均只作爲參考,投資人須對任何自主決定的投資行爲負責。另,本文中的任何觀點、分析及預測不構成對閱讀者任何形式的投資建議,亦不對因使用本文內容所引發的直接或間接損失負任何責任。投資有風險,過往業績不預示未來表現。財經下午茶力求文章所載內容及觀點客觀公正,但不保證其准確性、完整性、及時性等。本文僅代表作者本人觀點。

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:業績大漲,盤後大跌,總龍頭英偉達葫蘆裏賣的什么藥?

地址:https://www.breakthing.com/post/138838.html