8月最後一個交易日,美聯儲最認可的通脹數據PCE(個人消費支出物價指數)發布,數據顯示7月份PCE物價指數按月上升0.2%,稍微高於6月份的漲幅0.1%,但符合預期,其中服務業物價指數上升0.2%,而商品物價指數仍然持平。

扣除波動幅度較大的食品和能源後,核心PCE物價指數按月上升0.2%,符合6月份的步調和預測,6月份的按月漲幅也是0.2%。若按年計算,核心PCE物價指數按年上升2.6%,低於預期的2.7%,進一步爲9月降息奠定了理論基礎。

在公布PCE數據的前一天,美國也公布了表現強勁的第2季GDP數據,實際GDP年增幅爲3.0%,高於最初預測的2.8%,也高於第1季的1.4%,這或令市場湧起了擔憂:既然經濟表現仍如此理想,美聯儲或採用“細火慢燉”的漸進降息,沒有動機大幅降息促經濟,即降息25個基點的可能性上升。

見下圖,當前預期降息50個基點的可能性由一周前的36.0%下降至31.0%。

華爾街仍普遍抱持等待觀望態度,因爲9月第一周結束之前公布的非農就業數據,或對美聯儲議息決策衡量的另一大因素——就業狀況有很大啓示,如果非農就業數據表現不佳,美聯儲加速降息的可能性將大大提高,美股有可能會得到提振,反之亦然。

在不確定性的陰霾下,美股表現主要以自身的基本面爲主。例如英特爾(INTC.US)或受分拆代工業務的傳聞影響而大漲。

有消息指,英特爾或不再堅持發展成本高昂的代工業務,後者爲英特爾CEO基辛格重返後力推的五年計劃,期望通過建立芯片產業鏈來重振英特爾,然而欠佳的業績、始終未能跟上GPU供應商英偉達(NVDA.US)和AMD(AMD.US)的窘況、昂貴的代工業務資本投資,讓投資者對英特爾望而卻步。

今年以來,這家在PC仍擁有強大護城河,卻未能跟上移動和AI時代的英特爾,股價累計下跌55.55%,對比之下,英偉達今年的累計漲幅達到141.08%,而AMD也有0.78%的微弱漲勢。

盡管消息未經證實,但重組所帶來的憧憬讓久旱逢甘露的英特爾股價大漲接近9.5%。

因此,股市方面,9月中的利率決策前,市場或將重點轉向上市公司的基本面以及前景展望上。

另一方面,春江水暖鴨先知,對美聯儲利率周期頗爲敏感的香港樓市觀望氣氛依然濃厚,但因爲9月降息已是板上釘釘的事,买家开始有點松動。

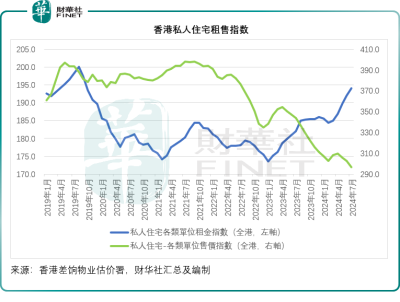

從香港差餉物業估價署的數據來看,7月份的租售指數分歧加劇,私人住宅售價指數從6月時的302.5進一步下降至296.8,另一方面,私人住宅租金指數則進一步上升,由6月的192.0上升至7月份的194.1。

見下圖,租價指數繼續上揚,而售價指數則回落,兩指數的分歧擴大。

香港中原地產最新數據顯示,於2024年9月1日的周末,香港十大屋苑有14宗成交,較上周末11宗增3宗,已連續五周末見雙位數,更創下了3月末至今接近半年新高。

中原地產住宅部總裁陳永傑表示,市場普遍認爲美聯儲9月降息機會高,發展商或等待降息後再推大型新盤,購买力回流到二手市場,潛在买家已开始四處看房等待出手,因爲擔心晚了會被加價,香港十大屋苑看房量周末有410組,按周增8.5%,創出14周新高,在美聯儲確定降息步伐後,積累的購买力將會陸續釋放,交投量或將明顯回升。

總結

當前距離美聯儲下一次議息還有大約半個月,利率周期的轉換必定影響全球資金流向。在這半個月內,市場以觀望爲主,但同時或也在積蓄彈藥,例如巴菲特手頭上就有大量現金,這或意味着風險與機會並存,降息方向明確並不代表路徑明朗,高利率的延後影響在中短期內將會興風作浪,這意味着下半年有可能正是風險最大的時候,因爲除了利率政策之外,大選以及地緣等因素左右着資本的潛在流向,投資者還需勒緊安全帶。

作者:吳言

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:降息前景漸明?全世界仍在等

地址:https://www.breakthing.com/post/139344.html