傳統的車險遭遇新能源的衝擊,改革勢在必行,但想靠賣車險賺錢也許還有一段長路要走。

傳統的車險遭遇新能源的衝擊,改革勢在必行,但想靠賣車險賺錢也許還有一段長路要走。

2021年,是新能源汽車的爆發之年。各大新能源車廠各顯神通,共同交出了超預期的成績。

根據乘聯會的數據顯示,2021年全部乘用車的銷量累計達到2014.6萬輛,其中新能源汽車的銷售量達到299萬輛,同比大增1.69倍。新能源汽車的滲透率達到14.8%,燎原之勢已經基本確立。  來源:乘聯會官網 銷量大增意味着之前消費者對於新能源車相較於傳統燃油車的詬病在減少,隨着電池技術的發展和社會配套的完善,新能源車的裏程焦慮和配套焦慮逐漸緩解。

來源:乘聯會官網 銷量大增意味着之前消費者對於新能源車相較於傳統燃油車的詬病在減少,隨着電池技術的發展和社會配套的完善,新能源車的裏程焦慮和配套焦慮逐漸緩解。

然而近期,新能源車險卻又成爲新的“攔路虎”,高企的保費令很多消費者擔憂。 2021年12月底,一位特斯拉車主在社交媒體上貼出了一張截圖,表示車險相較於幾天前上漲6000多元,上漲幅度高達80%。這條消息迅速發酵,衝上熱搜,網絡上關於新能源車保費的討論越來越激烈。 乘聯會祕書長崔東樹在《新能源車不能买得起用不起》中對此事進行了評價。

他表示:這增加的6000元保費,核算下來每月500元錢,應該能跑近1000公裏,基本覆蓋了燃油車的油費,大幅弱化了電動車與傳統燃油車的優勢,導致部分消費者的消費心理顧慮。 爲了解決如上問題,新能源車險應該用更近的數據信息,用更短期的數據延展分析,從而精准施保,降低保費。蔚來(NIO.US)作爲造車新勢力的代表,帶頭吹響了向保險進軍的號角。 根據愛企查顯示,2022年1月19日,蔚來保險經紀有限公司在合肥成立,注冊資本5000萬元人民幣。經營範圍包含保險經紀業務、保險代理業務和保險兼業代理業務等。

來源:愛企查

在此之前,涉足保險行業的車企也不在少數,其中既包含傳統車企,也包含新能源車企。

比如由廣汽集團(601238.SH)等發起成立的衆誠保險、上汽集團旗下的上海汽車集團保險銷售公司、小鵬汽車旗下的廣州小鵬汽車保險代理公司等。2020年8月,特斯拉也在上海成立保險經紀公司。 其實蔚來“涉足”保險業務由來已久,在蔚來的APP裏可以很清晰地看到“服務無憂”或者“保險無憂”的產品。

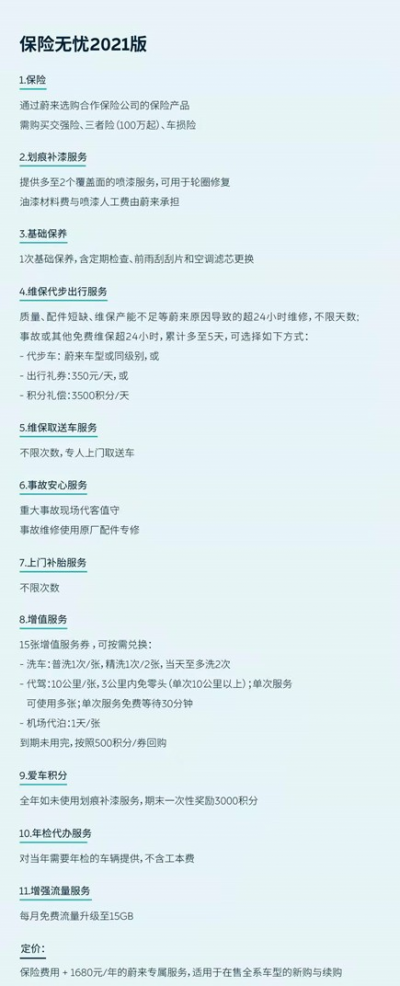

這兩個產品已經進入到了保險的範疇,只不過產品中關於保險的業務還是屬於合作的保險公司。與“冷冰冰”的傳統車險不同,蔚來的主攻方向是“溫暖”的服務。 以蔚來的保險無憂(2021版)爲例,其主要分爲兩個主要部分,第一部分是純粹的車險,第二部分是增值服務(劃痕補漆、基礎保養、代駕等)。

車險是在與蔚來合作的保險公司的範圍內購买車險,包含交強險、第三者責任險(100萬起)和車損險。與保險無憂相似的服務無憂,則是選定車險內容,增值服務內容與保險無憂相差不多。

來源:蔚來APP 既然已經與特定保險公司實現深度合作,也已經有了幾年成功運行的經驗,爲什么蔚來要親自下場,進軍保險行業呢? 作爲全球新能源汽車的頭號玩家,特斯拉(TSLA.US)的保險布局值得蔚來思考和借鑑。

來源:蔚來APP 既然已經與特定保險公司實現深度合作,也已經有了幾年成功運行的經驗,爲什么蔚來要親自下場,進軍保險行業呢? 作爲全球新能源汽車的頭號玩家,特斯拉(TSLA.US)的保險布局值得蔚來思考和借鑑。

被特斯拉帶火的UBI

被特斯拉帶火的UBI

2021年10月份,特斯拉推出自家的UBI(Usage Based Insurance,根據客戶用量的保險)車險產品,正式宣告進入保險行業。 2021年,特斯拉三季度業績說明會上,馬斯克曾自信地表示:“保險將成爲特斯拉的主要產品,保險業務價值將佔整車業務價值的30%至40%。” 從馬斯克的表態可以看出他對新業務的期望,那么特斯拉新推出的UBI車險和以往傳統車險有什么不同呢? 傳統車險是依靠大數定律,根據車的價值和使用年限,結合往年出險數據而精算出來的。其實,這個延續已久的“一刀切”模式有諸多不合理之處。 無論是壽險還是車險,只要是保險,核心就是保險公司爲未來可能出現的風險作金融轉移。

通俗來說,在被保標的價值確定的前提下,被保標的發生風險的概率越大,保險公司未來理賠金額的數學期望也就越大,保險公司所需要收取的保費就越貴;與之相反,若被保標的發生風險的概率很小,那么所需的保費自然會下降很多。 試問,相同的車型,相同的使用年限,不同的駕駛員對應的風險是否一樣呢?答案顯然是否定的,車本身的風險是確定的(質量原因),真正不確定的風險是在行駛過程中發生的。

也就是說,駕駛員的操作是風險最直接的來源。不同的操作帶來了不同的風險,不同的風險卻對應了相同的保費價格。 這樣統一的計算勢必會影響一部分“低風險”用戶,最終可能會出現“劣幣驅逐良幣”的現象,風險較大的使用者會賺便宜,而風險較小的使用者的保費會被拉高。 UBI車險着眼於usage(用途),講究因人而異,注重區別對待。比如說,开車時間段不同,开車習慣不同,行駛裏程不同,所對應的風險概率就不同,因此保費也應該不同。 UBI車險可以將汽車本身的行駛數據作爲重要的考核標准,繼而通過收集用戶平時使用數據進行細致化的分析,從而達成直接針對於某一款車型或者某一類車型的定價標准。 正是由於精准化定義客戶群體,馬斯克表示未來特斯拉UBI車險的保費將下降20-30%。這是顛覆現存車險行業的革命之舉,國內是否具備車險改革的土壤呢?

政策優勢

政策優勢

2021年12月27日,《中國保險行業協會新能源汽車商業保險專屬條款(試行)》正式上线,這也標志着國家政策已經關注到新能源車險的問題,在逐步完善這一新興領域。 同日,爲積極服務於國家“碳達峰、碳中和”战略目標,上海保險交易所正式上线新能源車險交易平台,並首批掛牌人保財險、平安財險、太保產險等12家財險公司的新能源汽車專屬保險產品,爲新能源汽車專屬保險產品落地服務提供支持。 新能源車險交易平台的上线是車險交易市場模式改革的有益實踐和探索,也是保險行業在新能源車險服務模式上的一個重大創新。 在銀保監會發布《關於實施車險綜合改革的指導意見(徵求意見稿)》中,重點強調了在未來要豐富商業車險產品。其中,就提到了要探索开發機動車裏程保險(UBI)等創新產品。 銀保監會的表述意味着在時機成熟時,UBI會完善現存的保險產品,提升全社會的效率。前端爲保險消費者提供投保、查詢等服務,降低交易成本,增強消費者滿意度、獲得感;後端通過對接大數據平台,提供相對應的配套服務。 可以預見到,國家對新能源車險會有一定的支持,防止新能源車險保費偏高,促進新能源車行業更快更好地發展。 有了政策的背書,車險改革的環境已經落實,那么蔚來的優勢在哪裏呢?

新能源汽車的優勢

新能源汽車的優勢

其實UBI並不是一個新概念,2000年初在國外就已經有相關的產品。UBI的理念固然很好,但是當時受制於數據採集的准確性和廣泛性,因此並未大規模應用。

現階段,智能化的新能源汽車具備天然的優勢,有利於數據採集和數據交換,配合互聯網車企的數據統計,最終實現更人性化、針對性更強的車險產品。 風險的依據可以有多種方式和多重維度,甚至不同的車企可以根據自身的情況制定相對應的算法,從而實現千車千險的車險市場。 比如說,依靠行駛裏程區分風險程度,行駛裏程越低代表开車時間越短,在路時間越短則表明出事故的概率越小,更小的風險因子就對應了更少的保費。 再比如根據駕駛習慣(違章/危險駕駛次數)區分風險程度,不僅可以讓有優良駕駛習慣的車主享受更低價的保費,而且可以反向規範整體社會的行車習慣,減少事故發生的頻率。 智能化的前裝傳感器和車聯網是蔚來UBI落地的前提,准確無誤記錄駕駛員的操作習慣,是車險風險因子的重要參考依據。 作爲互聯網車企的代表,蔚來將互聯網體驗應用到極致。前往蔚來的銷售展廳,銷售人員會強調所有跟車相關聯的環節都可以在蔚來APP中實現。

而互聯網消費最重要的一點就是品牌的信任感,由此產生的復購和推廣是互聯網品牌發展的源動力,這也是所有互聯網品牌拼命想打造的護城河。 在蔚來的直銷過程中,只有車險是依托於第三方而不受自己掌控的部分。如果消費者出險的話,那么將是消費者和保險公司對接,蔚來並不能參與其中。

現階段,保險公司的服務參差不齊,消費者若是對保險理賠過程心存不滿,怨氣很有可能加在蔚來身上。 因此,蔚來很有動力去補全整個生命周期的最後一環。以前車險投保是重價格、輕服務,未來車險就變爲蔚來的售後服務。

理想狀態下,消費者只需對接蔚來,無論是後續增值服務還是保險服務,蔚來可以更全面的應用自己的服務理念,打造服務閉環,提升消費者體驗。 從這個角度來看,蔚來入局車險亦是大勢所趨。不過,盡管UBI的理念先進,今後的發展之路卻充滿挑战。

未來之路並不平坦

未來之路並不平坦

雖然蔚來注冊成立了保險經紀公司,但是要真正參與保險產品的銷售還需要獲得銀保監會的保險資質與牌照,而這並不容易。

並且,蔚來並不具備長時間的保險經驗,關於定損、理賠等環節還有很多需要積累和學習的地方,短期內想要運行好這個龐大的系統較爲困難。 另一方面,保險產品需要保險儲備金,對於剛剛起步的蔚來,資金儲備可謂是捉襟見肘。

若是保費太貴,固然可以降低蔚來的賠付風險,但是卻會將消費者拒之門外;若是保費不能覆蓋賠付風險,公司相關的保險業務也很難有持續性。 自新能源車險正式上线後,部分新能源車險漲幅較爲明顯,上述特斯拉的案例就是其中之一。主要原因就是保險公司缺乏新能源車的原始定價數據,加之維修成本高和事故發生率高。爲了避免保險公司的風險,調高基准定價是相對安全保守的做法。 因此,即使短期內蔚來的UBI能落地,其保費也很難實現大幅下調。只有儲備一定的運行經驗,收集分析更多的行駛數據,擴大銷量以攤薄成本,蔚來才有可能真正推出理想化的UBI車險。 任何改革都不是一朝一夕可以完成的,蔚來已經邁出了試探性的關鍵一步。未來或許荊棘遍地,但是相關的嘗試亦是產業/行業進步的重要組成部分。

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:蔚來入局車險,一條正確但難以賺錢的路

地址:https://www.breakthing.com/post/1396.html