債券市場

本周進入月初央行微量操作逆回購,連續4天大額淨回籠資金,資金價格略有反彈但整體仍偏寬松。受存量房貸利率下調等小作文影響,市場降息預期升溫,債市全面下行,其中短端下行幅度更大,長端下行幅度有限或因央行在公开市場賣出10年期特別國債進行調控,全周來看,10年、30年國債分別下行3bp、6bp至2.14%、2.31%,30年創前期新低,收益率曲线維持陡峭態勢。本周信用債收益率全面下行,但信用利差表現有所分化,短期限利差收窄,長期限有所走闊。當前資產荒現象仍在延續,權益市場仍未看到拐點,市場風險偏好仍較低,化債政策延續下城投債安全性較爲確定,考慮到9月理財季節性贖回和資金面波動,階段性調整或仍存在,債市調整即機會,但需控制好負債端穩定。

本周央行貨幣政策司司長鄒瀾在國新辦新聞發布會上表示,目前金融機構的平均法定存款准備金率大約在7%,還有一定空間,利率方面受銀行存款向資管產品分流、銀行淨息差收窄等因素影響,存貸款利率進一步下行還面臨一定的約束,或暗示短期內降准概率較大,降息時點或將延後,市場降息預期被打破。後續經濟疲弱態勢不改,央行對於資金面較爲呵護,但對長債的預期管理仍將延續,央行持有4000億元10年期特別國債,調控子彈較爲充足,短期內債市利率或延續區間震蕩格局,從央行調控的點位來看,10年國債收益率低點或爲2.1%、30年爲2.3%。

01

貨幣市場

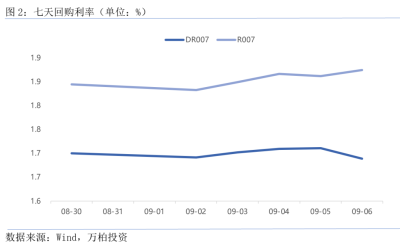

本周進入月初央行微量操作逆回購,連續4天大額淨回籠資金,資金價格略有反彈但整體仍偏寬松。全周淨收回資金11916億元,隔夜資金利率顯著上行,7天利率較爲穩定,DR001均值上行19BP至1.72%,R001上行17BP至1.83%,DR007均值下行1BP至1.69%;R007均值上行3BP至1.87%,維持在政策利率之上,下周公开市場將有2102億元逆回購到期。

02

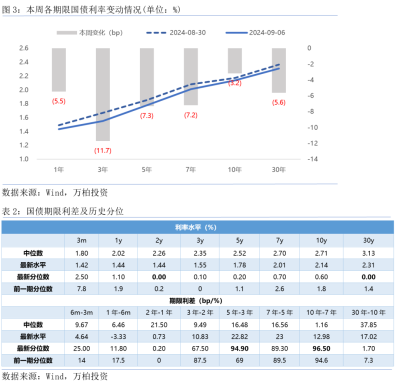

利率債

本周受存量房貸利率下調等小作文影響,市場降息預期升溫,債市全面下行,其中短端下行幅度更大,長端下行幅度有限主因央行在公开市場賣出10年期特別國債進行調控,全周來看,10年、30年國債分別下行3bp、6bp至2.14%、2.31%,30年創前期新低。從期限利差來看,5-3年期限利差明顯走闊,主因本周3年期限國債利率持續大幅下行,10-7年利差處於97%的高分位數水平,5-3年利差顯著走闊至95%分位數水平,30-10年期限利差明顯收窄。受央行對長債調控影響10年國債下行受阻,可關注5年期品種。

03

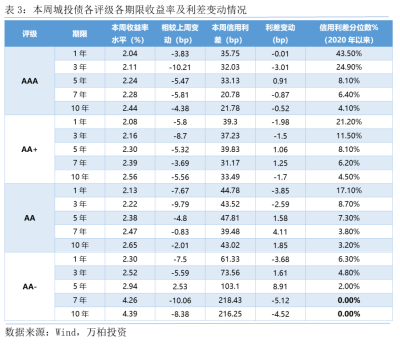

信用債

從中債估值來看,本周收益率各期限各評級全面下行,但信用利差表現有所分化,短期限利差收窄,長期限有所走闊。分省份來看,多數省份利差仍在走闊,但幅度較前期明顯收窄,或反映此次調整已接近尾聲。當前資產荒現象仍在延續,權益市場仍未看到拐點,市場風險偏好仍較低,化債政策延續下城投債安全性較爲確定,考慮到9月理財季節性贖回和資金面波動,階段性波動調整或仍存在,債市調整即機會,但需控制好負債端穩定。

04

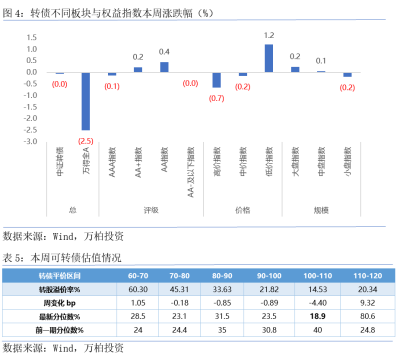

可轉債

本周轉債表現出較強的抗跌性,中證轉債周微跌0.05%,萬得全A周跌2.5%,從板塊來看,本周低價指數逆勢上漲,反映前期超跌的低價轉債仍處於修復行情。從不同平價轉債轉股溢價率來看,本周溢價率多數下行,110-120的高平價轉債溢價率顯著上行,60-80平價區間的轉債溢價率處於25%分位數以下,後續修復空間較爲充足。從本周轉債相對權益市場表現來看,轉債明顯進入修復行情,前期由嶺南轉債引發的信用風險恐慌情緒逐漸緩解,針對基本面尚可、前期超跌的轉債可重點關注,加大基本面研究,在排除信用風險的基礎上尋找被錯殺的優質轉債。

權益市場

01

股票市場

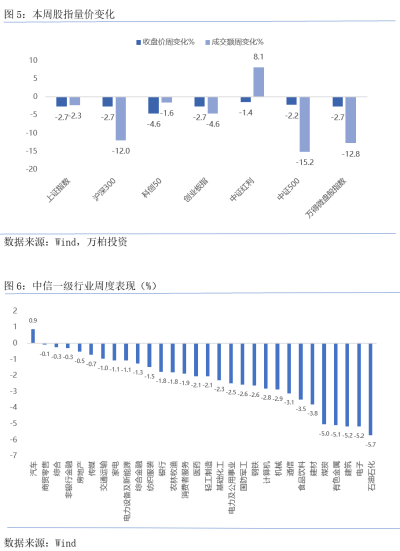

本周權益市場整體量縮價跌,其中上證指數跌2.7%至2766,創近期新低,科創50深度下跌4.6%,其他指數均呈現不同程度的下跌。從行業來看,受上海、深圳等一线城市出台針對汽車以舊換新補貼政策影響汽車板塊逆勢上漲,其他行業均下跌,石油化工、有色、煤炭等順周期板塊跌幅顯著,周五受國君和海通兩大證券公司合並影響券商板塊大幅上漲。後續來看,市場情緒仍較爲低迷,股市尚未見底,對於負債端穩定的長线定價資金來說壟斷性央企爲代表的高股息標的長期看性價比是最高的。短期股價的下跌,會帶來股息率的擡升,增量資金的保險、社保等機構在當前資產荒及絕對收益目標下反而更會偏好高分紅類資產。

02

REITS市場

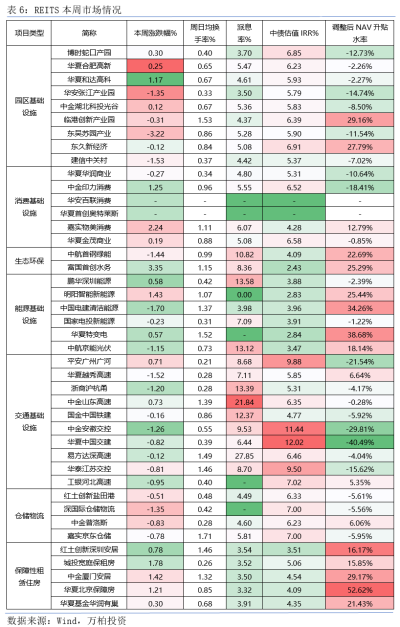

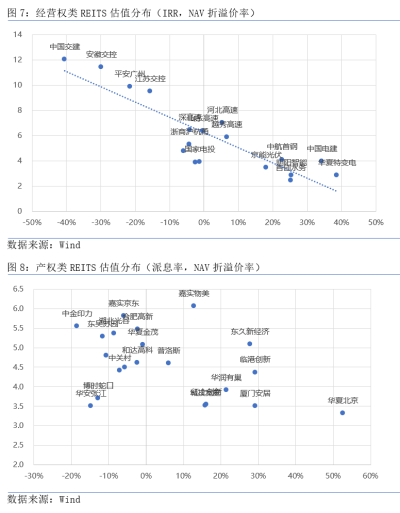

REITS市場本周延續下跌態勢,中證REITS指數周跌0.45%。分板塊來看,本周保障性租賃住房以及消費基礎設施板塊整體上漲,產業園及交通基礎設施板塊多數收跌,富國首創水務周大漲3.35%,東吳蘇園大幅下跌3.22%。本周具備防御屬性、現金流較爲穩定的REITS表現較好,當前階段債市收益率下行空間不足,權益市場仍處於底部區域,資產荒下REITS由於其高分紅、穩健現金流屬性或持續受到資金青睞,在篩選具體標的時盡量規避經營業績持續走弱的標的以及處於高度深水狀態的標的,關注新發行REITS情況。從估值分布情況來看,經營權類REITS中國交建、平安廣州等標的價格相對低估,產權類REITS嘉實物美、合肥高新等標的價格相對低估。

商品及外匯市場

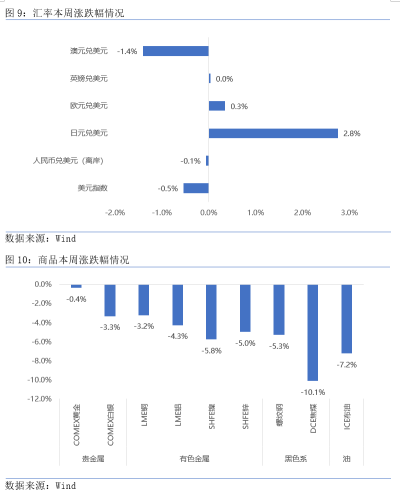

美國8月ISM制造業PMI爲47.2,不及預期,8月非農就業人數增加14.2萬人,大幅低於市場預期,且6、7月非農就業下修8.6萬人,多項指標指向美國經濟走弱,就業市場顯露疲態,市場預期美聯儲9月降息幅度爲50bp的概率顯著增加,美元下跌,人民幣匯率維持穩定,日元在加息預期下有所升值。商品方面,在美國經濟走弱影響下市場重新交易全球衰退預期,有色金屬、黑色系及石油均大幅下跌,黃金韌性較強,微跌0.4%至2536,焦煤大跌10.1%,石油大幅下跌7.2%至71.5。中長期來看,美國降息方向已定、地緣政治衝突等風險事件下,黃金或仍具備上漲動力,但受止盈盤等影響或存在階段性調整,可逢低配置。

重要聲明:本報告所載信息和資料來源於公开渠道,本公司對其准確性及充足完整性不作任何保證。本報告所載內容僅供讀者閱讀參考,文中的觀點分析不構成對任何信息受衆群體的任何投資建議或銷售要約。本公司不對因使用本報告中的內容所引致的損失承擔任何責任。基金有風險,投資請謹慎。

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:市場周報 | 本周市場回顧2024.9.2-2024.9.6

地址:https://www.breakthing.com/post/139903.html