作者 | 謝美浴

編輯| 付影

來源 | 獨角金融

近日,漢口銀行股份有限公司(以下簡稱“漢口銀行”)1297.65萬股股份在北京產權交易所公开掛牌轉讓,底價4567.07萬元。而近兩年,已至少有4家股東打算“清倉”漢口銀行股權。

此外,遲遲未能上市也是漢口銀行的心結。從2010年啓動IPO至今,漢口銀行仍在上市輔導期。作爲陪伴漢口銀行15年的大股東,聯想控股(3396.HK)恐怕也有些“心焦”。

聯想控股2002年就开始在金融領域开疆拓土,到2018年,其金融業務一度貢獻出69.6億元的利潤。不過自2021年起,金融板塊已不再在其年報中單獨列項。近年來,聯想控股不斷收縮金融業務,包括轉讓、轉型與注銷等。

2020年,聯想控股最後一次單獨公布金融業務利潤,爲18.74億元,與2018年的高光時刻相比,已下降73%。

接下來,聯想控股的金融版圖將何去何從?

1

投資漢口銀行15年,

4位股東擬“清倉”

此次擬“清倉”漢口銀行股權的是國資企業湖北通信服務有限公司(以下簡稱“湖北通信”),由中國移動通信集團有限公司100%持股。

湖北通信所持1297.65萬股漢口銀行股份爲原始股,佔漢口銀行總股本的0.27%,此次掛牌轉讓時間爲9月3日至9月30日。

圖源:北京產權交易所官網

這已經是湖北通信第二次掛牌轉讓漢口銀行股權。今年1月,湖北通信就通過北京產權交易所對所持漢口銀行股權進行轉讓,股權轉讓價格爲“面議”,披露日期爲2024年1月2日至2025年1月2日。

梳理來看,近兩年已有4位股東打算從漢口銀行撤退。

具體來看,2023年12月7日,中國航天科技集團旗下中國長江動力集團有限公司擬轉讓漢口銀行0.62%股權,轉讓底價1.76億元,轉讓截止日期爲2024年9月13日。

2023年12月20日,中國建築集團旗下中國建築第三工程局有限公司擬轉讓漢口銀行0.51%股權,轉讓底價1.25億元,轉讓截止日期爲2024年9月12日。

2023年12月26日,中國通用技術(集團)旗下中技國際工程有限公司擬轉讓漢口銀行21.31萬股股權,轉讓底價85.86萬元,轉讓截止日期爲2024年9月11日。

不過,上述股權轉讓目前均未找到接盤方。

中關村物聯網產業聯盟副祕書長袁帥表示,“近些年來,一些央、國企正積極推動回歸主責主業,選擇出清所持有的與主業無關的金融股權,我認爲他們的清倉行爲可能正是出於這一战略考量。另外,在市場環境變化和自身投資策略調整的背景下,部分股東可能選擇通過轉讓股權來優化資產配置或實現資金回籠。”

圖源:罐頭圖庫

漢口銀行成立於1997年12月,是一家總部位於武漢的城市商業銀行,注冊資本41.28億元。據中國銀行業協會發布的“2024年中國銀行業前100強名單”,漢口銀行排名77位,屬中小銀行。

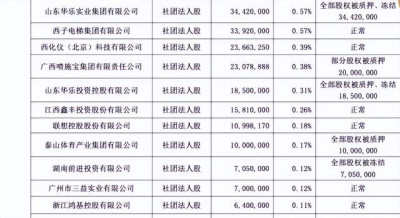

據《長江日報》報道,2009年聯想控股花了11.39億元持有6.33億股,持股比例13.11%,成爲漢口銀行第一大股東。截至2024年上半年,聯想控股持有漢口銀行股份比例仍爲13.11%。

圖源:聯想控股半年報

漢口銀行與聯想控股也存在關聯交易。截至2023年末,漢口銀行母公司口徑的法人關聯方關聯交易授信淨額爲162.85億元,佔資本淨額的39.87%。其中,對聯想控股及關聯方有22.63億元的授信淨額,佔總關聯交易授信淨額比例爲14.8%。

漢口銀行披露的公告顯示,2023年12月23日,漢口銀行爲聯想控股發放流動資金貸款金額9億元,佔該行2023年三季度末資本淨額的2.24%;同年6月2日,爲聯想控股發放流動資金貸款金額7億元,佔該行2023年1季度末資本淨額的1.82%。

從經營情況來看,近年來漢口銀行業務規模持續擴張,業績也在不斷增長。2021年至2023年,漢口銀行實現營業收入68.14億元、84.44億元、85.67億元;淨利潤分別爲9.91億元、12.62億元、14.12億元。

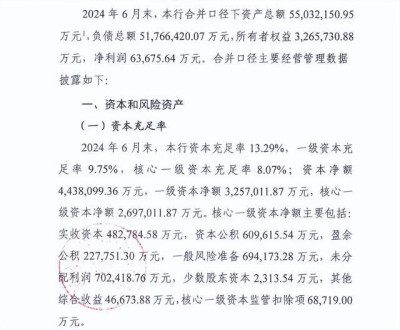

截至2024年6月末,漢口銀行合並口徑下資產總5503.22億元,負債總額5176.64億元,淨利潤6.37億元。

圖源:漢口銀行公告

漢口銀行目前仍在推進IPO事項,若順利完成,將拓展其資本補充渠道,提升品牌影響力。只不過,截至目前,距離漢口銀行啓動上市計劃已經過去14年,卻仍未圓夢。

早在2010年12月,漢口銀行就已啓動上市計劃,並與海通證券籤訂上市輔導協議。到今年7月份,漢口銀行仍處上市輔導階段,其第58期輔導工作報告顯示,該行當前仍存在“資本充足指標面臨一定壓力”的問題。

中誠信國際認爲,漢口銀行淨利潤保持增長但盈利能力仍弱於領先同業,資產質量面臨下行壓力,對流動性管理提出更高要求,需進一步拓寬資本補充渠道。

聯想控股投資了15年之久,漢口銀行何時能夠成功上市仍是未知數。

2

淨利潤同比下降57%,

受累產業孵化與投資板塊

投資漢口銀行,是聯想控股在金融領域較早的布局。

按時間线來看,2002年,全國工商聯牽頭設立民生人壽時,聯想控股作爲發起人之一,出資340萬元,取得0.39%的股權。後股權被逐步稀釋,截至2024年上半年,聯想控股持有民生人壽1099.82萬股股份,佔比爲0.18%。

圖源:民生人壽償付能力報告

2005年,聯想控股還以發起股東的身份,出資參與國民人壽(後更名爲“嘉禾人壽”,現名“農銀人壽”)籌建。不過,2010年聯想控股已將持有的1.2億元嘉禾人壽股份轉讓給上海安尚實業有限公司,出清嘉禾人壽股權。

從2008年开始,聯想控股又先後投資了蘇州信托有限公司(以下簡稱“蘇州信托”)、漢口銀行、拉卡拉(300773.SZ)、聯保投資集團有限公司,入局信托、銀行、保險、第三方支付等領域。

值得一提的是,2016年10月,拉卡拉將廣州衆贏、深圳衆贏、廣州拉卡拉小貸等10家公司股權剝離給了考拉科技,考拉科技也由聯想控股控制。截至2024年上半年,聯想控股持有考拉科技39%股權。

2012年,聯想控股投資15億元設立了正奇安徽金融控股有限公司,截至2024年上半年持有其94.62%股權;2013年,聯想控股與萬達集團等公司以9.9億元認購北銀消費金融5.5億注冊資本金,目前聯想控股持有北銀消費金融5%股權。

圖源:罐頭圖庫

2014年,聯想控股還投資了網貸平台翼龍貸,翼龍貸關聯公司爲北京同城翼龍網絡科技有限公司(簡稱“同城翼龍”),該公司官網顯示,目前聯想控股仍持有同城翼龍33.3%股權,爲第二大股東。

2018年報顯示,聯想控股收入的最大來源是聯想集團(0992.HK)的IT業務,貢獻了3308億元營收,佔總營收的92%,實現利潤10.9億元,僅佔總利潤的21%。而金融業務收入69.6億元,同比增長91%;淨利潤25.7億,同比增長56%,佔總利潤比重爲58.8%。

圖源:罐頭圖庫

此後,聯想控股金融版圖仍有擴張動作。2018年7月,聯想控股以15.3億歐元現金收購盧森堡國際銀行89.9%的股權,進入歐洲市場;2019年6月,聯想控股擬出資7.65億元與拉卡拉等共同發起設立聯信證券,但聯信證券仍在審批流程中;2020年,聯想控股與滴滴出行合作共同完成增資現代財險,分別獲得其32%股份。

在2020年年報中,聯想控股最後一次單獨披露金融業務業績狀況,收入77.67億元,同比下滑12%;淨利潤18.74億元,同比下滑10%。對比2018年的淨利潤,則已經下跌超7成。

2021年开始,聯想控股的金融板塊已不再單列,業務劃分爲產業運營及產業孵化與投資兩大板塊。

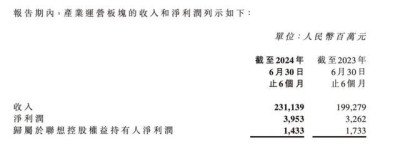

具體來看,產業運營板塊包括聯想集團、聯泓集團、佳沃集團、盧森堡國際銀行,2024年上半年分別實現營業收入2019.98億元、34.27億元、168.15億元、28.99億元;總體爲聯想集團貢獻了14.33億元的利潤,其中盧森堡國際銀行貢獻了5.39億元利潤。

圖源:聯想控股半年報

不過,2024年上半年,聯想控股實現收入2334億元,同比增長16%;實現淨利潤2.86億元,同比下降57%。

淨利潤下滑受累聯想控股產業孵化與投資板塊的虧損。2024年上半年,該板塊收入22.29億元,同比增長11%;淨虧損4.51億元,同比下降16.54%。聯想控股稱,主要由於投資業務受市場環境的不利影響收益同比下降。

針對聯想控股在投資板塊上的虧損,中國礦業大學(北京)管理學院碩士生企業導師支培元建議,“公司應強化市場分析與風險管理體系,避免非理性投資決策;優化投資組合結構,提升投資回報率;深化集團內部協同效應,提升投資項目的成功率與價值創造能力;優化資本運作流程,實現資本的高效循環,增強資本回報率。”

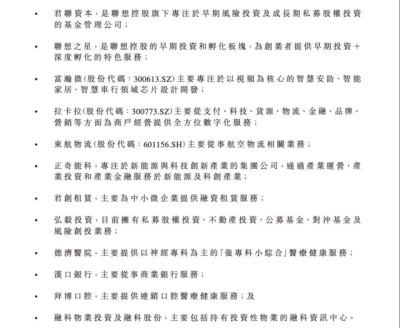

具體來看,聯想控股該板塊投資的公司包括君聯資本、聯想之星、富瀚微(300613.SZ)、 拉卡拉、東航物流(601156.SH)、正奇能科、君創租賃、弘毅投資、德濟醫院、漢口銀行、拜博口腔、融科物業投資及融科股份,其中多家开展金融業務。

圖源:聯想控股半年報

將盧森堡國際銀行與產業孵化與投資板塊的收入相加,在聯想控股的總收入中佔比只有約2%。

對此,中國企業資本聯盟理事長柏文喜認爲,“聯想控股的金融業務在前幾年經歷了快速增長,但隨着市場環境的變化,特別是金融監管政策的加強,公司可能需要對金融業務進行調整以適應新的市場要求。”

“此外,公司可能也在尋求更加聚焦核心業務和具有長期增長潛力的領域,因此在非核心或利潤率較低的金融業務上進行收縮,以優化資產配置和提高整體盈利能力。”柏文喜表示。

3

聚焦人工智能、新能源等,

收縮金融战线

在聯想控股整個金融版圖內,正奇金融曾具有重要的地位。而從正奇金融的兩次更名,也能看出一度被聯想控股寄予厚望的金融版圖,已經开始轉向。

2012年,正奇金融的前身正奇安徽金融控股有限公司成立,成立當年,便完成了對創新融資擔保、國正小貸和金豐典當的收購,並設立正奇租賃。

圖源:罐頭圖庫

經歷多年擴張,正奇金融經營範圍囊括信用擔保、小額貸款、融資租賃、典當、權益類投資、資產管理、資本市場業務、商業保理以及供應鏈管理九個領域。2018年12月,正奇金融還曾向港交所遞交招股書,不過未能成功。

到2021年,正奇金融更名爲正奇控股,2022年,正奇控股“換帥”,公司原董事長及法定代表人俞能宏卸任,轉由公司董事李德和接任。

業績層面,2019年至2021年,正奇控股合並口徑淨利潤分別爲2.17億元、5.21億元、2.62億元。到了2022上半年,正奇控股淨利潤同比由盈轉虧,淨虧損達2.39億元。

面對虧損,高管變動後的正奇控股發展战略也在轉變,开始战略布局新能源,重點押注光伏產業。李德和稱,這是正奇控股“從產業投資邁向產業控股的關鍵一步,也是打造正奇第二增長曲线的重大战略舉措。”

前不久,2024年7月,正奇控股又更名爲正奇能科,公司的經營範圍新增新興能源技術研發;資源再生利用技術研發等。目前,正奇能科定位爲一家專注於新能源與科技創新的產業控股集團。

截至2024年6月30日,正奇能科累計投資企業73家,其中16家被投企業IPO上市或過會,以投資金額統計的IPO率達到40%,旗下全資附屬公司安徽志道投資有限公司在管私募股權投資基金共計9只。

圖源:罐頭圖庫

從聯想控股整體業務上看,目前也正在深化人工智能、生物醫藥、新材料、新能源等前沿領域布局。截至2024年上半年,聯想控股在制造業總投資超過200億元,累計投資科技項目近40個,累計投資AI企業超過250家。

知名互聯網專家、人工智能專家郭濤認爲:“制造業是國家經濟的根基,加大投資有助於提升國家產業競爭力。科技項目和AI企業代表未來發展方向,具有巨大的增長潛力。聯想控股的投資可以推動科技創新,促進產業升級,同時也能爲自身帶來豐厚的回報。”

與此同時,聯想控股自身也在收縮金融版圖。

2021年3月,國家企業信用信息公示系統更新了蘇州信托的投資人信息,聯想控股退出,取而代之的是蘇州市農業發展集團有限公司。對於聯想控股的撤退,蘇州信托彼時解釋稱,這是聯想控股的战略調整,不會對公司後續業務產生明顯影響。

2022年12月,聯想控股又退出了北京高華證券有限責任公司(簡稱“高華證券”)投資人之列。據高華證券年報,聯想控股此前持有其25%股權。

此外,聯想控股旗下光道資產管理有限公司正在進行注銷備案,公告日期8月6日至9月20日,注銷原因是決議解散。據中國證券投資基金業協會信息,該公司是一家私募證券投資基金管理人,資產管理規模在5億元至10億元之間。

圖源:中國證券投資基金業協會

你如何看待聯想控股收縮金融業務的舉措?歡迎評論區留言討論。

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:漢口銀行又遭股東“清倉”!聯想控股的金融版圖還好嗎?

地址:https://www.breakthing.com/post/139958.html