隨着港股中報季落幕,部分公司財報利好效果持續發酵。

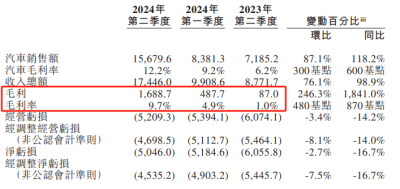

9月9日,蔚來收報38.55港元,漲幅高達13.05%。消息面上,蔚來集團近日披露了2024年第二季度未經審計業績報告。數據顯示,二季度營收174.5億元(人民幣,下同),同比增長98.9%;交付量5.74萬台,同比增長143.9%。

相對於一季度銷量的滑落,蔚來第二季度銷量表現上演了翻盤劇本,也許是這份驚喜給了投資者看多信心。

問題是,蔚來能否延續這股增勢?

千億虧損中前進,從賣車到換電站樣樣高投入

這個問題換一種說法就是,如何評價蔚來長期投資價值。關鍵在於綜合考慮公司的可持續經營能力、規模增速以及市場空間等。

首先,可持續性經營是重中之重。畢竟,守得雲开見月明,前提是要“守”得到。

盡管截至2024年6月30日,蔚來現金及現金等價物、受限制現金、短期投資及長期定期存款等還高達416億元,但是其現金流始終是投資者擔憂的因素。

銷量大漲並不能掩蓋蔚來持續高虧損的問題。從2018年至今年上半年,蔚來累計淨虧損已超過960億元。

近千億虧損背後,是營收增長沒能覆蓋成本增長。

盡管第二季度銷量飆漲,但是蔚來整個上半年的利潤表現較去年同期沒有顯著改善。就第二季度而言,公司淨虧損仍然高達50.46億元,相較於汽車銷售額118.2%的同比增長,虧損同比僅收窄16.7%。

導致這一現象的原因有很多,比如汽車業務各項費用居高不下、補能網絡建設高投入低產出等等。

作爲定位高端的汽車品牌,蔚來主攻30萬元以上價格帶,按理說營收能力較強,但是維持這一定位也導致種種費用高企。二季度,蔚來的銷售和行政費用達到37.57億元,環比一季度增長25.38%;研發費用爲32.185億元,較第一季度增長12.4%。

這種开支對於蔚來來說應該算是“階段性剛性开支”,即爲了品牌建設、產品促銷、銷售網絡持續剛性成長,不得不投入的資金。

可以預見的是,隨着蔚來推出第二品牌樂道,首批新增門店105家,這種剛性开支仍將保持較高的水平。

除了汽車業務的开支,蔚來持續高虧損的原因顯然也離不开補能網絡的建設。

目前,主流車企都有布局補能網絡,但蔚來在建設充電站的同時,還是全國布局換電站最多的汽車品牌。蔚來車主既可以選擇充電服務,也可以選擇換電服務,多元化的服務項目顯著提升用戶體驗,也意味着多了一筆开支。

這筆开支是巨大的。蔚來汽車總裁秦力洪曾表示,換電站單站成本約爲300萬元。而截至9月8日,蔚來已在全國布局換電站2508座。按這個來算筆账,公司在換電站建設上的固定成本投入已高達75.24億元。這還沒有算上後期運營的各項成本。

蔚來還計劃在明年上半年前實現“加電縣縣通”,每個縣都配備蔚來充電站。也就是說蔚來在基建方面仍將保持高投入。

在投資中,確定性決定勝率,而補能網絡建設高投入,不確定因素太多。爲了分擔風險,蔚來發布了“加電合夥人”計劃,顯然也是希望以更低的投資成本實現補能體系建設。

不過,相比“節流”,“开源”才是關鍵。在此前的財報會議上,蔚來董事長、CEO李斌曾提到,3萬月銷量、20%毛利率,蔚來本品牌就能實現盈利。

就眼下這份財報來看,蔚來主品牌距離這兩個數據還有較大差距。對此,蔚來首先將進一步提升汽車銷售的毛利率視作重點。李斌此前提到:“從6月开始,我們會重點調整產品結構,增加一线高毛利率產品的投放比率,收窄短期促銷的政策。”

當下把毛利率視作重點,或許也意味着蔚來對於主品牌3萬月銷量的目標更加長遠。畢竟,30萬元以上的產品,銷量爆發並不容易。

也正因如此,蔚來正在將規模增長的希望寄托於新的品牌上。

多品牌發展策略會是增長新引擎嗎?

規模增速是蔚來扭虧爲盈的關鍵。

汽車產業規模效應還是很顯著的。規模上去了,有望攤薄研發、管理等成本,進而提高整個蔚來集團的盈利能力。

要實現規模高增長,多品牌策略是個不錯的選擇。傳統車企打造品牌矩陣是傳統藝能了,新能源車企中,比亞迪也推出了仰望、方程豹這樣的高端新能源汽車品牌。

不過,相比通過子品牌衝“高”的比亞迪,蔚來顯然更希望以價換量。李斌此前曾表示,蔚來品牌將繼續聚焦於保持較高的毛利率,確保公司的盈利能力,第二品牌新產品线將主要承擔銷量增長任務,在早期階段,產品銷量的優先級高於毛利率。

換句話說,蔚來的多品牌策略主要是推出價位更低,性價比更高的車型,也算一種變相的降價。

向“下”衝量的思路沒問題。同樣困於銷量掉隊的小鵬汽車,通過推出子品牌MONA,把純電轎跑價格打到15萬元以下,成功喫到了汽車技術降本的紅利。據悉,小鵬MONA M03上市52分鐘,大定數量破萬;上市48小時,大定量超過3萬台。

問題是,蔚來的第二品牌樂道定價策略給人一種上不上下不下的感覺。

該品牌首款產品樂道L60預售價爲21.99萬元起,定位爲純電動中型SUV,顯然瞄准了主流家庭市場。

價格發布後,對比特斯拉Model Y,不少人說樂道L60性價比優勢明顯,但只要再環顧一圈市場,就會發現這一價格帶、這一定位,已經有全新智己LS6,阿維塔07,極氪7X等一衆產品。

20萬元-30萬元的價格帶本身也是最卷的市場,市場競爭遠超蔚來汽車主品牌30萬元以上價格帶的市場。作爲一個新品牌,樂道能否在內卷中殺出重圍尚未可知。

對此,李斌提到過對於樂道的預期:樂道L60的供應鏈按照今年月交付1萬輛准備,希望在明年能達到月交付2萬輛。

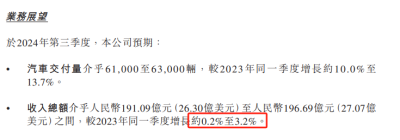

結合蔚來的整體業務展望,公司對於樂道帶動銷量增長的目標還是較高的。不過,在激烈的競爭中,蔚來顯然也對新品牌帶動收入增長的預期不高。於2024年第三季度,蔚來預期:汽車交付量介乎61000至63000輛之間,同比增長約10.0%至13.7%;收入總額介乎191.09億元至196.69億元之間,同比增長約0.2%至3.2%。

樂道月交付1萬輛的目標下,整體收入卻幾乎增長停滯,再結合“產品銷量的優先級高於毛利率”的說法,該品牌短時間內可能無法成爲蔚來業績增長的重要引擎。

相較比亞迪衝擊高端提升利潤空間,小鵬汽車以極致性價比求仁得仁,蔚來子品牌這直面主流價格帶、最“卷”战場的發展路线,多少有點迷。

結語

飆漲的股價背後,蔚來是成長型投資機會嗎?

較高的產品力、卓越的補能體驗,蔚來優點衆所周知。不過,決定長期投資價值的關鍵還是更直接的指標:盈利能力、規模增速、市場空間等。

市場空間自然是廣闊的。新能源汽車行業目前處於成長階段,維持着較高的市場增速。根據中國汽車工業協會數據,2024年1月至6月,我國新能源汽車產銷量分別達492.9萬輛和494.4萬輛,同比分別增長30.1%和32%,市場佔有率達35.2%。

但是,蔚來的盈利能力和規模增速卻飽含不確定性因素。

盈利能力方面,高營銷費用和高成本建補能網絡,導致公司盈利能力存疑。同時,其他主流車企沒有跟進換電方案,本身也讓人擔憂其長期價值。

要知道,特斯拉早在2013年就展示過換電技術,但是最終卻放棄了落地這一技術,專注於超充技術的發展。因爲縱觀歷史,長期來看,“技術進步”取代“折中方案”是必然趨勢。

盡管蔚來發文表示:“超快充技術發展這么快換電馬上就要被淘汰了?——錯!”但是質疑本身就是一種答案——拼多多創始人黃崢早年提到與巴菲特的交流,提到“巴菲特讓我意識到簡單和常識的力量。”好和不好,有時候你用平常心去看,是顯而易見的,如果它不顯而易見,說明它還不夠好。

圖源:蔚來微信公衆號

此外,在規模增速方面,子品牌樂道能否達到預期,也是決定公司股價走勢的重要因素。

除了9月底交付的樂道L60,蔚來還預計於明年交付第三品牌螢火蟲。對於蔚來來說,這些子品牌的推出是繼主品牌第一次交付、發力換電技術之後,又一個關鍵節點。

蔚來的未來有多少想象空間?讓我們期待這些不確定性能否變成某種確定性。

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:銷量與股價齊飛,蔚來卻向“下”求生

地址:https://www.breakthing.com/post/140045.html