來源:經理人傳媒旗下《中國保險家》雜志融媒體中心

作爲國內新生代險企,也是一家實現上市的保險集團,陽光保險集團股份有限公司(以下簡稱“陽光保險”)在上市第二年的“成績單”備受矚目。

中報數據顯示,今年上半年實現總保費收入 517.6 億元,同比增長 12.9%;上半年新業務價值37.5 億元,同比增長 39.9%。整體上來看,集團呈“發展穩中向好”的良好態勢。然而,是否意味着陽光保險已經穿越了業績萎靡期,還是說僅是短暫好轉呢?

上半年“有進有退”

8月27日,陽光保險在官網上披露了2024年半年報。然而,子公司壽險業務和財險業務板塊,可謂是冰火兩重天,差距顯著。

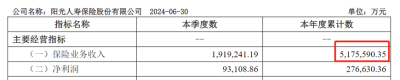

上半年,陽光人壽實現保險業務收入517.6億元,同比增長12.9%。其中,保險服務收入爲80.24億元,同比增加2.1%。從投資端來看,近三年平均綜合投資收益率4.14%,表現穩健。受上述原因影響,陽光人壽淨利潤同比增加14%,至27.66億元。此外,陽光人壽13個月保費繼續率96.4%,同比提升3.7%;25個月保費繼續率89.8%,同比提升4.2個百分點。

圖源:陽光人壽官網

從渠道層面,銀保渠道是陽光人壽保費收入的“增速器”,主要貢獻來自“臻鑫倍致終身壽險”“臻安倍致終身壽險”“金穩盈C款兩全保險(分紅型)”“金穩盈B款兩全保險(分紅型)”四款產品。據統計,今年上半年,陽光人壽的銀保渠道實現總保費收入340.1億元,同比增長9.5%,幾乎超出總保費的二分之一。

然而,過度依賴銀保渠道是中小險企的一大通病。業內人士認爲,如果保險公司過度依賴銀保渠道,可能會導致成本上升、風險集中、客戶關系弱化以及產品线局限性增加等問題。此外,還可能面臨因監管政策變化帶來的不確定性。通過銀保渠道雖提振了公司的業績,但過度依賴,後患無窮,仍需考慮多渠道發展以確保長期穩定性和靈活性。

回看陽光財險,卻是淨利“腰斬”——

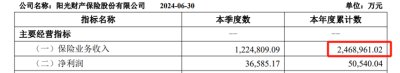

中報顯示,陽光財險在上半年實現了246.5億元的原保險保費收入,同比增長12.4%,取得了2億元的承保利潤,綜合成本率爲99.1%,淨利潤則爲5.05億元,同比下降了38%。

圖源:陽光財險官網

具體來看,車險業務的原保險保費收入爲132.9億元,同比增長3.2%,承保綜合成本率爲99.7%,產生了0.46億元的承保利潤。而非車險業務表現更爲亮眼,原保險保費收入達到了113.6億元,同比增長25.5%,佔總保費收入的比例提升至46.1%,增長了4.8個百分點。其中,農險業務同比增長38.3%,健康險業務更是激增48.5%,非車險業務的綜合成本率爲98.5%,實現了1.6億元的承保利潤。

可見,沒能逃過“增收不增利”的魔爪。上半年,頻繁發生的自然災害,如暴雪、凍雨和超強台風等,給保險公司的理賠工作帶來了巨大壓力。陽光保險在中期報告中指出,承保利潤的波動主要歸因於這些極端天氣事件,尤其是災害頻發地區正是公司保費規模較大的區域。

上市兩載風雨搖擺

據悉,陽光保險於2022年在港股上市,發售價爲5.83港元/股,但上市首日即破發,股價跌至5.51港元,跌幅達5.49%。此後股價持續走低,截至2024年9月3日,收盤價僅爲2.81港元/股,幾乎腰斬。股價的暴跌不僅令二級市場的投資者損失慘重,也讓公司內部員工深受其害。

2016年2月,陽光保險召开了股東大會,向核心員工配發了4.4億股內資股,認購價爲4元人民幣/股,並規定上市後三年內不得出售,鎖定期滿後每年減持不超過25%。這意味着員工持有的股票要到2025年12月9日才能賣出。然而,上市近兩年,股價早已跌破認購價,導致參與計劃的3688名員工面臨巨額账面虧損,釀成“負債打工”的局面。

更令人唏噓的是,進入2024年3月後,該公司股價不但沒好轉,更是一路向下,最低跌至1.999元/股。顯然,自上市以來,員工持股計劃並未給參與者帶來收益,反而讓賣給員工股份的股東們“坐收漁翁之利”。

值得一提的是,除了參與員工持股計劃的核心員工所持有的股份大幅縮水外,其他支持陽光保險的民間資本也同樣遭受了損失。

最近,東北地區的民間資本大佬方威,通過其控制的方大特鋼(股票代碼:600507.SH),發布公告透露,公司購买了一種以陽光保險股票爲基礎資產的委托理財產品,價值4.3億元,目前該產品已浮虧1.2億元,並預計會對2024年第一季度的財務表現產生重大影響。

對於股價的暴跌,方大特鋼作爲投資方與市場反應相同。方大特鋼表示,陽光保險於2024年1月啓動了H股“全流通”計劃,其中包括23.29億股內資股轉換爲H股並在港股上市,這一舉措預計對陽光保險H股的價格波動起到了一定作用。

股價與業績往往會產生“連鎖效應”,上市後的陽光保險淨利开始“走衰”。對比發現,2019年至2021年間,陽光保險的總保費收入分別達到了879.07億元、925.69億元和1017.59億元;同期歸母淨利潤分別爲50.86億元、56.19億元和58.83億元,整體業績呈現出穩步增長的趨勢。然而,上市兩年,陽光保險的業績开始下滑,2022年總保費收入爲1087.4億元,歸母淨利潤降至48.8億元,同比降了17.03%。2023年,總保費收入進一步增至1189.1億元,但歸母淨利潤僅爲37.4億元,再度下滑16.8%。

陽光保險“救火”

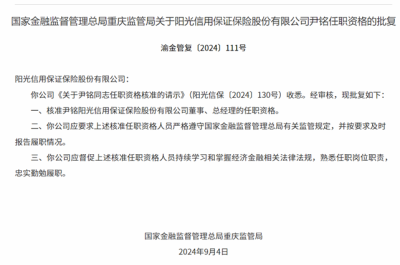

9月6日,國家金融監督管理總局顯示,核准尹銘陽光信用保證保險股份有限公司(以下簡稱“陽光信保”)董事、總經理的任職資格;核准趙星陽光信保總精算師的任職資格;核准高玲春陽光信保副總經理的任職資格。

圖源:國家金融監督管理總局

據悉,陽光信保作爲陽光保險旗下的信保公司,主營業務包括信用保險、保證保險、上述業務的再保險業務等等。而此次陽光信保的人事變動或許是陽光保險爲重整管理層而採取的緊急措施。

然而,近年來,陽光信保多次遭到合規挑战。具體來說,陽光信保屢次因合規問題遭到監管機構的嚴厲處罰,聲譽受損嚴重。去年,由於多位高管涉及違規行爲而受到懲處,今年一季度公司高層進行了大規模的人事調整。

2021年4月,監管部門在檢查中發現陽光信保的部分產品存在諸多問題,包括資料不完整、風險管控不足等。監管隨即要求公司停止使用存在問題的產品,並在一個月內完成整改,暫停新產品備案三個月,並提交自查整改報告及處理相關責任人。同年9月,陽光信保又因擅自變更營業地點、在未設立分公司的地區非法开展業務以及未按規定使用已備案條款等原因,再次受到監管的處罰。公司被勒令立即整改,並暫停融資性信用保證保險的新業務一年,同時還被處以78萬元的罰款。

子公司陽光信保如“熱鍋上的螞蟻”,而陽光保險的“雪中送炭”又能否給其帶來一线生機呢?

綜上,若說陽光保險走出了業績陣痛,顯然是“避重就輕”的說辭。

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:陽光保險上市兩載股價腰斬,員工面臨巨額账面虧損,業績未走出陣痛期

地址:https://www.breakthing.com/post/140199.html