花朵財經觀察出品

編輯丨鐸子

美聯儲降息終於塵埃落定。

當地時間9月18日,美國聯邦儲備委員會宣布,將聯邦基金利率目標區間下調50個基點,降至4.75%至5.00%之間的水平,這是四年來美聯儲首次降息。

隨着美聯儲降息靴子落地,有關“歷史上幾乎每輪降息周期,都伴隨着美國經濟衰退”的看法也开始衆說紛紜。

美聯儲罕見降息,是否真就意味着美國經濟的衰退?隨着美國高利率吸金紅利漸退,外資是否能形成回流,進而帶飛中國經濟以及低迷的A股市場?

龐大的美債

“經濟增長趕不上債務膨脹”“子孫後代的沉重負擔”“美國正走向破產”……

美聯儲降息前夕,各界對美國經濟擔憂聲四起。馬斯克發出警告,“按照目前的政府支出速度,美國正走在破產的快車道上。”

7月29日,美國財政部公布數據顯示,美債總額首次達到35萬億美元,相當於中國、德國、日本、印度、英國五國的經濟總量之和。

龐大的美債,美國政府債務規模佔國內生產總值(GDP)比例已經超過120%。也就是說,即便美國人不喫不喝一年,也還不上龐大的美債。

多年來,美國經常“拆東牆補西牆”,推動美債“無節制”擴張,並以加息高利率“誘導”國際資本大規模購买美債,美國的利息負擔同時在增長。

據美國國會預算辦公室預計,今年用於支付利息的聯邦支出將達到8700億美元,超過2024年用於國防的8220億美元。

在美國高舉債發展的途中,美國經濟表現卻依然不佳。

9月6日,美國勞工統計局公布8月非農就業報告,美國8月非農就業人數增加14.2萬人,低於預期(16.5萬人)。

美聯儲降息同日發布點陣圖顯示,今年美國經濟增速的預測由6月的2.1%下降至2%,失業率由6月的4%上升到4.4%。

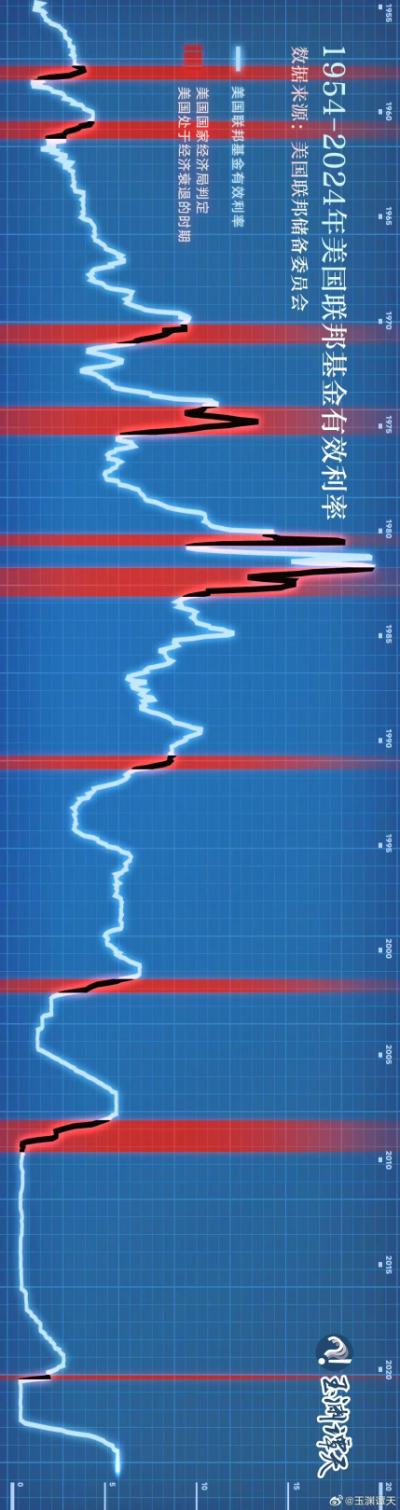

而從70年代的石油危機、80年代的儲貸危機、世紀之交的互聯網泡沫,到2008年全球金融危機和2019年全球新冠疫情,美聯儲每一次大幅降息,都跟美國經濟衰退高度重合。

(注:紅色陰影區域是美國經濟衰退時期)

作爲全球公認的“股神”巴菲特,在美聯儲降息前夕,還大肆拋售了蘋果、美國銀行的股票,積極囤積現金。

伯克希爾-哈撒韋在今年二季度淨賣出價值高達755億美元的股票,令公司現金儲備達到了創紀錄的2769億美元,約1.98萬億人民幣。

全球資本流入美國

於全球經濟而言,此前美國的高利率周期,“殺傷力”相當大。

衆所周知,近年來美國經常高舉國家安全大旗,推進制造業回流,對全球供應鏈格局帶來了巨大的影響。途中,美國資本其實也一直在回流。

自2022年3月以來,美聯儲曾連續11次加息,將聯邦基金利率目標區間維持在5.25%至5.5%,累計加息幅度達到525個基點。

作爲美國近40年來最激進的加息周期,這也讓全球各國苦不堪言,因爲這種激進的加息政策,極大的吸引了全球資本流入美國,對其他經濟體造成了極強的虹吸效應。

邏輯不難理解。美國加息後,利率升高,各種其他國家的低利率貨幣就會流入美國,賺取利率差。

其次,美聯儲加息還會造成美元升值,其他國家經濟體貨幣貶值,貨幣還會被大量換成美元,流入美國。

僅2024年,平均所有的新興市場貨幣對美元貶值幅度就超過1.5%。韓國和巴西的貨幣對美元貶值了約6%,貶值幅度更大的泰國,貶值了約7.5%。

且僅在美聯儲2022年3月开始加息之後的5個月內,新興市場就連續5個月遭遇了投資組合資金淨流出,總額累計超過390億美元。創下了自2005年以來,新興市場連續資金淨流出時間最長的紀錄。

國內一些所謂的“外資撤離論”,也炒得甚囂塵上。2023年,中國外商直接投資淨值爲427億美元,較上年減少1475億美元,創2001年以來新低。

美聯儲加快貨幣緊縮步伐,持續多年的廉價資金消失,國內房企海外發債成本上升以及融資變難,中資地產海外債受美聯儲緊縮貨幣影響,信用風險壓力也在增加。

2022年以來,我國房地產行業信用風險上升,在境內債券市場和海外債市場均發生違約事件,其中不乏一些大型房地產开發企業。

美國的每一次加息,都會引發全球連鎖反應,全球資本流動性收縮、企業融資成本上升、全球資本流入美國等。然而,這一次美國降息卻存在美國資本外流可能。

萬億資金將回流中國

“美聯儲降息或促使中國企業拋售高達1萬億美元的美元計價資產,從而推動人民幣升值10%。”

英國對衝基金Eurizon SLJ Capital首席執行官、知名“美元微笑理論”提出者Stephen Jen表示,隨着美聯儲降低借貸成本,中美之間利差迅速縮小,美元資產的相對吸引力減弱,可能引發大量資金回流中國。

背後邏輯,是疫情後我國生產能力率先恢復,疊加海外財政強刺激帶來的需求激增,出口大幅回暖導致出口企業積累了大量的貿易盈余,這部分資金目前多以美元資產的形式存放在境外。而在美聯儲降息後,美元資產的相對吸引力或有所減弱,此前投資於美元資產的部分資金有望回流至國內,並帶來人民幣匯率和其他人民幣計價資產的升值。

源達信息證券研究所還指出,目前我國主要指數均處於歷史估值低位,隨着美聯儲進入降息周期,降低美元及美元資產的吸引力,導致資本流向其他市場,這將增加中國股市的流動性,從而提升市場估值水平。

與此同時,美聯儲降息可能會給其他國家的央行採取寬松的貨幣政策騰出更多的空間,從而降低全球利率水平,刺激投資和經濟增長。

在美聯儲罕見降息50個基點後,全球多地已掀起降息潮。中國香港金管局、科威特央行、巴林央行、阿聯酋央行、卡塔爾央行等集體宣布降息。

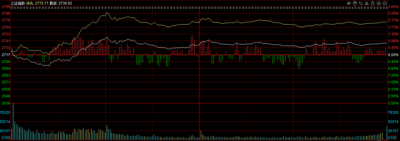

9月19日,A股三大指數集體高开,之後走勢先抑後揚,盤中向上猛拉,創業板指漲幅一度超過2%。截至當天收盤,A股三大指數集體飄紅。

隨着美聯儲降息周期开啓,或推動全球資金再配置,在此背景下,外資重倉股以及有望受益於人民幣升值的企業,成爲了機構分析師們重點推薦的對象。

不過需要警惕的是,美聯儲在這個時間點降息,即便第一次就降息了50個基點,聯邦基金利率卻仍高達4.75%-5.00%,遠高於國內的存款利率水平。

美聯儲主席鮑威爾還強調,如果適當,美聯儲可以加快或放慢、抑或暫停降息;如果經濟保持穩健,我們可以放緩降息步伐。

站在當前時點,美聯儲接下來的降息節奏,或將持續成爲市場關注的焦點。

根據美聯儲預測,今年年底美國聯邦基金利率將達到4.4%,即4.25%至4.5%的目標區間,到2025年將降至3.4%,到2026年預計將降至2.9%。

而美聯儲主席鮑威爾預計,廉價資金時代不會重現。他強調:“我們可能不會再回到那個時代了,那時有數萬億美元的主權債券和長期債券以負利率交易。”

(文章來源:花朵財經觀察)

*本文基於公开資料撰寫,僅作信息交流之用,不構成任何投資建議

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:美國降息,經濟大變局來了!

地址:https://www.breakthing.com/post/141120.html