2018年美團上市,敲鐘之後的王興在致辭中,特別感謝了「重新發明手機」的喬布斯:

“如果沒有移動互聯網,沒有智能手機,我們今天所做的一切都是不可能的事情。”

彼時的中國市場,龐大的人口紅利和快速發展的移動互聯網生態,讓人們之間的距離逐漸細化。催生出的物流行業,也成爲了幾年後互聯網行業中最大的風口之一。

而隨着“最後一公裏”的概念的出現,整個即時配送行業,無數企業都在以公裏爲半徑,推出不同領域的細分服務,來解決用戶的消費需求。成立於2014年的閃送便是其中一員。

2024年9月13日 ,BingEx Limited閃送必應有限公司(以下簡稱閃送)公开披露招股書,擬在美國納斯達克IPO上市。

作爲十年前的明星創業項目,閃送現在才選擇上市?十年過去,如今的即時配送行業既有背靠外賣速遞“雙修”的美團、蜂鳥,還有背靠京東電商的達達,同時還有快遞系的順豐同城。缺少巨頭背景的閃送,又將面臨怎樣的挑战?

沉寂已久的獨角獸,終於要上市了

根據工商資料,閃送成立於2014年。彼時,中國正在經歷這一輪前所未有的創投熱潮。因此,閃送自誕生起就備受資本青睞:此前,閃送曾獲得經緯中國、順爲資本等多家機構的投資。目前,閃送公开披露的融資已達10輪,累計金額達3.39億美元。

在創立初期,閃送主打鑰匙證件等重要物件的“江湖救急”,隨後將業務擴展到了鮮花蛋糕、電子產品等物品的遞送服務。相較於普通快遞,這類服務往往要求更快、更安全,因此用戶需要支付的費用也比普通快遞要高。閃送因此得以成長爲國內最大的同城即時速遞行業一對一急送平台。據官網數據,截至2024年6月,閃送覆蓋290座城市,用戶規模達1億,騎手近300萬。

成長迅速,又有着一衆投資機構站台。因此,閃送的資本化日程一直被外界所關注。早在2020年,就有閃送高管在接受採訪時表示,閃送或將很快上市成爲“即時配送第一股”。

然而,就在閃送傳出上市傳聞以後,背靠京東的達達集團和背靠順豐的順豐同城卻分別在2020年年中和2021年12月搶先IPO,搶去了閃送的“風頭”。

值得一提的是,此前在港股上市的順豐同城,在2023年宣布盈利後,股價累計上漲了36%。而美股市場的流動性較港股更強,同樣已經开始盈利的閃送在美股上市之後,或將同樣贏來市場的認可,更方便早期的投資機構的退出。

不過,同行的加入,搶去的也不僅是IPO的先發機會,還有真金白銀的市場份額。

C端用戶作爲閃送主要的立足市場,向來是市場競爭最激烈的領域。隨着新零售概念的不斷落地,美團、餓了么蜂鳥和達達,以及以順豐爲代表的傳統快遞平台,都加入了即時配送的战場。這也間接導致閃送的營收增速逐漸放緩。根據招股書的信息,閃送在2021年、2022年、2023年和2024年上半年的營收分別爲30.40億元、40.03億元、45.29億元、22.85億元。2024年上半年,閃送的營收僅同比增長7.63%。

從這一角度來看,不難理解閃送爲何將獲客列爲募資的首要事項——計劃將IPO募集所得資金淨額將主要用於擴大客戶群並增加市場滲透率。

“規模不經濟”,即時速遞賺錢難

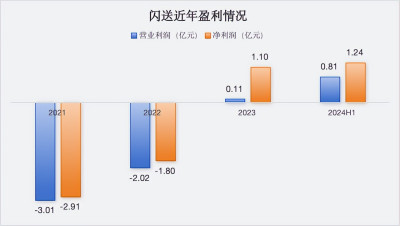

並且,除了增長放緩以外,閃送還面臨着一個更爲重要的問題:盈利難。根據招股書數據,2021—2022年,閃送均處於虧損狀態,直到2023年才扭虧爲盈。

並且,根據閃送的解釋,2023年的盈利還主要是由於補貼增加,使得其他收入從2022年的920萬元增加至7432萬元。也就是說,2023年,閃送與經營狀況有關的營業利潤僅爲0.11億元,淨利率僅爲2.43%。

不過,放眼整個即時配送行業,虧損、薄利乃是大部分企業的常態:同期上市的達達,在背靠京東的情況下,目前也仍然處在虧損的狀態中;背靠順豐系的順豐同城,也是連年虧損,直至2023年才實現盈利,淨利率不到0.5%。相比之下,閃送已經算活得“滋潤”。

而之所以整個行業都會出現這樣的虧損和低淨利,還是與行業性質有關:

(1)即時速遞的業務護城河在於“快”。因此,在運力儲備方面,就不能全部以外包騎手的方式,必須保有相當部分的專人專送的配送方式來保證時效。

2021年至2023年,閃送平台上的履約時間逐漸減少,分別在35分鐘、31分鐘和29分鐘完成訂單。2024年上半年,這一時長進一步壓縮至27分鐘。

不過,閃送爲此也付出了高昂的成本。目前,閃送的營收中支付給騎手的薪酬獎勵佔總營收的佔比高達90%。而作爲對比,美團付給騎手的薪酬約佔其餐飲外賣收入的七成,較閃送遠低20%。

(2)更重要的是,這種高成本無法通過規模效應來分攤:

對比快遞行業,即時物流行業具有規模效應較弱的特點,人力成本往往是剛性的,不會隨着規模的膨脹而壓縮。

以美團爲例,據西南證券分析師陳照林的調研,2020年美團日均單量在300萬件時對應單票成本爲2元,但隨着美團的日均單量增至3000萬件,單票成本也隨之增至近7元,並未隨着規模的提升而回落。

從這個角度來看,高成本問題短期內仍然會繼續困擾着閃送,從而拉長企業的整體盈利周期。想要實現“獨立造血”,閃送還有很長一段路要走。

上市以後,挑战才剛剛开始

事實上,按營收規模計,達達集團和順豐同城的營收均高於閃送。但是,在招股書的劃分裏,閃送對二者的定位分別爲“當地零售和物流平台的子部門”和“綜合物流服務提供商的子部門”,因此把他們排在了“按需專用的快遞服務市場”的第三和第四名,自己則位列第一,市場份額達到33.9%。

之所以會有這樣的劃分,是因爲閃送從即時物流市場中分出了“按需專用快遞服務市場”,面向C端用戶,專人專送,不拼單。而達達和順豐同城的營收來源則並不局限於這一要求,因此在這一細分市場中被排在了後面。

從這個角度來看,同樣瞄准更快、更貴的配送市場,“更高的單票價格,更快的時效體驗”,

閃送似乎把自己活成了即時物流配送領域的順豐。

如此定位,雖然能夠讓閃送保證自己市場份額的領先,但也讓閃送遇到了當年順豐同款的難題:沒能喫到整個配送市場裏最大的那塊蛋糕,痛失了更大的市場。

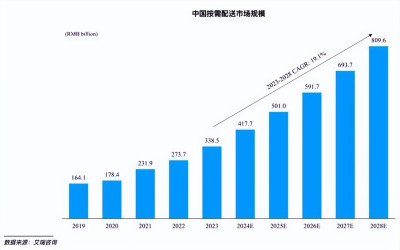

根據艾瑞咨詢的數據,2019年至2023年,中國按需配送市場的總市場規模從1641億元增長至3385億元,復合年增長率爲19.8%,預計到2028年市場規模將以19.1%的復合年增長率增長至8096億元。

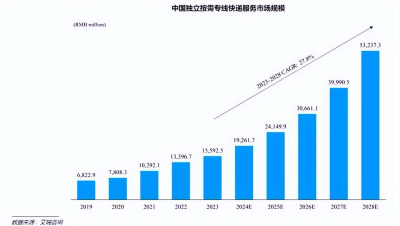

而在閃送所屬的獨立按需專线快遞市場,預計將從2023年的156億元增長至2028年的532億元,復合年增長率爲27.8%,超過中國整體按需配送市場的增長。

雖然增長較快,但也可以看到,獨立按需專线在整體按需配送市場的佔比較低,2023年佔比僅有4.6%。也就是說,從整個按需配送市場的角度來看,閃送的市場份額和前景都並不出衆。

畢竟,在ToB端的餐飲市場,走出了美團和餓了么兩大寡頭。同時達達背靠京東,順豐同城傍上了抖音,一齊盯上了餐飲和本地商超零售的配送市場。

而相比之下,沒有高頻的餐飲和電商訂單的支持,C端用戶的黏性更弱、增量反而充滿不確定性。只做ToC端的閃送,恐怕難以達到同樣基本的市場規模。

並且,更嚴峻的問題是,在閃送的舒適區,價格競爭的战火已經打響。今年以來,京東秒送、順豐同城都加強了ToC配送的投入,同時,貨拉拉、滴滴等更多新玩家也在嘗試入場分一杯羹。

因此,對於從去年才剛开始盈利的閃送來說,如何在價格战中穩住自身的護城河,會是接下來需要重點考慮的問題。

來源:美股研究社

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:270萬騎手,如何“送”出一個IPO?

地址:https://www.breakthing.com/post/141513.html