作者| 芳芳

來源 | 新經濟觀察團

近日,江西銀行公布了其2024年上半年的財務報告。在2023年經歷了營收、淨利潤雙下滑的窘態後,江西銀行2024年上半年雖然營收有所回暖,但是淨利潤只有6.23億元,較去年同期下降了48.15%,幾乎腰斬。上半年經營狀況低於市場預期,也暴露出該行在業務拓展與風險管理之間尚未找到理想的平衡點。

而就在業績下滑的同時,江西銀行還面臨着資產質量下滑以及管理層貪腐頻發帶來的不確定性。近期,該行副行長俞健被立案調查,是少見的在任上市城商行高管被查案件。

受業績等因素影響,江西銀行自2018年6月赴港上市以來,股價一直“跌跌不休”。截至2024年9月24日的收盤價爲0.58港元/股,相較於發行價6.39港元已經跌超90%。回望江西銀行2019年-2024年上半年這五年半的業績,我們也能發現其業績持續低迷的原因所在。

01

資產總額突破5600億,淨利潤連年下滑

江西銀行成立於2015年,是江西省內最大的城市商業銀行之一。它的成立標志着江西省金融行業進入了新的發展階段,江西銀行也在致力於提供全面的金融服務以支持當地經濟發展,並通過創新和科技驅動來提升客戶體驗。

自成立以來,江西銀行一直致力於拓展業務範圍和服務領域,不斷優化產品結構,提高服務質量。

近五年半來,該行的資產總額呈現逐年上漲態勢。2019-2023年,江西銀行資產總額分別達到4561.19億元、4586.93億元、5085.6億元、5155.73億元和5523.45億元;2024上半年,資產總額達到5645.15億元,同比增長2.20%。隨着資產總額的逐年增長,江西銀行逐漸成爲江西省乃至全國範圍內具有影響力的金融機構之一。

但從資產總額的增速來看,江西銀行波動很大。除了2021年同比增幅達到巔峰的10.87%外,其余年份的增幅均未超過兩位數。2020年增速僅爲0.56%。2022年爲1.38%,2023年雖然回暖至7.13%,但2024年上半年再次回落至2.2%。

除了資產總額,江西銀行的業績狀況也不樂觀。

根據歷年財報數據梳理,新經濟觀察團發現該行的營業收入在2019年-2024年上半年經歷了過山車般的漲跌。

從營收來看,2019年江西銀行收入爲129.53億元,同比增速達到14.11%。2020年,該行營收陡轉直下,大降20.6%至102.85億元。雖然2021、2022年營收連續兩年回暖,達到111.44億元和127.14億元,但仍未恢復至2019年的營收水平。

2023年,江西銀行營收再次下滑雙位數下滑,爲11.15%,總額降至112.97億元。雖然2024年上半年營收增長超6%,但仍難言明朗。

比營收情況更爲嚴峻的,是江西銀行的盈利能力。

2019-2024上半年,該行歸母淨利潤分別爲20.51億元、18.59億元、20.7億元、15.5億元、10.36億元和6.23億元。除了2021年達到巔峰,淨利潤增幅11.35%外,其余年份處於下滑之中。其中2022-2024年上半年,其淨利潤連續下滑,增速分別爲-25.15%、-33.13%和-48.15%,下滑幅度不斷拉大,直至腰斬。

值得一提的是,今年上半年,受宏觀經濟環境的影響,江西銀行的不良資產有所增加。基於審慎性原則,該行提高了資產減值准備的計提額度。報告期內,江西銀行的資產減值損失支出總計達36.73億元,較去年同期增加了12.34億元,增幅達到50.58%。資產減值准備計提額度的大幅提升,可能是導致淨利潤下降的重要原因之一。

可以看出,盡管江西銀行在資產規模上保持了一定增長,但近年來增速放緩,且業績波動明顯,特別是盈利能力受到了較大衝擊。面對宏觀經濟環境的變化及內部挑战,江西銀行正處在關鍵的轉型期。

02

不良率波動上漲,房地產不良率突出

江西銀行成立年份不長,但從資產總額來看,發展速度並不算慢。在快速發展過程中,江西銀行也面臨復雜的經濟環境,其資產質量也在波動中承壓。

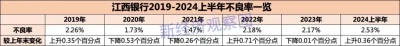

2019-2024年上半年,江西銀行的不良貸款率分別爲2.26% 、1.73%、1.47%、2.18%、2.17%、2.53%。除了2020和2021年不良率回落至2%以下以外,其余年份均在2%以上。2024年上半年,該行不良率飆升至2.53%的高位,較上年末上升0.36個百分點,信用風險在不斷加劇。

對於不良貸款率的上升,江西銀行解釋稱,主要原因是部分客戶經營遇到困難,導致還款能力減弱。

從財報來看,該行上半年不良率的大幅增長,與房地產業貸款的不良率飆升密不可分。

根據其2024年半年報內容,報告期內,江西銀行不良余額最高的前三大行業分別是批發和零售業、房地產業、制造業。其中,房地產業不良貸款余額爲16.87億元,不良貸款率從3.29%飆升至16.61%;批發和零售業不良貸款余額爲31.99億元,不良率爲9.57%;制造業不良貸款余額10.83億元,不良率爲4.99%。

此外,江西銀行近年來不良貸款率的居高不下並非偶然現象,從近兩年頻繁收到的監管罰單中便可窺見一些端倪。2024年伊始,該行就接到了多達11張由國家金融監督管理總局开具的罰單,其中既包括對機構本身的處罰,也有對相關負責人的處罰,累計罰金達到了115萬元。

具體來看,2024年1月19日公布的罰單顯示,江西銀行景德鎮分行因違規通過信托計劃非真實轉讓信貸資產的行爲,被處以40萬元的罰款,相關責任人也受到了相應的處罰。而在2月23日,江西銀行贛州分行則因爲辦理無真實貿易背景的銀行承兌匯票業務被罰款35萬元,同樣,相關責任人受到了警告處分。

此外,贛州开發區支行也因發放虛假商業用房按揭貸款而被處以35萬元的罰款,相關責任人同樣受到了警告處罰。這些違規操作揭示了江西銀行在信貸業務中的內部控制缺陷,證明該行在合規管理上仍然存在薄弱環節。

這類問題在2023年就已經顯現。據媒體不完全統計,2023年江西銀行共收到34張罰單,總罰金高達1235萬元,其中許多罰單直接指向了貸款方面的違規行爲。無論是從監管處罰的角度還是從不良貸款率上升的趨勢來看,江西銀行在信貸風險管理上都存在較大的改進空間。

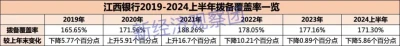

與此同時,江西銀行的撥備覆蓋率也不斷波動。2019-2024上半年,江西銀行的撥備覆蓋率分別爲165.65%、171.56%、188.26%、178.05%、177.16%和171.30%,其中僅2020年和2021年處於上升狀態,其余幾年均爲下降。在2021年達到區間峰值188.26%後,更开始一路回落,到2024年上半年只有171.30%,甚至不及2020年水平。

而撥備覆蓋率的連續下滑,表明江西銀行在應對信貸風險方面還需進一步加強。對於一家追求穩健發展的金融機構而言,如何合理配置撥備資金,保障資產安全,將是江西銀行未來亟待解決的問題。

03

多名高管人員被查,發力科技主動求變

業績波動、頻繁被罰背後,江西銀行還多次出現內部高層管理人員的行爲問題。

9月12日,中央紀委國家監委網站發布消息稱,經中共江西省委批准,江西省紀委監委對江西銀行股份有限公司黨委委員、副行長俞健涉嫌嚴重違紀違法問題展开了立案審查調查。

公开資料顯示,俞健出生於1974年6月,江西婺源人,自2008年7月加入江西銀行,並於2020年5月起擔任副行長一職,至今已有四年之久。而俞健的被查,也是近期較爲少見的、城商行高管在任期間被查案件。

值得注意的是,俞健並不是江西銀行唯一一位落馬的高管。2022年,江西銀行原黨委書記、董事長陳曉明,副行長兼董祕徐繼紅相繼被查。原南昌銀行股份有限公司(江西銀行前身)副行長黃文傑涉嫌嚴重違紀違法,主動投案。分行層面,萍鄉分行原行長馮亮也因涉嫌嚴重違紀違法被查。

這些高層領導的違紀違法行爲,不僅損害了江西銀行的利益和社會信譽,也折該行在選人用人機制、權力監督制約機制以及企業文化建設等方面存在明顯不足。只有通過全面深化改革,不斷完善治理體系,才能有效避免類似事件的再次發生。

當前的困境與挑战,是對江西銀行內部管理、風險防控及業務轉型能力的嚴峻考驗,也是對整個金融行業如何在新時代背景下實現高質量發展的深刻反思。轉型之路雖充滿挑战,但只要堅定信心、勇於改革、不斷創新,就一定能夠走出困境。

好消息是,江西銀行正在積極擁抱數字技術,抓牢數據要素,構建技術、數據、應用的生態體系,提升人才和科技兩大核心競爭力,創新金融服務,爲數字化轉型做出不斷努力。就在最近,江西銀行還連續榮獲“CFCA2023數字金融金榜獎最佳企業網銀獎”、“年度最佳信用卡場景建設獎”等等,數字化成果初現。

此外,該行積極服務新質生產力。通過推出科技信用貸、科技抵押貸、科創知識貸等創新產品,積極服務科技型中小企業、高新技術企業、專精特新小巨人、制造業單項冠軍等制造業、科技型企業。截至報告期末,江西銀行制造業中長期貸款余額較上年末增長14.97%,科技型企業貸款余額105.61億元,保持增長態勢。

相信以此爲契機,能夠助推該行實現高質量的可持續發展。

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:回望江西銀行這五年半:業績波動中承壓

地址:https://www.breakthing.com/post/141610.html