撰文 | 冷澤林

編輯 | 王 潘

二季度,理想在經歷了長達兩年的單車爆品階段後,終於發布了企業的第二款車型——L9。在理想汽車CEO李想的預想中,該車8月正式交付,9月便能實現交付量破萬。

另一邊,近期有媒體曝出理想L8諜照,外觀幾乎保留了與L9相似的家族風格,頭頂也搭載了一顆激光雷達,定位爲中大型SUV,整體尺寸相較L9小一號,大概率將替代現有理想ONE的位置。

如果按照此前李想所提出的對標蘋果的產品策略來看,L9、L8以及可能存在的L7可以理解爲iPhone Pro、iPhone、iPhone mini,不出意外純電產品大概率也將延續這樣的思路。而後兩種動力模式雙雙組合,以10萬元作爲一個價格區間逐漸覆蓋到整個20-50萬元的新能源市場。

此前的理想一直依靠一輛理想ONE支撐銷量,不僅不輸多款產品並行的蔚來、小鵬,還借此常年名列造車新勢力前茅,引領了一股增程式風潮。

根據理想透露的產品節奏來看,明年還有三款車型相繼上市,也將是理想汽車的產品大年,而從L9开始理想已經不再“單打獨鬥”,外界觀察理想汽車的方式或許也需要發生一定變化。

今年初,李想在社交平台發布了一篇“小作文”,認爲“造車三傻”雖然思路不同,但都在2021年完成了從0-1的驗證期,在各自細分市場喫到了3%左右的市場份額。而到了從1-10的階段,最核心的業務動作便是將以往所建立的優勢、累積的經驗和得到驗證的商業模式進行“批量化”生產。

因此,作爲“批量復制”前的最後一份財報,在今年上遊原材料暴漲和市場競爭加劇的情況下,或許也更能反應其商業模式的可行性和天花板的高低。

理想規模化前的“陣痛”

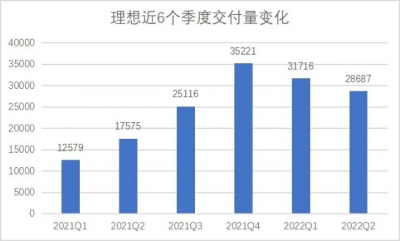

整體來看,受到4月上海疫情影響,二季度理想汽車財務數據迎來了全面環比下滑。

二季度理想車輛銷售收入爲84.8億元,同比增長73%,環比減少8.9%;收入總額87.3億元,同比增長73.3%,環比下降8.7%;毛利爲18.8億元,同比增加97.1%,環比減少13.2%。

值得注意的是,本季度理想汽車淨虧損創造了上市後單季度新高,達到6.41億元,同比大幅增長172.2%,一季度這一數據僅爲1090萬元。而去年全年,理想汽車的淨虧損也不過3.215億元(2021年Q4淨利潤爲2.96億元)。

其中,理想汽車二季度經營虧損也同樣創下新高,達到9.785億元,同比增長82.6%,環比增長136.9%。

造成虧損大幅增長的原因,一方面是理想汽車相比其他新勢力虧損基數較小,且交付量降低導致銷售額和毛利的減少;另一方面則是隨着車型數量和线下銷售網絡的增長,導致運營費用的增長。

二季度,理想汽車研發費用爲15.3億元,同比增長134.4%,環比增長11.5%;銷售、一般及管理費用爲13.3億元,同比增加58.6%,環比增加10.2%。

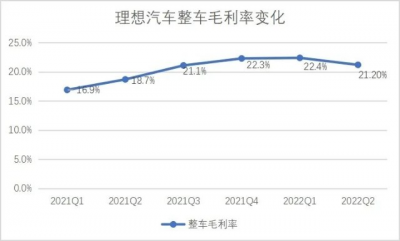

好在,二季度理想汽車毛利率並未像蔚來、小鵬一季度一般出現大幅下滑,本季度車輛毛利率依然穩固達21.2%,整體毛利率爲21.5%。

一季度由於理想部分庫存衝抵,雖然動力電池漲價,但在財務數據上整體表現並不明顯。二季度隨着訂單相繼交付,即使理想在4月進行提價依然沒有抵消成本上漲的影響,因此車輛毛利率首次出現了下跌。

不過,隨着L9的交付拉高平均售價,以及電池成本的持續降低,預計理想毛利率將有較大改善。

理性看待理想本季度的財務數據下跌,主要還是由於外界環境因素疊加內部變革所導致。此外理想現金及現金等價物、受限制現金、定期存款及短期投資結余也較爲充足,達536.5億元。

但在三季度交付指引上,在外界沒有明確利空信號的情況下,理想卻給出了一個較爲保守的數字,約爲27000-29000輛。

換句話說在沒有疫情影響且還有新車交付的情況下,理想三季度交付量卻只能做到基本與二季度持平。

理想汽車7月交付量爲10422輛,扣除這一部分,剩下兩個月平均交付量約在8289-10289之間。其中,根據理想二季度電話會議透露,9月預計將交付過萬台L9,這也就意味着留給理想ONE的佔比幾乎微乎其微。

理想官方承認,理想ONE訂單數目前正在放緩,給出的原因是部分理想ONE的潛在客戶轉化到了L9之上,官方爲刺激理想ONE訂單增長還推出了7000元優惠促銷。

不過,與小鵬前段時間同樣推出優惠政策不同,我們認爲這同樣屬於理想規模化前的“陣痛”。

實際上理想ONE的交付量在去年5月也曾出現過大幅下滑,主要原因是由於新款理想ONE的上市消息導致部分車主持觀望狀態。而由於未及時同步消息、老款無法升級等問題,彼時部分購买老款的車主感到十分不滿,質疑理想有“清庫存”嫌疑。

近期L8車型替代理想ONE的消息同樣在網絡廣爲流傳,李想本人也在電話會議中確認了L8車型的存在,並透露L8的發布將比所有人預期更早,而且從發布到交付也比L9更快。

從某方面講,理想官方默認的態度也是在刻意避免“重蹈覆轍”,畢竟今年華爲和賽力斯合作的問界品牌異軍突起,短期內,華爲所帶來的流量和部分智能化能力都是理想難以超越的,即使M7還未正式交付,也將在無形之中給理想帶來一定壓力。

這也意味着,如果在優惠政策不起效的情況下,部分理想ONE的“庫存”或許就只能由理想老老實實地自己扛了。

理想的回答與未答

李想曾多次表明,理想汽車的造車思路仍將以家庭用戶爲主。也可以理解爲場景化造車

從理想ONE到L9,理想都在基於家庭購車的大前提下不斷豐富各個使用場景,比如三聯屏滿足副駕娛樂需求、後排乘坐舒適性考慮老人和小孩的長途乘坐,即使是被戲稱爲理想電動車三大件的“彩電、冰箱、大沙發”依然有其使用場景。

從表面上看,理想場景化造車僅針對家庭用戶,且可能限制品牌用戶群體的進一步擴大。

小鵬汽車CEO何小鵬也在L9上市後提出疑問:“在激烈競爭的、全球市場、非快銷品行業、2C非保護領域,有哪個好產品是靠精准定位,在中期或長期可以獲得優勢或壁壘的。”

但實際來看,家庭用車場景卻是影響中國消費者購車的一大重要因素。李想本人給出的數據是,20萬元以上的購买群體裏有高達89%是家庭用戶。

嚴格意義上講,這句話應表述爲,20萬元以上的購买群體中有89%的消費者會考慮到家庭用車場景。

普遍認爲,早期的中高端新能源市場以增購爲主,而消費者增購的目的在於彌補油車欠缺的部分用車場景(比如限號)或是一次嘗鮮行爲;理想從一开始的定位似乎更偏向換購或者首購人群,而後者看重的是一個完整的用車場景。

由於增程式/高壓快充的存在,理想旗下上市和規劃車型也並非是專供家庭單個成員使用。因此隨着新能源市場的不斷擴大與燃油車市場的衰退,換購和首購人群比例一定會大於增購人群,這也是理想爆款的底層邏輯。

不過理想的過去證明了其爆款能力,但整體規模與燃油車時代的車型或特斯拉Model 3/Y的“規模化+高零件通用率”相比,仍然很難在成本上建立太大的優勢。如果只是一股腦地滿足個性化需求,卻不顧及研發投入和成本,那么造出來的車,大概率也沒有幾個人买得起。

因此,爲了在“堆料”途中控制成本的攀升進而降低性價比,理想在商業模式上又做出了調整,除了零星的個性化配置外,其余全系標配。

比如傳統車企動則上萬元的選裝套件,並非是單純尋求暴利,更多是由於選裝量較低擡高了分攤成本,而當理想將所有配置實現標配後,整體性價比便會高出同級別選裝車型不少。

從L9的延續來看,理想後續車型也將繼續採用全系標配的商業模式以放大其優勢。

在一季度電話會議上,李想曾對公司中期產品序列進行了一個簡單梳理,即前文提到的增程與純電“雙腳走路”。

但這樣的產品策略仍舊有一個看得到的“缺陷”,那就是增程和純電的雙產品路线將以誰爲主導?如果在同一價格區間,理想依然在依靠增程式支撐銷量,那么不難看到隨着新能源滲透率迅速攀升,新能源車輛的牌照優勢一定會逐漸減弱。

城市的交通容量、財政補貼壓力何時會達到臨界點?這是理想一直沒有回答的問題。純電尚有一定緩衝空間,但“提前量”卻一定會先打在增程式車型上,北京、上海等一线城市已經开始將增程式排除在“新能源”之外。

如果過半產品受到大環境影響,那么理想在同級別價格區間的競爭力也將大幅下降。

規模化所帶來的效益成幾何增長,同樣帶來的壓力和困難也應是如此。在早期蔚來、小鵬的極速擴張中,我們都曾看到過類似場景:或是核心人員的劇烈變動,又或是管理層與執行層信息阻塞導致的動作變形,顯現到表面上就將是口碑的下滑、產品的延遲甚至是銷量的降速。

此外,基於中國家庭的場景化造車也會對車型出海的競爭力造成一定影響。目前蔚來、小鵬都將歐洲市場視爲下一個銷量增長的動力,蔚來甚至將爲歐洲單獨推出一個品牌,而理想的出海計劃暫時仍舊處在“觀望”中。

理想汽車對於產品需求的洞察能力和高效率的經營能力,已經通過理想ONE完整地表達了出來,也是通過這一款車型便得到了諸如美團王興、明勢資本黃明明等投資者的青睞。

理想擁有讓投資者無限想象的天花版,但也有當下急需面臨的問題,要在新勢力與傳統車企的夾擊中脫穎而出,李想還需要不斷給出更優的答案。

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:理想的“下半場”

地址:https://www.breakthing.com/post/14193.html