(報告出品方/作者:山證國際,高景東)

1.公司概況

1.1 公司簡介

特步集團是爲一家領先的多品牌體育用品公司,主要從事體育用品 (包括鞋履、服裝和配飾)的設計、研發、制造、銷售、營銷及品牌管理。 除“特步”主品牌外,公司近年進一步豐富其品牌組合至涵蓋四個國 際知名品牌,包括時尚運動的蓋世威及帕拉丁、專業運動的索康尼及邁樂。

1.2 發展沿革

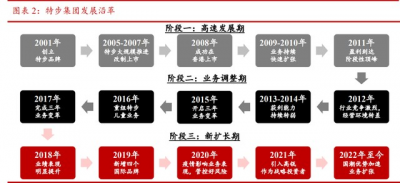

特步集團發展大致上可以分爲三個階段。階段一:公司在 2001 年創 立“特步”品牌,同年邀請香港藝人謝霆鋒先生出任品牌形象代言人,开 啓了體育用品企業的娛樂營銷時代,公司業務也因此得到快速發展。2008 年,公司成功在香港聯交所主板上市,其業務在中國舉辦奧運會帶來的運 動熱潮支持下加速擴張。2011 年,公司盈利達到階段性頂峰。 階段二:2012 年开始,過度擴張導致行業競爭激烈以及過量渠道庫 存積壓令經營情況轉差。公司在 2013-2014 年獲利能力持續轉弱。2015- 2017 年,公司進行三年全方位的變革計劃以及對童裝業務重組。經過一 系列業務變革後,公司的整體運營能力在 2018 年明顯提升。 階段三:2019 年,公司新增四個國際品牌業務經營,並开啓“多品 牌”和“國際化”發展之路。在新冠疫情擾動下,公司 2020 年業務受到 一定影響,但受益於國潮文化興起,以及引入高瓴作爲战略投資者,助力 發展新增品牌業務,公司 2021 年業績重拾增長勢頭,並开啓公司新一輪 擴張期。

1.3 股權結構

特步國際主席丁水波先生目前持股近 50%。2022 年 7 月 21 日,特步 國際控股股東群成投資有限公司向其他人士配售 8,000 萬股股份。在股份 出售後,丁水波先生、其胞妹丁美清女士以及其胞弟丁明忠先生組成家族 信托,並合共持有公司約 46.68%股權,而丁水波先生也直接持有公司約 2.30%股權。此外,公司非執行董事陳偉成先生、員工透過股份獎勵計劃 分別持有約 0.01%和 5%股權。

2. 公司分析

2.1 業績恢復高質量增長

特步集團 2008 年在香港上市後,業務持續擴張,人均淨利潤錄得快 速增長,在 2011年以約 12.8萬元(人民幣‧下同)達到階段性頂峰。隨後, 行業競爭加劇,過量渠道存貨導致公司經營轉差,2012 年至 2014 年人均 淨利潤持續下跌,而公司在 2015 年調整其品牌定位,從時尚運動品牌重 新定位爲體育時尚品牌,並开始對業務的渠道、產品、供應鏈以及數字化 等多方面作出調整,疊加 2016 年至 2017 年對特步兒童進行業務重組,拖 累期間人均淨利潤同比明顯下跌。 2018年开始,公司業務變革計劃成效开始顯現,業務經營和獲利能力 持續提升,人均淨利潤也回復正增長。2021 年,公司推出全新高端廠牌 “XDNA”以及全新女性品類“半糖系列”,分別布局代表“新國潮”時 代的高端潮流和女性產品线,疊加特步主品牌業務快速增長,相關因素帶 動公司人均淨利潤突破 11 萬元,表明業績已恢復高質量增長。

2.2 “3+”業務战略變革打好基礎,开啓多品牌發展新時代

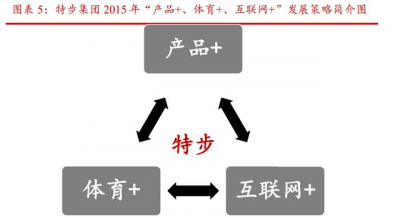

特步集團 2015 年提出“3+”業務战略變革,即“產品+”、“體育 +”及“互聯網+”,以更好的專業體育用品、更大的業務範圍以及更佳 的线上銷售平台推動業務增長。

2019 年,特步集團新增四個國際品牌(包括定位於高端專業運動的索 康尼、邁樂和高端時尚運動的蓋世威、拍拉丁)的業務經營。公司以此拓 寬業務增長空間,同時也开啓 “多品牌、國際化”發展新時代。

2.3“產品+”策略進一步提升產品功能性

特步集團一直很重視產品研發。公司研發开支在 2008 年上市後,除 了 2012 年和 2014 年之外,基本上維持上升趨勢。 2015 年,公司提出“3+”業務战略變革,其中“產品+”策略進一步 提升產品功能性,促使公司自此持續加大研發投入。

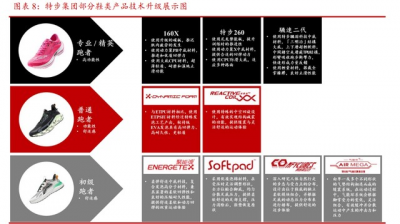

基於消費者對核心功能不同的要求,公司已發展多個科技平台功能對 應。以鞋品爲例,按照跑者的使用頻率分爲競速快跑、動力暢跑及舒適易 跑三個級別,更切合馬拉松跑者、常規跑者和入門級跑者的需求。爲了滿 足各級別跑者對跑鞋不同的功能性偏好,公司拓寬產品线以及採用不同的 科技和材料生產跑鞋,幫助用家提升運動表現和達到或超出預期的效果。

除了功能性研發能力之外,公司近年也持續提高產品的性價比和推出 不同價格帶的產品,以滿足更多消費者需求。 公司旗下跑鞋產品按配置和價格主要可以劃分爲三大系列,分別是大 衆系列、專業系列和精英系列,其各自價格帶分布在 300-500 元、500-700 元和 900-1,200 元,可以爲消費者提供更寬的價格段位選擇,有利於公司 擴大鞋履業務增長空間。

2.4“體育+娛樂”的雙軌營銷策略加強產品更有效推廣

特步集團一直以來推行“體育+娛樂”的雙軌制營銷策略,以強化其 專業運動時尚品牌形象。體育營銷方面,公司主要透過贊助不同賽事、活 動和專業運動員,以及舉辦如特步 321 跑步節等、同時也邀請優秀跑者成 爲公司品牌代言人,增強公司在體育行業影響力。

娛樂營銷方面,公司主要與多位明星代言人合作爲重要的市場推廣战 略,繼續通過明星知名度和影響力,增加特步品牌的爆光度和提升年輕消 費者對品牌忠誠度。

2.5 從單純的體育贊助轉向綜合服務,構建特步生態圈

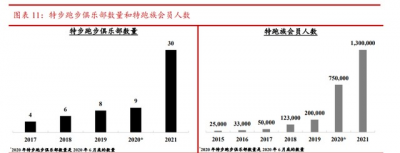

2012年,特步集團成立跑者服務平台——“特跑族”,通過不定期在 全國各城市舉辦特跑匯、特訓營、特跑日等活動,爲跑友搭建了一個交流 聚集地,爲跑者提供更全方位的服務,增加向消費者推廣產品的場景以及 加強他們對特步品牌的粘性。當前,“特跑族”已擁有超過 130 萬名會員, 成爲國內規模最大、最活躍的跑者平台。 此外,公司在 2015 年提出的“體育+”策略,主要是從單純的體育贊 助轉向綜合服務,尤其在公司聚焦的跑步領域。2017 年至今,公司在全 國多地已設立 30 個特步跑步俱樂部,構建跑群小區內最大的跑步生態圈。

2.6 向零售模式的轉型,全方位強化運營能力

2.6.1 精細化零售管理提高經營效率

2015 年以來,特步集團以“扁平化分銷層級”、“實時監控”、 “提升門店形象”及“運用大數據”方式有效優化的分銷渠道管理使整體 經營效率大大提高。

2.6.2 加速布局電商渠道,與线下零售相輔相成,實現全渠道銷售

特步集團近年加速布局電商渠道,不但提供有別於线下店鋪所出售產 品的线上特供產品,並與獨家總代理商進行 O2O 整合,實現全渠道銷售。

2.6.3 落實重“質量”輕“數量”开店策略,有效提升店面運營能力

特步集團在 2008 年上市後業務擴張主要仍以擴大銷售網絡爲主,特 步主品牌(含特步兒童)總銷售點數量在 2011 年突破 7,500 間。隨後,行業 經營環境轉差,公司 2012-2015 年銷售點數量整體維持在相關水平。2016 年,公司开始主動控制分銷商开店步伐,並對特步兒童業務進行重組,導 致同年銷售點數量明顯下降至 7,050 間,並在 2017 年進一步下降至 6,250 間。公司近年則已恢復網絡擴張,2021 年銷售點數量回升至 7,330 間。 公司近年持續落實重“質量”輕“數量”开店策略,除了對店鋪設計 升級和加強旗艦店建設之外,公司也大力推行“高效大店”體制化,並加 速獨家代理商增加直營店开設,相關直營店佔公司店鋪總數約 60%,以提 升渠道管理效率和單店銷售表現。

此外,特步主品牌(含特步兒童)2021 年單店平均收入以及平均每個僱 員收入貢獻分別由 2013 年約 57 萬元和 54 萬元明顯上升至約 125 萬元和 121 萬元。

經過多年的經驗累積,疊加持續數字化升級賦能,公司目前整體運營 能力已得到明顯提升。特步主品牌近年零售銷售持續保持較快的增長, 2022 年二季度在去年高基數和疫情影響下仍錄得中雙位數增長。 此外,優化渠道管理的扁平化過程,使店鋪更爲標准化、零售店及 分銷商能作出更迅速反應、渠道存貨水平亦能控制於指引水平內。特步主 品牌近年零售存貨周轉基本上維持在 4 至 5 個月,處於健康水平。

2.7 推廣費用管控持續優化,利潤率保持平穩

特步集團近年利潤率保持平穩,公司 2017 年至 2019 年毛利率介乎在 43.4%至 44.3%,2020 年受疫情影響下跌至 39.1%,於 2021 年已回升至 41.7%。此外,公司經銷开支佔收入比率持續下降,經營利潤率和盈利率 同期走勢基本上跟隨毛利率表現,分別由 2020 年約 11.2%和 6.3%改善至 約 13.9%和 9.1%。

3. 投資亮點

3.1 政策催化體育產業持續快速發展

“十三五”期間,我國體育產業總規模和體育產業增加值分別增長約 60.0%和 95.4%。《“十四五”體育發展規劃》則對體育產業提出了更高 的要求,如體育產業總規模在 2025 年將達到 5 萬億元,以及體育增加值 佔國內生產總值比重將提高至 2% 。

按 2020 年產業佔比估計,體育用品及相關產品制造規模將由 2020 年 約 1.23 萬億元上升約 82.7%至 2025 年約 2.24 萬億元。隨着《體育強國建 設綱要》等政策文件逐步落實,體育用品制造相關產業在“十四五”期間 將持續快速發展,利好行業龍頭企業未來業務表現。

3.2 多年深耕跑步領域,產品創新驅動銷售快速增長

3.2.1 跑步成爲參與度最高的運動項目,將拉動跑步服飾增量需求

2021 年,跑步成爲國內大衆參與度最高的運動項目。根據中國體育 用品業聯合會與尼爾森 IQ 聯合編制的《2021 年大衆健身行爲和消費研究 報告》所示,在新冠肺炎疫情防控常態化背景下,大衆參與健身的熱情未 減,主要參與運動項目前五名是跑步、羽毛球、健步/健走、遊泳和騎行。 其中,人們 2021 年對跑步的參與度顯著提升,由 2020 年的 48%上升至 68%,並高於其他熱點運動項目,預期將拉動跑步服飾增量需求。

此外,在多項運動項目中,不同年齡層的人群對跑步參與度也最高, 16-30 歲、31-50 歲和 51-70 歲的人群參與度分別達到 74%、74%和 55%。

3.2.2 特步品牌力和產品力持續提升,帶動鞋履銷售快速增長

2021 年,個人年體育總體消費較 2020 年增長約 34.9%。其中,女性 相關消費同比增長約 49.8%,明顯高於男性約 19.5%。

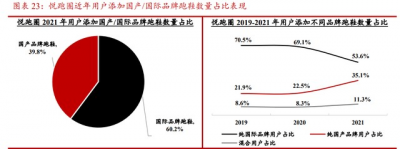

在跑鞋消費方面,國產品牌跑鞋滲透率 2021 年明顯提升。根據《悅 跑圈 2021 年度中國跑鞋大數據報告》顯示,從悅跑圈 APP 用戶鞋庫中現 存(截至 2021 年)跑鞋數分布而言,國產品牌和國際品牌分別佔比 29.1%和 70.8%。跑者在最近一年購买的跑鞋中,國產品牌和國際品牌分別佔比 39.8%和 60.2%。 此外,悅跑圈會員鞋庫中 2021 年只添加國產品牌的用戶佔比由 2020 年 22.5%明顯上升至 35.1%,而同期只添加國際品牌的用戶佔比則由 2020 年 69.1%下降至 53.6%。這表明國產品牌和國際品牌跑鞋市場份額在國產 品牌產品力和品牌力提升和受“新疆棉事件”等影響已出現明顯的此消彼長。

根據《悅跑圈 2021 年度中國跑步運動白皮書》數據顯示,跑者在選 跑鞋時,最在意的跑鞋特性是舒適度和緩衝,性價比和品牌影響力也是消 費決策的主要維度。

根據悅跑圈以用戶鞋庫中現存跑鞋的總跑步次數排行,悅跑圈 2021 年最受男、女性跑者最受歡迎國產品牌均是特步。

自 2007 年起,特步集團致力於打造大衆跑者首選品牌,除了贊助馬 拉松賽事和推廣特步跑步俱樂部之外,在產品創新方面的成績也非常突出。 特步去年推出的專業碳纖維板跑鞋 160X 系列於中國內地獲得全球知 名跑步雜志《跑者世界》頒發多項大獎。其中,160X 2.0、160X PRO 和 300X 2.0 分別獲得編輯之選及熱門產品獎項、年度推薦和最佳首秀獎項。 此外,特步跑鞋在 2021 年 4 月的世界田徑白金標賽事廈門馬拉松中穿着 率逾 50%,爲首個本土品牌超越國際品牌,名列第一。

在 2022 年 7 月 18 日舉行的俄勒岡田徑世錦賽女子馬拉松項目中,前 四名選手完賽成績均超越了 17 年以來未曾打破的世錦賽紀錄。當中,取 得第四名的 Nazret Weldu,腳上穿着的便是特步 160X 2.0 跑鞋,表明特步 產品力不斷提升,已可在國際賽事中對標國際運動品牌的又一力證。 此外,田徑世錦賽女子馬拉松項目中,前六名選手所穿的跑鞋型號分 別是 Nike 的 Vaporfly Next% 2 (首兩名)、Alphafly Next% 2(第三名),特步 的 160X 2.0 (第四名),Asics 的 MetaSpeed Sky + (第五名)和 Adidas 的 Adizero Adios Pro 2 (第六名)。售價方面,只有特步的跑鞋售價是低於 1,000 元,其他的售價介乎 1,599 元至 2,299 元。由此看來,特步的跑鞋性 價比較國際品牌有着明顯優勢。

2021 年,特步主品牌鞋履銷售額創歷史新高,達約 48.6 億元,同比 增長 20.8%,增長幅度爲 2018 年以來最大。 我們認爲,特步跑鞋近年在品牌力和產品力持續提升,疊加人們對健 康意識提高以及對跑步的參與度顯著提升,預期將驅動公司鞋履未來銷售 保持快速增長。

3.3 多品牌發展策略打开第二成長曲线

3.3.1 新增四個國際品牌,开啓多品牌發展策略

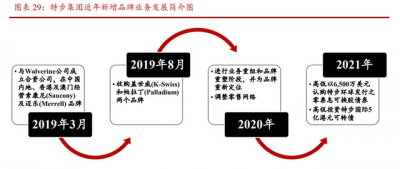

2019 年 3 月,特步集團與 Wolverine 公司成立合資公司,共同在中國 內地、香港及澳門开展索康尼(Saucony)及邁樂(Merrell)品牌旗下鞋履、服 裝及配飾的开發、營銷及分銷。8 月,公司出資 2.6 億美元自 E-Land World 集團收購蓋世威(K-Swiss)和帕拉丁(Palladium)兩個品牌。

這些品牌擁有與特步主品牌差異化的定位及不同目標消費群,與特 步的品牌組合高度互補。其中,索康尼定位專業運動品牌;邁樂專注於 戶外領域;蓋世威和帕拉丁則是全球知名運動服飾及休闲品牌組合。

3.3.2 借助特步資源,專業運動品牌業務呈高速發展態勢

擁有超過百年的跑鞋制作歷史的索康尼與 New Balance、Asics、 Brooks 並稱全球四大慢跑鞋,並享有跑鞋中的“勞斯萊斯”之稱。索康尼擁 有多項核心科技(包括 GRID 網狀穩定緩震系統和 EVERUN 材料等),部分 跑鞋產品曾榮獲美國《跑者世界》“編輯之選”等榮譽。索康尼產品整體定 位爲高端專業運動品牌。 特步集團已在跑步領域深耕多年,與索康尼業務經營展現強協同效 應。一方面索康尼產品可以利用特步在銷售網絡,研發技術和供應鏈資 源的優勢,提高品牌曝光率和優化針對國民的產品設計等,拉動收入增 長;另一方面特步也可以通過索康尼業務經營促進特步主品牌產品創新 和累積高端產品线營運經驗。

此外,邁樂爲最受歡迎的全球戶外生活品牌之一,因其高質量及尖端 科技深受贊賞。憑借卓越的設計、質量、耐穿性、功能性及舒適性,邁 樂以开發最佳戶外活動體驗的產品而稱著。中長期而言,邁樂將成爲特 步在戶外運動業務拓展的重要驅動力。戶外運動在我國當前呈現高增長 潛力的細分市場,特步將可透過邁樂業務經營進入戶外運動領域。 渠道方面,索康尼和邁樂在 2020 年开始布局和調整线下零售網絡。 截至 2021 年 12 月 31 日,索康尼和邁樂在中國內地已分別开設 44 間和 6 間直營店,主要位於一、二线城市。 收入方面,公司專業運動分部(索康尼及邁樂)2021 年收入顯著增長, 由 2020 年約 7,200 萬元增長至約 2 億元。毛利由約 3,000 萬元上升至約 8,100 萬元。由於初始資金投入隨开店數量上升而加大,公司 2021 年承擔 虧損 由 2020 年約 3,000 萬元擴大至約 4,000 萬元。隨着規模效應持續顯 現,預料後續虧損有望呈逐年遞減,預期相關分部 2024 年將實現盈利。

3.3.3 引入高領作爲战略投資者,將助力國際時尚品牌業務發展

蓋世威於 1966 年在美國成立的傳統美國運動鞋品牌,主要提供功能 性網球鞋、休闲類及健身鞋履,定位高端市場運動服裝品牌。自 2019 年 被特步集團收購以來,公司已對蓋世威基本完成品牌重塑,並進行業務重 組以及爲品牌重新定位,力求強勢回歸中國內地市場。 帕拉丁於 1947 年在法國成立,爲全球著名靴子品牌之一。公司在收 購帕拉丁後持優化其產品組合以及在中國內地的零售網絡。

蓋世威當前北美生意主要是以批發業務爲主。截至 2021 年底,蓋世 威亞太區擁有 44 間自營店。公司預期今年將开始在中國內地的高线城市 开設標志性店鋪。此外,帕拉丁在亞太區有 57 間自營店,其中 25 間位於 中國內地。公司將在今年繼續推出更多形象店,進一步調整其產品組合和 設計以增加店效。 此外,公司時尚運動分部(蓋世威和帕拉丁)2021 年收入由 2020 年約 9.99 億元下跌至約 9.71 億元。毛利則由 2020 年約 4.07 億元上升至約 4.33 億元。2021 年虧損也由 2020 年約 1.04 億元收窄至約 9,000 萬元。

2021 年 6 月,高瓴以 6,500 萬美元認購特步國際直接全資附屬公司特 步環球(擁有蓋世威及帕拉丁品牌)發行的零票息可換股債券,資金將用 於特步環球的一般營運資金。悉數換股後,將發行 15,000股,佔增發後股 本的 20%。此外,高瓴同月也投資特步國際 5 億港元可轉債,最高可換股 5,436 萬股。轉股後佔增發後股本的 2.03%。 我們認爲,公司引入高瓴作爲战略投資者,主要是因爲高瓴在大中華 市場零售消費行業有着豐富的垂直知識以及投資經驗,將會爲特步走向多 品牌和國際化策略運營提供關鍵性支持。 高瓴將透過滔搏(高瓴爲最大股東,代理的主力品牌爲 Nike 和 Adidas) 的渠道資源和出色的高端運動國際品牌零售運營能力,對公司新收購的蓋 世威及帕拉丁國際品牌輸出“本土化”零售運營經驗,並爲相關品牌在全 國重點高线城市开店策略和零售管理方面提供幫助。 隨着新增品牌在產品創新、零售渠道持續升級,預期未來將有望在中 國快速增長的運動服裝市場上加速釋放品牌潛力,相關多品牌發展策略打 开公司第二成長曲线。

3.3.4“以鞋帶服”策略將驅動新增品牌服裝銷售表現

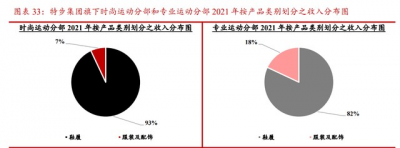

特步集團新增品牌過去一直把業務重點投放在鞋類產品發展上,因此 相關品牌過去收入主要仍是以鞋履產品貢獻爲主,鞋、服收入貢獻比例並 不平衡。2021 年,時尚運動分部和專業運動分部鞋履產品收入佔比分別 約爲 93%和 82%,遠高於服裝約 7%和 18%。

反觀特步主品牌方面,鞋履和服裝同期2021年收入佔比分別約爲55.0% 和 42.9%,明顯較爲合理。 我們認爲,公司未來將增加相關新增品牌服裝產品設計和生產,以實 現較均衡的產品組合銷售,疊加公司的 “大店策略”有效提高產品銷售 連帶率,將以鞋履產品拉動服裝產品銷售,預期“以鞋帶服”策略將驅動 新增品牌服裝未來銷售表現。

3.4 童裝業務有望成爲業績新增長引擎

3.4.1 國家持續強化學校體育教育,將助驅功能性運動童裝需求

國家近年高度重視學校體育教育,針對強化體育課和課外鍛煉等提 出了明確要求。當中,教育部 2021 年發布的《關於全面加強和改進新時 代學校衛生與健康教育工作的意見》,要求學校嚴格落實課間操制度,提倡中小學生到校後先進行 20 分鐘左右的身體活動,並要保障學生每天 校內、校外各 1 個小時體育活動時間。 隨着政府計劃持續改善學校體育教育,以及推行學齡兒童健康成 長,相關因素將驅動功能性運動童裝需求。

根據立鼎產業研究網、歐睿的數據顯示,我國童裝行業 2011 年至 2019 年市場規模呈增長態勢,年復合增長率達約 12.0%。受疫情影響, 2020 年市場規模同比倒退 4.1%,但預期 2021 年至 2025 年年復合增長率 將達到約 13.4%。

3.4.2 近年加碼布局童裝業務,有望成爲業績新增長引擎

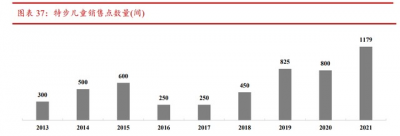

特步集團在 2016 年至 2017 年對童裝業務進行了整體重組,並重新規 劃發展策略。2021 年,公司順應國潮崛起之大趨勢而推出“大國少年” 全新品牌理念,並形成街舞系列和少林兒童系列兩大產品風格主线,透過 一系列活動提升品牌知名度,帶動銷售加速增長。特步兒童在今年“618” 銷售成交額突破 7,500 萬元,同比增長 103%。 此外,公司 2019 年以來也加快拓展童裝渠道網絡,特步兒童銷售點 數量由 2018 年的 450 間大幅上升至 2021 年的 1,179 間。

隨着公司進一步加大對童裝業務布局,將可受益於童裝行業持續增 長所帶來的機遇,預期相關業務有望成爲公司業績新的增長引擎。

4. 盈利預測

特步國際現金流折現估值財務模型: 財務模型構架簡介:我們利用現金流折現估值財務模型爲特步國際進 行估值,並將財務模型預測分爲三個階段,分別是第一階段(2022-2024 年):高速增長期;第二階段(2025-2035 年):中等增長期;以及第三階段 (2035 年以後):平穩增長期。

第一階段(2022-2024 年)收入預測及主要明細假設: (1) 門店數量:特步主品牌方面,公司近年持續增強渠道效率,關 閉低效店鋪,並提升大店保有量,以擴大產品的展示區域,提高銷售連帶 率,改善銷售表現。我們預期,公司將持續執行相關“高效大店”策略和 提升大店保有量,預期特步主品牌門店數量將由 2021 年的 6,151 間逐步增 加至 2024 年的 6,751 間。此外,公司將抓緊童裝行業快速增長期而加大特 步兒童門店布局,預期特步兒童門店數量將由 2021 年的 1,179 間持續上升 至 2024 年的 1,779 間。 (2) 收入:受益於公司整體門店數量増加、單店收入提升以及運營 能力增強等,疊加體育行業持續發展所拉動的新增需求,預期公司未來三 年收入將保持較快增速,2022-2024 年期間年復合增長率將達約 22.0%。(3)毛利率:預期 2022 年毛利率將受疫情影響由 2021 年約 41.7%下 滑至 41.6%,隨後在 2023 年和 2024 年則分別上升至約 41.7%和 41.9%。 (4)盈利率:預期 2022 年和盈利率將與 2021 年持平,約 8.9%。隨 後在 2023 年和 2024 年則分別上升至約 9.0%和 9.3%。

第二階段(2025-2035年)自由現金流增長率:根據《體育強國建設綱要》 所提及的要求, 到 2035 年,我國全民健身更親民、更便利、更普及,經常 參加體育鍛煉人數比例達到 45%以上,人均體育場地面積達到 2.5 平方米, 將有利體育服飾龍頭企業未來業務發展前景,故預期特步國際自由現金流 在同期年復合增長率將達約 9%。

第三階段(2035年後)自由現金流增長率:公司在 2035年後將處於長期 業務增長期,每年自由現金流將以約 3%增長,接近已發達國家的長期經 濟增長率。 其他重要數據:(i)公司融資結構不會出現明顯改變;(ii)無風險利率: 約 2.6%;(iii)WACC:約 8.0%。

(本文僅供參考,不代表我們的任何投資建議。如需使用相關信息,請參閱報告原文。)

精選報告來源:【未來智庫】。

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:特步國際:產品創新驅動快速增長,多品牌發展打开第二成長曲线

地址:https://www.breakthing.com/post/15169.html