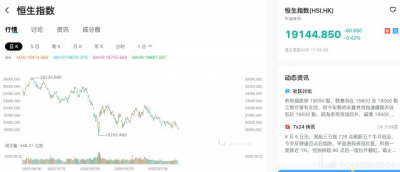

進入 9 月,港股連續陰跌。短短四個交易日,恆生指數已經跌近 4%。美股向來都有九月表現最差的季節性因素,難道港股也要步其後塵?

看港股最准的分析師、興業證券全球首席策略張憶東看到,盡管港股行情在底部反復拉鋸,但中報季港股盈利預期也迎來否極之後的改善,疊加中美監管破冰,港股實則危中有機。

他還特別指出,“中概股是港股定價的錨,若中概股能保留美股上市的地位,有助於提升港股相關資產定價的估值中樞。”

至於港股 9 月如何做投資,張憶東仍舊看好以新能源、新能源車爲代表的能源科技產業鏈以及中概互聯等板塊。

其中,中概股退市擔憂緩解、監管環境確定性提升下,行業股價波動性有望下降。互聯網已從新經濟轉向成熟業態,短期注重業績,當下互聯網板塊股價隱含的對短期復蘇的預期相對悲觀,若疫情防控壓力緩解、經濟復蘇邊際轉好,股價也有彈性。中期基於二次增長曲线有望迎來分化的機會,比如與雲計算、自動駕駛等。

中概股的重要性

實際上在 8 月底,港股曾迎來一小波短暫的反攻。主要是因爲中概審計監管問題邁出重要一步,降低港股尤其是互聯網公司受中概股退市影響引發流動性衝擊的風險。

張憶東在近期的採訪中表示,如果擺脫了退市風險,中概股的估值中樞有望見底回升,並提升港股相關資產的估值中樞。若中概股能保留美股上市的地位,有助於提升港股相關資產定價的估值中樞,中概股是港股定價的錨。

另外,針對部分投資者認爲中概股可以從美退市回港、後續影響不大的看法,張憶東並不認同:

中國優秀企業在一個長期價值發現能力較強的市場上市,特別是美股,有助於提升中國資產的配置吸引力。如果在流動性極差的市場,再好的資產也乏人問津,這就是受到流動性折價的壓制。因此,中概股和港股其實是相輔相成的關系,某種程度上,中概股對於中國新經濟成長股在估值定價上有很好的指導價值。

港股見底,否極泰來

早在 8 月底的傑克遜霍爾全球央行年會之前,張憶東已在採訪中表示,港股在打逆風球,雖然最壞的時候過去了,但是好日子還沒到來。所以目前從短期的角度來說,港股在底部做俯臥撐。

到了 9 月,他進一步看到,海外流動性風險解除尚待時日,現在的港股已到區域底部:

今年的港股仿佛跌出了危機模式,風險溢價達到了歷史平均值向上兩倍標准差以上,市場極度悲觀,風險偏好非常差。

從另一角度看,港股的悲觀因素完全得到釋放。現在的港股已經到底部區域,有望成爲未來三五年的底部,現在在底部做俯臥撐。

不過他也稱,經濟復蘇雖然依然較弱,但港股已經包含了諸多悲觀預期,中報季港股盈利預期迎來否極之後的改善。

主要體現在自 2021 年二季度以來持續下調的 2023 年恆生指數一致預期 EPS 同比增速,在 2022 年 8 月止住了下滑趨勢。其中,資訊科技業在經歷了盈利預測大幅下調後,最近 4 周已經出現了小幅回升。

投資策略:防守反擊

張憶東看好三條主线:

主线一、高景氣方向精選性價比高的股票。以新能源、新能源車爲代表的能源科技產業鏈,受益於需求改善、供應鏈恢復、成本環比下降。

電力運營商:在收益率和電價的深度擔憂下,綠電板塊估值經歷了顯著回調,近期也有事件顯示出對行業惡性競爭的 “糾偏”。在板塊經歷深度壓制後,近期,三部委成立可再生能源結算公司,電網牽頭融資解決補貼缺口。作爲綠電行業下半年重要催化之一,補貼問的解決有望增加行業再投資能力。誠然,收益率問題短期難得到解決,但當前板塊股價具備足夠安全邊際,看好裝機帶來量增的成長性。風電:風電企業陸續披露半年報,顯示上半年疫情和原材料價格居高導致產能喫緊,盈利承壓。當前估值回落至歷史低點,下半年开工、原材料價格將雙雙迎來改善,盈利有望迎來修復,推薦成本控制及傳導能力較好的企業。新能源車產業鏈:重點車企近期銷量數據超預期,年內多款新能源車型即將推出。投資方面把握:受益本輪刺激政策,下半年銷量規模及盈利能力有望實現快速提升的新能源及傳統車企,以及電動化及智能化趨勢推動產品升級下,相關零部件的機會。主线二、困境改善。等待中國經濟預期改善和產業監管環境改善對相關上市公司業績從量變到質變的推動,精選互聯網、物業、食品飲料、醫藥中的阿爾法。

互聯網:中概股退市擔憂緩解、監管環境確定性提升下,行業股價波動性有望下降。互聯網已從新經濟轉向成熟業態,短期注重業績,當下互聯網板塊股價隱含的對短期復蘇的預期相對悲觀,若疫情防控壓力緩解、經濟復蘇邊際轉好,股價也有彈性。中期基於二次增長曲线有望迎來分化的機會,比如與雲計算、自動駕駛等。物業管理:從公司治理和業務經營層面,物管公司和地產公司仍關連度較高,物管板塊目前尚不能走出獨立行情,地產板塊企穩是物管板塊修復的重要前提。地產板塊一旦穩住,物管公司有更好的業務成長性,更安全的財務狀態,估值將會有更大的彈性。我們看好經營獨立性高、內生增長能力強、盈利質量佳的物管公司。食品飲料:啤酒、乳業爲代表的食品飲料整體板塊受益於消費復蘇的趨勢延續,以及糧價等成本壓力邊際緩解。此外,啤酒方面,今年夏季的炎熱天氣帶動 Q3 啤酒消費高速增長,有望在後續財報中兌現。醫藥:繼續看好 “藥品 + 上遊 + 消費醫療”。藥品板塊看好理由包括:仿制藥集採影響已逐漸見底、創新藥供給端有望誕生新的爆品(ADC、寡核苷酸、自免等)、創新藥逐步开始商業化且國內平台價值顯現(例如近期賽諾菲和信達生物的合作)、國內公司全球競爭力逐步提升。上遊:該賽道較多公司業績下半年有望加速,且自主可控邏輯有望促使估值提升。消費醫療領域,當前景氣度維持、長期邏輯看好。短期受種植牙集採等因素幹擾板塊情緒,處於階段性調整期,調整積蓄向上動能。主线三、在傳統行業中尋找 “類債券資產” 的配置價值。立足長期配置能夠獲取低成本資金和優質土儲的國企央企地產股、低估值高分紅的國企央企能源股,以及等待經濟預期改善之後金融、交運、建材龍頭價值重估。

國企地產股:目前行業處於政策不斷放松到新房銷售復蘇的真空期,但是展望下半年以及明年的市場可能的兩種情況:1)新房銷售復蘇,政策放松的效應將持續;2)新房銷售復蘇不及預期,進一步的放松政策將持續推出,直到市場復蘇。在兩種情況下,房地產的系統性風險會解除,風險房企繼續出清,民企地產公司既沒有意愿也沒有能力加槓杆,而能夠獲取低成本資金和優質土儲的國企地產公司將受益復蘇的市場。國企能源股:從博弈周期波動,轉向配置高分紅、價值股龍頭。1)傳統能源龍頭的利潤穩定性相對擡升。能源結構轉變大背景下,傳統能源的新增供給更加克制。地緣政治衝突風險提升,本就緊平衡的供需關系變得更加脆弱,能源價格波動中樞將較過去 30 年提升。2)企業資本开支降低,可用於分紅的比例大幅提高,估值體系從周期股走向價值股,類債券的配置屬性凸顯。金融:經濟預期偏弱 + 房企風險擡頭 + 社融趨勢承壓下,金融板塊估值經歷顯著回調,港股金融板塊股息率重新回到較高吸引力的位置,後續隨着經濟預期改善,行業的悲觀預期有望迎來緩解。交運:出入境政策變化,跨省遊熔斷政策松綁,高分紅的交運龍頭迎來業績改善契機。海關總署將於 8 月 31 日零時啓用第九版《中華人民共和國出/入境健康申明卡》。第九版最爲明顯的變化是,取消了對出入境人員核酸檢測信息、既往感染情況、疫苗接種日期的申報要求。文化和旅遊部產業發展司司長繆沐陽 8 月 24 日在發布會上表示:“根據疫情防控形勢,我們動態調整文化和旅遊場所的开放政策,並將跨省團隊旅遊 “熔斷” 區域進一步精准到縣域”。建材:地產後周期 “下” 有底,基本面築底,不宜過度悲觀;上半年大力發放的專項債有望在下半年形成基建實物工作量,下半年基建有彈性。關注股價處於底部、“現金牛” 真價值的建材龍頭。本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:看港股最准分析師張憶東:中概股是港股的錨,防守反擊時間到了!

地址:https://www.breakthing.com/post/16121.html