在特拉斯擊敗蘇納克成爲英國第三位女首相後,德意志銀行表示,如果英國要避免極端宏觀經濟事件,尤其是國際收支危機,未來幾周的政策宣布將至關重要。

周一,德意志銀行外匯策略師 Shreyas Gopal 在一份報告中表示,由於英國的經常账戶赤字已經處於創紀錄水平,目前需要投資者信心改善和通脹預期下降,才能吸引大量資本流入,從而支撐英鎊。

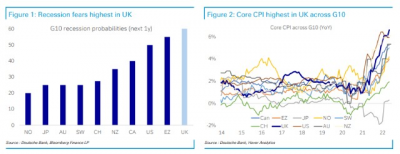

然而,現實情況恰恰相反:英國的通脹率已經達到了40年的新高,多家投行預期英國CPI甚至可能在明年初才達到峰值。

爲了遏制通脹,英國央行大幅收緊貨幣政策也正將英國經濟推向懸崖邊緣:IMF預測,英國今年的GDP將被印度趕超,跌落全球前五。

市場也开始對英國面臨的危機迅速做出反應。上周,英國債券、股票和英鎊三種資產罕見地同時出現下跌。

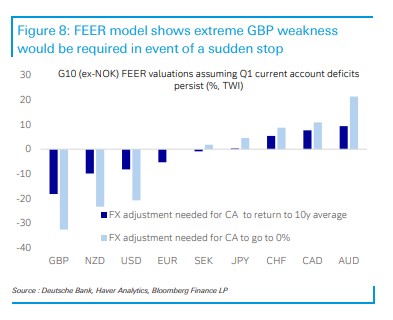

德銀認爲,英國正面臨越來越大的風險,即不能再吸引足夠的外國資本來維持對外收支。如果是這樣,英鎊將需要大幅貶值以填補外部账戶的缺口,換言之,就會出現典型的新興市場貨幣危機。

德銀估計,要使英國的貿易赤字恢復到10年平均水平,貿易加權英鎊(衡量英鎊相對於對國際貿易最重要的某些貨幣的價值)必須再貶值15%。

通脹難以見頂

不斷上漲的天然氣價格和進入冬季後的電力供應風險,使英國面臨着巨大的滯脹風險,英國的核心CPI仍在不斷上升。

德銀預計,與歐元區和美國相比,英國的總體通脹峰值更高並將保持在高水平。Gopal 表示:

英國的通脹率是十國集團中最高的,而且經濟增長前景黯淡。 大規模、無資金支持和無目標的財政擴張,加上英國央行職權的潛在變化,可能導致通脹預期進一步上升。在極端情況下,將釀成財政主導(Fiscal Dominance)。

財政主導意指央行運用貨幣政策支撐政債券價格,利率維持低位以削減償債成本。

不僅僅是德銀,英國的高通脹已經引起了多家華爾街機構的高度關注。

在花旗預計明年1月份英國的通脹率將衝擊18%後,上周,高盛 Sven Jari Stehn 分析師團隊在一份報告中警告稱,如果天然氣價格在未來幾個月內持續走高,明年1月份,英國將被迫將能源價格上限再度上調80%,這將會把通脹率推高到22.4%,並使得英國的國內生產總值下降3.4%。

英國能源監管機構曾於8月26日宣布,從今年10月起,英國普通家庭的年度能源價格上限將大幅上調80%。

面對如此嚴重的通脹形勢,英國央行在本月雷厲風行地加息了50個基點,是英國自1995年以來幅度最大的一次加息。

市場還押注英國央行將在明年5月前被迫將利率提高一倍以上:隔夜指數掉期市場的交易員們預計英國央行在11月的議息會議上會將利率升至2.75%,然後在2023年夏季達到4%。

這可能令英國的經濟形勢更加嚴峻,IMF近日預測,英國今年的GDP將被印度趕超,跌落全球前五,成爲世界第六大經濟體。

經常账戶赤字不斷惡化

與歐洲大陸相比,英國對俄羅斯能源進口的直接依賴程度較低,但其天然氣存儲容量相對較少。英國在今年冬季仍將嚴重依賴進口,因爲該國整個夏天都在向歐洲大陸出口能源。

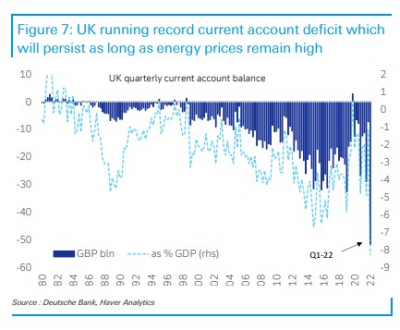

官方數據顯示,英國今年第一季度的經常账戶赤字超過了GDP的8%,創下了歷史記錄。

Gopal 針對該數據指出,只要能源價格保持在如此高的水平,經常账戶赤字就會也保持在這一水平。貿易收支的惡化不存在抵消因素,基本收入也已轉向負值,目標不明確且規模龐大的財政刺激可能會進一步加劇經常账戶赤字。

由於經常账戶有可能出現近10%的赤字,英國正面臨越來越大的風險,即不能再吸引足夠的外國資本來維持對外收支。如果是這樣,英鎊將需要大幅貶值以填補外部账戶的缺口,換言之,就會出現典型的新興市場貨幣危機。

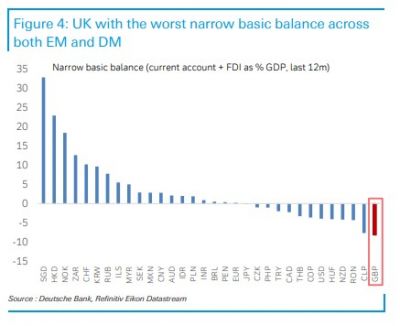

英國經常账戶和外國投資的流動性不斷惡化,使英國的外部收支平衡程度在所有主要發達市場和新興市場中排名最差。

德銀的模型顯示,英鎊需要下跌近20%才能使經常账戶恢復到10年的平均水平。如果英國的經常账戶要完全恢復平衡,英鎊將需要貶值30%。因此,雖然英鎊兌美元今年已經貶值14%,但已貶值的幅度只是經常账戶實質性改善所需的一部分而已。

Gopal 表示:

“國際收支危機”可能聽起來很極端,但並非史無前例:激進的財政支出、嚴重的能源衝擊和英鎊貶值,最終導致英國在70年代中期不得不向IMF申請貸款。 如今,英國確實保留了一些抵御突發危機的關鍵防线,但我們擔心風險仍在上升。

他認爲,如果英國要避免極端宏觀經濟事件,尤其是國際收支危機,貨幣、財政和更廣泛經濟政策的平衡將是確保通脹預期穩定和外部账戶穩定的關鍵。

外國投資者正在逃離英國市場

特拉斯在競選期間還將矛頭對准了英國央行及行長安德魯貝利,她指責英國央行任由通脹飆升。

媒體報道稱,她正在考慮重新評估英國央行的職責。特拉斯還建議廢除《北愛爾蘭議定書》,這是英國與歐盟達成的脫歐協議的關鍵部分,此舉可能會引發歐盟的報復。

Gopal 表示,圍繞這一協議採取的措施可能會增加貿易政策的不確定性,使宏觀經濟形勢更加混亂,削弱投資者信心:

英國國債的風險溢價已經在上升,與此同時,外國資本正異常大規模地外流。 如果投資者信心進一步削弱,這種動態可能會變成一種自我實現的國際收支危機,外國投資者將拒絕爲英國的外部赤字提供資金。

他還認爲,在英國政府淨借款增加的背景下,鑑於經常账戶進一步擴大的潛在風險,評估英國的淨國際投資狀況(NIIP)十分重要。作爲GDP的一部分,英國目前的NIIP約爲-30%。英國脫歐公投後英鎊明顯疲軟所帶來的幫助作用已經明顯消失。

近年來,英國在外國直接投資方面的淨頭寸也轉爲負值,這意味着英國越來越多地通過外國直接投資的流入來爲其經常账戶赤字提供資金,這可能比債務的淨流入更棘手。

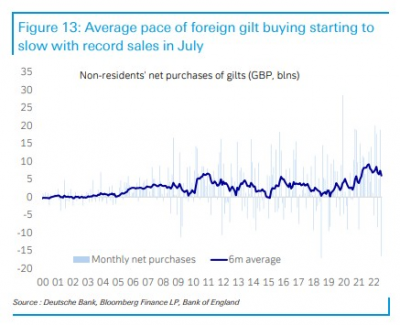

英國央行上周公布的數據顯示,7月份外國投資者淨賣出英國國債的數量幾乎創下紀錄。雖然外國投資者購买量的6個月滾動均值仍處於健康水平,但至少購买速度似乎已經見頂。

Gopal 表示,這在一定程度上可以解釋英國國債收益率在8月份的創紀錄上升:在政策高度不確定性之際,外國投資者可能已經逃離英國國債市場,並正在重新考慮是否爲英國赤字提供資金。考慮到巨額的經常账戶赤字,英國國債的名義收益率仍然過低。

財政政策規模雖大卻令人堪憂

德銀還認爲,英國政府的財政政策將對英國經常账戶的中期走向產生重大影響。

特拉斯勝選後表示,考慮將增值稅降至15%以促進經濟發展。然而,這一減稅計劃曾遭到蘇納克的“炮轟”:蘇納克認爲只有先管控住通脹,才能進一步考慮減稅,他指責特拉斯的大規模減稅將引發更嚴重的通脹,甚至導致英國經濟崩潰。

同時,特拉斯表示將處理長期的能源供應問題。據媒體報道,她計劃凍結英國家庭能源收費上限2年,這意味着將要求能源供應商向英國家庭收取更少的費用,而英國政府將保證劃撥資金以彌補價格差,這可能使該國在一年半的時間裏損失約1300億英鎊(合1500億美元)。

另外,在競選期間,特拉斯曾提出將加大財政支出,給予民衆支持和補助,來保證民衆的正常生活;但同時,特拉斯又要通過減稅來促進企業發展,而這又會降低國家的財政收入。

因此有分析人士曾質疑稱,特拉斯一邊要增加財政支出,一邊要減少財政收入,很難想象要如何完成這樣矛盾的政策目標。

有媒體報道稱,如果要削減增值稅,根據目標範圍的不同,將花費約350-800億英鎊。

今年早些時候,德銀認爲,鑑於黯淡的經濟增長前景,英鎊需要大量的財政支持,但需要有明確並且有針對性。目前看來,規模非常大但沒有針對性的支出計劃——比如削減增值稅10個百分點,可能會嚴重惡化本已擴大的經常账戶赤字,並加劇投資者對其可持續性的擔憂。

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:英國,這場危機有多難?

地址:https://www.breakthing.com/post/16227.html