猶記得去年 9 月,摩根士丹利首席美股策略師 Mike Wilson 曾大膽預言,美股即將上演 “冰與火之歌”,分別代表美股回調的兩條潛在路徑:

火:普遍的情況是,美國經濟過熱,美聯儲取消了量化寬松政策。這將 “導致標普 500 指數溫和而健康地回調 10%”;

冰:考慮到美國政府在經濟衰退期間給予 “非同尋常的財政刺激”,這 “將出現不可避免的增長減速,並且比目前預期的更糟糕”,並導致標普 500 指數出現 20% 或更多的回調。

如今再回首當時所作出的判斷,結果又是如何?Wilson 已經看到,這一年來全球資產市場的表現,正如他當時所料!美股今年下半年的表現還會與 “着火” 的上半年相反,變得更爲 “冰冷”。

自去年 9 月以來,美股大市持續震蕩下行,並在 6 月中旬跌至區間低點,較 Wilson 放話時最多跌去 17%。今年迄今,羅素 3000 指數總回報率也下跌了 16%,僅有能源股和公用事業股兩個板塊在漲。

簡單來說,就算放眼歷史長河,美股今年的表現也是糟糕得數一數二。而摩根士丹利甚至堅持認爲,在本輪熊市之中,6 月所觸及的低點並非底部,美股未來可能還有下跌空間。

上述投行之所以對美股大市如此悲觀,主因在於自美聯儲开始激進加息,飛速上升的利率導致標普 500 指數遠期市盈率在去年 12 月至今年 6 月期間下降了 31%,而股票風險溢價(ERP)在期內持平。

與此同時,標普 500 指數目前的未來 12 個月每股收益(EPS)預期僅下降了 1.5%,而市盈率預期則上升了 9%,股票風險溢價也再次降至 280 個基點左右。

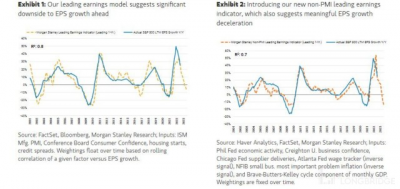

摩根士丹利認爲,隨着市場對美聯儲轉向鴿派的預期已被鮑威爾親手粉碎,美股未來續跌的原因已非利率上升,而應該是因爲更高的股票風險溢價和更低的企業盈利。

考慮到該行對於美國經濟未來將大幅放緩、企業盈利也將銳減的預期,這一點尤爲重要。該行也堅信,標普 500 指數未來 12 個月每股收益預期的下降尚未迎來終結。

當然,這也並不意味着利率不重要。只是在秋天來臨之際,摩根士丹利預計美國經濟將隨着天氣一起轉冷,屆時美股將承受巨大壓力,投資者們都要小心了。

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:大摩眼中的美股:“凜冬將至”!又要再跌 20%?

地址:https://www.breakthing.com/post/16263.html