快手國內分部首次單季盈利9362.3萬元,相比去年同期逾10億元虧損業績已有好轉,但公司股價仍難有上行趨勢

《投資時報》研究員 王子西

單季國內業務盈利,爲何遭遇資本市場“冷淡”回應?

快手科技(下稱快手,1024.HK)日前披露2022年第二季度及上半年業績。今年第二季度,該公司實現營收216.95億元,同比增長13.4%;淨虧損31.76億元,虧損同比收窄54.9%。經調整EBITDA則同比扭虧爲盈,錄得4.07億元,且國內業務也實現單季盈利。

國內分部首次單季盈利9362.3萬元,相比去年同期逾10億元的虧損,顯然好轉。但業績披露次日,快手的股價並未上漲,反倒下挫8.12%,收盤於69港元/股(不復權,下同),且在接下來的幾個交易日波動下滑。截至9月6日收盤,公司股價收盤於64.8港元/股,較上市高位下挫逾八成。資本市場對公司業績表現反應“冷淡”。

梳理數據《投資時報》研究員發現,Q2公司首次將國內、國外業務分列,且“經營利潤”項下仍有逾15億元的未分攤項目,若將此項目分攤,國內業務單季還能否盈利,尚不可知。而該季度,公司股權激勵开支17.18億元、相關資產折舊及攤銷合計16.47億元,僅這兩項就爲經調整EBITDA指標“上行”貢獻近34億元。有業內人士認爲,相關指標爲正,只具備會計學意義。

此外,第二季度公司在线營銷業務收入同比增速10.5%,增速低於上季度。且三季度,該業務核心驅動力仍將來自總流量的增長,外循環廣告或繼續承壓。GMV(電商交易總額)雖同比增長31.5%至1911.74億元,但增速也低於一季度,電商貨幣化率也較低,依靠GMV提升拉動電商收入,存在困難。

且需注意的是,當前短視頻賽道競爭激烈,微信視頻號已成爲創作者(商家)提供從內容到商業變現的一體化平台,微信視頻號、抖音與快手“三家”競爭日趨白熱化,快手或已陷增長乏力困局。

針對公司業績情況、流量是否見頂、電商內容及生態差異化打造等,《投資時報》電郵溝通提綱至公司相關部門,截至發稿尚未收到回復。

上半年淨虧損94.3億元

2022上半年,快手實現營收427.62億元,同比增長18.3%;淨虧損94.30億元,同比收窄85.4%;淨虧損率爲-22.1%,也較上年同期大幅收窄。

其中,第二季度公司實現營收216.95億元,同比增幅13.4%;淨虧損31.76億元,虧損同比收窄54.9%;NON-IFRS(非國際通用會計准則)經調整淨虧損爲13.12億元、經調整EBITDA則同比扭虧爲盈爲4.07億元。

也就是說,會計准則調整前後,公司利潤差額約爲35.83億元。而IFRS(國際通用會計准則)與NON-IFRS之間的差異主要是兩方面,一是包括資產處置收益、資產減值以及投資收益等一次性損益影響;二是包含股權激勵費用以及資產折舊、攤銷等非現金損益影響。經調整EBITDA需剔除上述因素影響,來體現公司的盈利情況。

梳理數據可以看出,2022年Q2快手的股權激勵开支高達17.18億元,此外包括物業及設備折舊、使用權資產折舊以及無形資產攤銷合計爲16.47億元。這兩項就對公司經調整EBITDA指標“上行”影響近34億元,再加上公司二季度淨虧大幅收窄,共同影響下經調整EBITDA爲正。

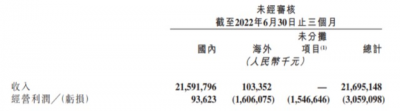

此外,該公司還首次將國內、海外經營情況分列,二季度國內實現營收215.92億元、經營利潤爲9362.3萬元 ;海外收入1.03億元、經營虧損16.06億元。國內外經營情況分列,或爲突出單季國內盈利情況,但需注意的是,該季度仍有-15.47億元的未分攤項目,若將此分攤至國內、海外業務,Q2國內業務還能否盈利存疑。

但也不可否認,快手的“降本增效”成效已經有所顯現。第二季度,公司銷售成本雖同比增加10.9%至119.25億元,但帶寬費用及服務器托管成本、員工福利开支均得到有效控制,兩者均同比減少超兩成。同時,公司銷售及營銷开支也同比減少22.2%至87.62億元,佔收入比重由上年同期的58.9%降至40.4%,已是公司連續五個季度銷售費用環比減少。

2022年Q2快手的國內及海外經營情況(千元)

數據來源:公司財報

業務增長顯乏力?

帶寬等成本的控制,得益於公司技術層面的優化。而在8月初,公司推出視頻雲服務品牌StreamLake、自研SoC芯片SL200,並發布視頻AI三類解決方案,進軍B端市場。這背後或透露出快手面對業績增長乏力的焦慮。

快手的業務包括线上營銷服務、直播以及其他服務(包括電商)。數據顯示,2022年第二季度,公司在线營銷業務貢獻收入110.06億元,同比增長10.5%,增速已較上季度放緩。上半年,該核心業務貢獻營收223.58億元,同比增速僅爲20.7%,也遠低於上年同期的“三位數”增速。

线上營銷業務的本質是廣告,又可分爲外循環、內循環廣告,前者收入來自外部商家,後者收入來自平台內商家和達人的流量購买。華安證券認爲,受益於電商GMV的提升,公司Q2內循環廣告同比增長速度高於整體廣告業務;受宏觀經濟、廣告主預算保守影響,外循環廣告承壓。

德邦證券則表示,廣告業務的驅動力主要來自:總流量的增長、Ad Load(廣告加載率)的提升以及eCPM(千次展示獲得的廣告收入)的提升。第二季度,快手的DAU(平均日活躍用戶)爲3.47億,同比、環比上升18.5%、0.5%;人均單日使用時長125.2分鐘,總流量(DAU*人均單日使用時長)同比增速爲38.7%,遠高於收入增速,意味Ad Load、eCPM的貢獻爲負。

同時,德邦證券認爲,Q3該業務的核心驅動力仍將來自總流量的增長,Ad Load、eCPM負貢獻或收窄。具體來看,內循環廣告表現與電商業務增速相關,外循環廣告想要超預期則需拓展新廣告主。

再來看直播業務,Q2該公司直播收入爲85.65億元,同比增長19.1%;上半年則爲164.07億元,同比增速也超一成,但規模仍落後於2020年同期水平。直播業務的增長邏輯,主要看直播付費人數、付費ARPPU(單人付費金額)。第二季度,快手應用直播的平均月付費用戶爲5420萬,同比增長21.8%;粗略計算,對應的ARPPU爲52.7元,同比下降2.3個百分點。

而第二季度,其他服務貢獻收入21.24億元,同比增長7.1%;快手的GMV爲1911.74億元,同比增幅31.5%。上半年,其他服務貢獻39.97億元收入,GMV則同比增長38.8%至3662.50億元,增速也較上年同期大幅放緩。

且其他服務以直播電商爲主,電商業務的增長邏輯除了用戶數,還要看電商用戶的滲透率、用戶復購率、客單價以及電商貨幣化率。對比上述電商營收、GMV,顯然後者對快手電商營收拉動作用有限,當前公司貨幣化率(其他服務收入/GMV)仍較低、維持在1.1%水平,僅靠GMV快速拉升、來提高電商收入,存在困難。

2022年Q2及上半年快手各業務收入情況(千元)

數據來源:公司財報

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:電商貨幣化率僅1.1%!進軍B端,快手能否解增長困局?| 公司匯

地址:https://www.breakthing.com/post/16503.html