近十年來,美股一直牛氣衝天,許多小夥伴都感嘆沒有好的上車機會。

有小夥伴還會吐槽:美股爲何能實現超十年的慢牛行情,而A股大盤卻長達十年在3000點上下晃悠,幾乎沒有出現過美股那種持續十多年的上漲行情。

可2022年以來,美股好像也有點漲不動了。

受通脹高企、俄烏衝突和歐美央行加息等多重因素影響,美股三大指數2022年累計跌幅顯著。其中,標普500指數上半年大跌20.6%,創下了自1970年以來,也就是52年來的最差同期表現。

8月26日,在傑克遜霍爾全球央行年會上,美聯儲主席鮑威爾更是發表鷹派講話,再度重申“通脹不歇、加息不止”,警告不可過早讓貨幣政策放寬松,這或爲美聯儲9月連續第三次加息75個基點打开了大門。

在繼續較快加息的壓力下,美股近日持續低迷。截至8月31日,美股三大指數2022年以來均出現較大幅度下跌。其中,道瓊斯工業平均指數下跌12.51%,標普500下跌16.37%,納斯達克100大跌24.37%。 美股三大指數各階段漲跌幅統計

問題來啦!美股倒車接人,你要上車么?如果選擇布局,如何上車會是比較好的選擇呢?

美股大跌,要不要上車?

作爲成熟市場的代表,美股走勢主要受到經濟基本面和流動性的影響,我們不妨從這兩方面說起。

從美國經濟基本面來看,美國這次的經濟衰退相對較溫和。首先,目前美國居民資產負債表相對健康,居民槓杆率從金融危機時的接近100%回落到了目前的80%左右,去槓杆導致消費回落的可能性比較小。從勞動力市場情況來看,過去兩個月美國新增非農數據都超過預期,失業率也連續4個月維持在3.5%的歷史低位左右。短期來看,兩項數據顯示美國經濟仍然具有一定韌性,因此市場對衰退的解讀也更加溫和。

根據美國BEA披露,美國在2022年一季度與二季度實際GDP的同比增長分別達到3.5%與1.6%,仍然維持較快的增速。美國經濟在當前時點上仍然強勁,對實體經濟進入衰退的擔憂不宜太激進。

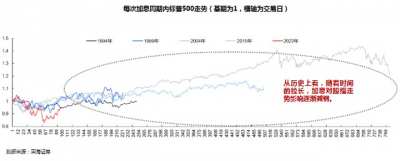

而從市場最爲擔心的加息影響來看。復盤歷史,我們發現:加息初期,美股大概率會調整,但是加息全周期內美股漲多跌少。在過去四輪美聯儲加息周期中,首次加息30天、90天後,美股三大股指均大概率會出現調整,但是除了第一輪加息周期,其余三輪加息全周期內美股三大指數均有上漲,隨着時間的拉長,加息對股指走勢影響逐漸減弱。

盡管市場相信美聯儲今年內將貫徹鷹派立場,但市場對明年美聯儲降息的預期卻越來越高。貝萊德表示,爲了促進增長,美聯儲將在某個時候“接受與通脹共存”,這種鴿派轉向可能會在2023年到來。

老司基覺得,美股或已計入大部分加息預期,未來加息政策預期放緩會對市場形成支撐,類似標普500等核心資產指數正迎來長线配置機會。一些新發的基金由於具有建倉優勢,或是大家不錯的選擇。

老司基發現,聚焦美股核心經濟的標普ETF(代碼:159655)正在火熱發售中,該基金跟蹤的正是美股核心標杆指數標普500,有望爲國內投資者提供布局美股市場的低成本、高效率的指數產品。

標普500有何魔力?

美股的標普500,和A股的滬深300類似,都是聚焦優質藍籌公司的指數。

資料顯示,標普500指數,指數代碼:SPX,成分股選自標普全市場指數,被廣泛認爲是衡量美國大盤股市場的最好指標。根據年度全球資產調查報告,截至2020年12月31日,追蹤該指數的資產價值超過13.5萬億美元,其中投資於該指數的資產佔約5.4萬億美元。該指數成份股包括了美國500 家頂尖上市公司,佔美國股市總市值約80%(數據來源:標普道瓊斯指數)。

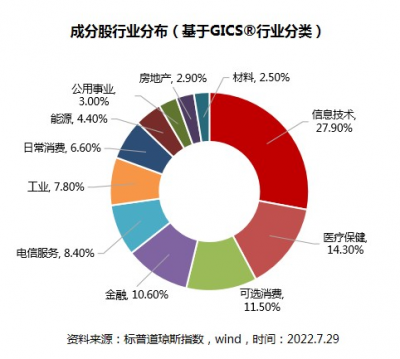

數據顯示,截至2022年7月29日,標普500指數前十大成分股權重合計佔比28.30%,覆蓋了美國極具影響力的龍頭公司,包括蘋果、微軟、亞馬遜、特斯拉、谷歌、伯克希爾、英偉達、強生公司、聯合健康集團等。

具體來看,標普500大概有以下幾大優勢:

一是,和A股資產互補。與國內大盤股的代表滬深300指數對比,我們可以發現,滬深300指數更側重金融行業,日常消費品行業佔比也較高,而標普500指數的行業分布中,信息技術佔比顯著更高,達到27.9%。另外,醫療保健、可選消費佔比分別爲14.3%和11.5%。通過配置標普500指數,不僅可以通過與A股的低相關性分散一定的風險,而且也可以和A股大盤股的行業分布形成互補,進一步提升配置價值。

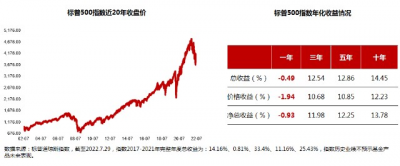

二是,長跑能力不俗。作爲全球矚目的老牌指數,標普500指數擁有亮麗的歷史業績。其指數基日爲1928年1月3日,數據顯示,截至2022年7月29日,該指數累計漲幅超230倍。近20年,標普500指數漲幅達到384.3%(來源:Wind,時間:2002/7/29-2022/7/29);近10年和近5年,標普500指數年化收益分別達到14.45%和12.86%,同樣表現不俗。  三是,估值趨於合理。之前,美股一路慢牛向上,標普500指數估值在2021年一度達到42倍的歷史高點。此後由於美聯儲緊縮預期、俄烏衝突等因素,指數估值至今回調已超50%,高估值風險得到一定程度的釋放。截至2022年7月29日,標普500指數市盈率(PE-TTM)爲20.2倍,位於近十年34.4%的百分位,估值相對合理,當前已經具備較好配置價值。

三是,估值趨於合理。之前,美股一路慢牛向上,標普500指數估值在2021年一度達到42倍的歷史高點。此後由於美聯儲緊縮預期、俄烏衝突等因素,指數估值至今回調已超50%,高估值風險得到一定程度的釋放。截至2022年7月29日,標普500指數市盈率(PE-TTM)爲20.2倍,位於近十年34.4%的百分位,估值相對合理,當前已經具備較好配置價值。

對於標普500指數產品,國內投資者參與的方式,主要是購买相應的指數基金。其中,ETF因爲跟蹤指數更緊密,成本更低,是一個較好的選擇。目前市場跟蹤標普500指數的ETF基金中,最新的一個就是正在發行的標普ETF(代碼:159655)。

此次標普ETF擬任基金經理爲趙宗庭,他是華夏基金數量投資部高級副總裁,具有豐富的權益類ETF管理經驗,其在管公募基金規模超過600億元。此外,擁有17年指數管理經驗的華夏基金指數團隊也將爲新基金提供有力支撐。Wind數據顯示,截至2022年6月30日,華夏基金旗下ETF管理規模超2300億元,權益ETF規模連續17年穩居行業第一。

最後,老司情提醒一句:標普500作爲美股核心資產的代表,在美聯儲加息周期中,難免還會有震蕩波動,相對來說較爲適合長期定投或者分批买入的方式參與,進一步平滑投資風險。

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:美股倒車接人,你要上車么?

地址:https://www.breakthing.com/post/16644.html